Содержание

- 1 НДС с цессии у первоначального кредитора

- 2 НДС с цессии у нового и последующих кредиторов

- 3 НДС при получении аванса за уступленное требование

- 4 НДС у цессионария при погашении долга

- 5 Как цессионарию оформить и отразить в учете переуступку права требования

- 6 Переуступка прав по договору долевого участия в строительстве: риски, налоги, документы

- 7 НДС при уступке права требования долга (по договору цессии)

- 8 Особенности договора цессии между физическими лицами

- 9 Общая информация

- 10 Облагается ли уступка права требования НДС

- 11 Продажа долга поставщиком

- 12 Особенности расчета НДС при частичном погашении долга

- 13 Продажа долга покупателем

- 14 Переуступка задолженности по займу

- 15 Нужно ли в договоре цессии указывать НДС

- 16 Как заполнить счет-фактуру

- 17 Как учесть все нюансы расчета НДС и избежать проблем с налоговиками

- 18 Подведем итог

Если вы первоначальный кредитор и уступаете денежное требование, которое возникло из договора реализации товаров (работ, услуг), НДС начисляйте по ставке 18% с разницы между ценой продажи требования и размером долга, который уступаете.

По требованиям из договора кредита, денежного займа НДС не начисляйте. По другим требованиям НДС начисляйте со всего дохода от уступки.

Если вы переуступаете купленное требование (вы второй и последующий кредитор), порядок начисления НДС будет другой.

При покупке требования из договора реализации товаров (работ, услуг) «входной» НДС к вычету не принимайте. Учтите его в расчете НДС при погашении требования или его дальнейшей переуступке.

НДС с цессии у первоначального кредитора

Начисление НДС с уступки денежного требования зависит от вида договора, из которого оно у вас возникло.

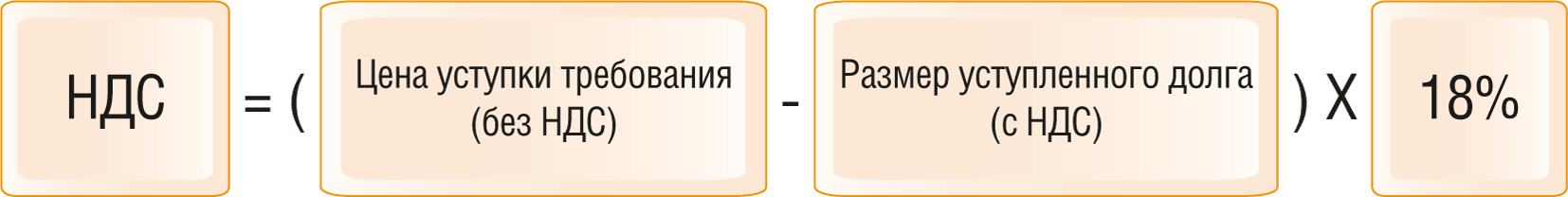

Если требование возникло из договора реализации товаров (работ, услуг), то на день уступки НДС рассчитайте по формуле (п. 1 ст. 155, п. 3 ст. 164, пп. 1 п. 1 ст. 167 НК РФ):

НДС с уступки нужно начислить, даже если товары (работы, услуги), которые лежат в основе требования, не облагались налогом.

В некоторых источниках можно встретить рекомендацию, что начислять НДС в этой ситуации не нужно. Этот ошибочный вывод авторы делают из абз. 1 п. 1 ст. 155 НК РФ.

Однако в абз. 1 п. 1 ст. 155 НК РФ говорится об обложении НДС самих товаров (работ, услуг), в случае если продавец уступает право требования оплаты за них другому лицу.

О том, как облагается уступка требования, — абз. 2 п. 1 ст. 155 НК РФ. И в нем ничего не сказано про то, что уступка требования по договорам реализации товаров (работ, услуг) освобождается от НДС, если эти товары (работы, услуги) не облагались НДС.

НДС к уплате не будет, если цена уступки равна размеру требования или меньше. Например, вам должны 100 000 руб., но вы уступаете право требования этих денег другому лицу за 80 000 руб. Цена уступки меньше размера требования, значит, НДС равен нулю.

Вы должны выставить счет-фактуру не позднее пяти календарных дней со дня уступки и зарегистрировать его в книге продаж, даже если НДС с уступки у вас равен нулю (п. 3 ст. 168, пп. 1 п. 3 ст. 169 НК РФ, п. 3 Правил ведения книги продаж).

Начисленный НДС включайте в общую сумму налога по итогам квартала, в котором была уступка (п. 4 ст. 166, п. 1 ст. 173 НК РФ).

Если вы уступаете право требования возврата аванса за непоставленные продавцом товары (работы, услуги), то НДС начислять не нужно, так как сама операция по возврату аванса не облагается НДС (п. 13 Постановления Пленума ВАС РФ от 30.05.2014 N 33).

Если требование возникло из договора денежного займа или кредита, НДС начислять не нужно. Эта операция освобождена от обложения (пп. 26 п. 3 ст. 149 НК РФ).

Вам придется вести раздельный учет (п. 4 ст. 149 НК РФ).

Вы можете отказаться от этого освобождения (п. 5 ст. 149 НК РФ). Но тогда вы должны начислить НДС по ставке 18% со всего дохода, который получите от уступки, без уменьшения на размер требования (п. 2 ст. 153, п. 3 ст. 164 НК РФ).

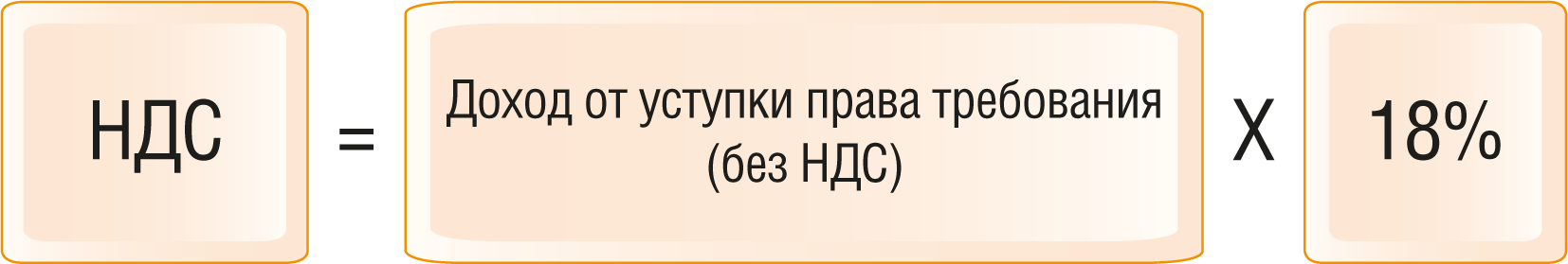

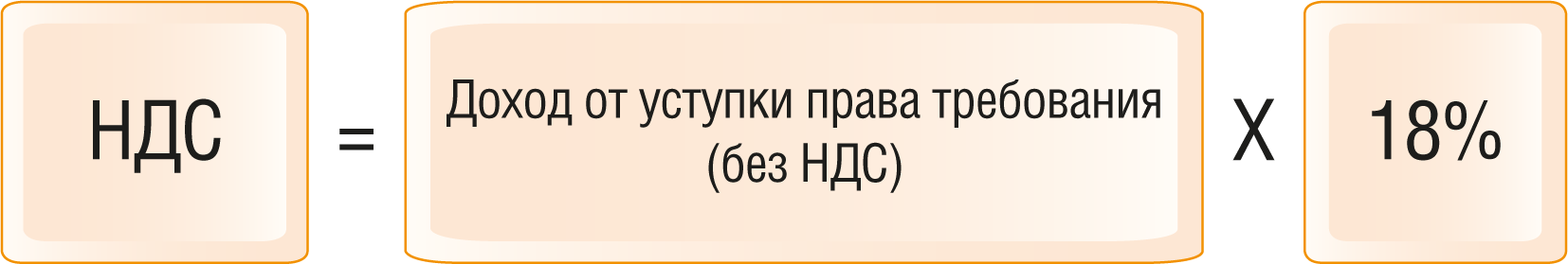

Если денежное требование вытекает из других видов договоров, то на день уступки НДС нужно рассчитать по формуле (п. 2 ст. 153, п. 3 ст. 164, пп. 1 п. 1 ст. 167 НК РФ, Письмо Минфина России от 24.03.2017 N 03-07-11/17212):

Вы должны выставить счет-фактуру не позднее пяти календарных дней со дня уступки и зарегистрировать его в книге продаж (п. 3 ст. 168, пп. 1 п. 3 ст. 169 НК РФ, п. 3 Правил ведения книги продаж).

Начисленный НДС включайте в общую сумму налога по итогам квартала, в котором была уступка (п. 4 ст. 166, п. 1 ст. 173 НК РФ).

В декларации отразите налоговую базу в графе 3 строки 010 разд. 3, а сумму НДС — в графе 5 той же строки.

НДС с цессии у нового и последующих кредиторов

Порядок расчета НДС зависит от того, у кого вы покупаете денежное требование:

- у первоначального кредитора;

у третьего лица — второго или последующего кредитора.

НДС при переуступке денежного требования, приобретенного у первоначального кредитора

Если денежное требование вытекает из договора реализации товаров, работ или услуг, то при его покупке «входной» НДС к вычету не принимайте. Его вы учтете в расчете НДС с переуступки или при погашении этого требования (Письмо Минфина России от 14.02.2018 N 03-07-11/9078).

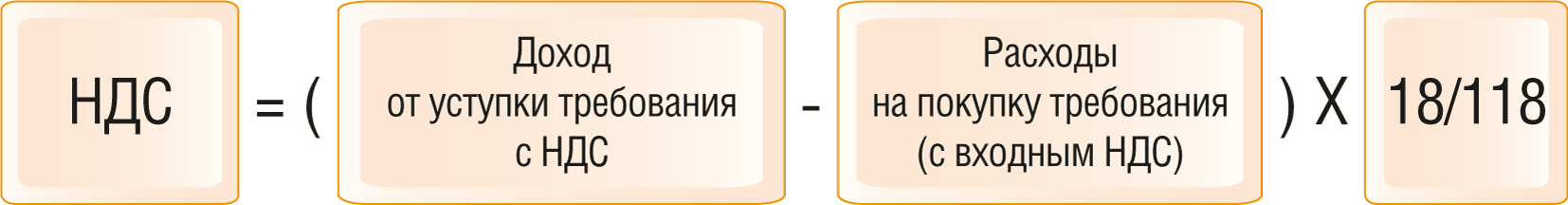

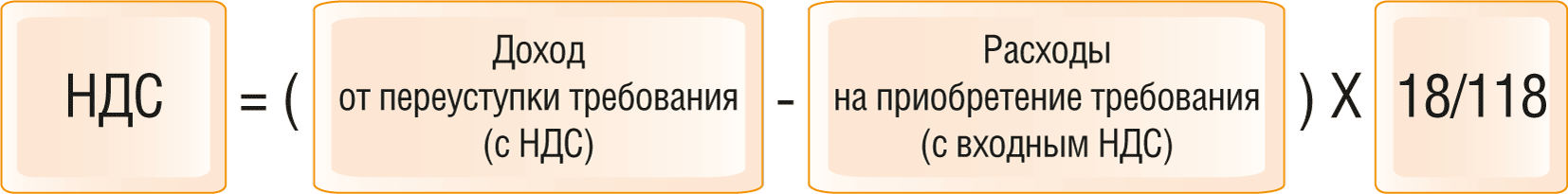

На день переуступки НДС рассчитайте по формуле (п. 2 ст. 155, п. 4 ст. 164, п. 8 ст. 167 НК РФ, Письмо Минфина России от 14.02.2018 N 03-07-11/9078):

НДС к уплате не будет, если от переуступки вы получили убыток либо если доход от переуступки равен расходу на покупку требования. Например, вы купили денежное требование за 100 000 руб., но переуступаете его другому лицу за 95 000 руб. Цена переуступки меньше расходов на его покупку, значит, НДС равен нулю.

Вы должны выставить счет-фактуру не позднее пяти календарных дней со дня переуступки и зарегистрировать его в книге продаж, даже если НДС равен нулю (п. 3 ст. 168, пп. 1 п. 3 ст. 169 НК РФ, п. 3 Правил ведения книги продаж).

Начисленный НДС включайте в общую сумму налога по итогам квартала, в котором была переуступка (п. 4 ст. 166, п. 1 ст. 173 НК РФ).

В декларации операции по уступке прав требования отражаются в разд. 3. Налоговую базу (разницу между доходами и расходами) вам следует указать в графе 3 строки 030, а сумму НДС — в графе 5 той же строки.

Если вы переуступаете право требования возврата аванса за непоставленные первоначальному кредитору товары (работы, услуги), то НДС начисляйте в том же порядке, что и при переуступке других требований, которые вытекают из договоров реализации товаров (работ, услуг) (п. 2 ст. 155 НК РФ, п. 13 Постановления Пленума ВАС РФ от 30.05.2014 N 33).

Если требование возникло из договора денежного займа или кредита, НДС начислять не нужно. Эта операция освобождена от обложения (пп. 26 п. 3 ст. 149 НК РФ).

Вам придется вести раздельный учет (п. 4 ст. 149 НК РФ).

Вы можете отказаться от этого освобождения (п. 5 ст. 149 НК РФ). Но тогда вы должны начислить НДС по ставке 18% со всего дохода, который получите от переуступки, без уменьшения на размер требования (п. 2 ст. 153, п. 3 ст. 164 НК РФ).

Если денежное требование вытекает из других видов договоров, то «входной» НДС при покупке требования принимайте к вычету в обычном порядке (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ, Письмо Минфина России от 24.03.2017 N 03-07-11/17212).

На день переуступки требования НДС рассчитайте по формуле (п. 2 ст. 153, п. 3 ст. 164, пп. 1 п. 1 ст. 167 НК РФ, Письмо Минфина России от 24.03.2017 N 03-07-11/17212):

Вы должны выставить счет-фактуру не позднее пяти календарных дней со дня переуступки и зарегистрировать его в книге продаж (п. 3 ст. 168, пп. 1 п. 3 ст. 169 НК РФ, п. 3 Правил ведения книги продаж).

Начисленный НДС включайте в общую сумму налога по итогам квартала, в котором была переуступка (п. 4 ст. 166, п. 1 ст. 173 НК РФ).

В налоговой декларации налоговая база отражается в графе 3 строки 010 разд. 3, а сумма НДС — в графе 5 той же строки.

НДС при переуступке денежного требования, приобретенного у третьего лица

«Входной» НДС при покупке денежного требования у третьего лица безопаснее не принимать к вычету, а учесть в расчете НДС при дальнейшей переуступке или при погашении этого требования.

Такой вывод можно сделать из Письма Минфина России от 14.02.2018 N 03-07-11/9078. В нем сказано, что если налоговая база определяется как разница между доходом от перепродажи требования и расходами на его приобретение, то «входной» НДС к вычету не принимается, а учитывается в расходах на приобретение требования.

На день переуступки любого требования, кроме тех, что вытекают из договоров денежного займа или кредита, рассчитайте НДС по формуле (п. 4 ст. 155, п. 4 ст. 164, п. 8 ст. 167 НК РФ, Письмо Минфина России от 14.02.2018 N 03-07-11/9078):

Продажа требований из договоров денежного займа или кредита освобождена от НДС (пп. 26 п. 3 ст. 149 НК РФ).

Вам придется вести раздельный учет (п. 4 ст. 149 НК РФ).

Вы можете отказаться от этого освобождения (п. 5 ст. 149 НК РФ). Тогда вы должны начислить НДС в том же порядке, который указан выше (п. 4 ст. 155, п. 4 ст. 164 НК РФ).

НДС к уплате не будет, если от переуступки вы получили убыток либо если доход от переуступки равен расходу на покупку требования. Например, вы купили денежное требование за 100 000 руб., но переуступаете его другому лицу за 95 000 руб. Цена переуступки меньше расходов на его покупку, значит, НДС равен нулю.

Вы должны выставить счет-фактуру не позднее пяти календарных дней со дня переуступки и зарегистрировать его в книге продаж, даже если НДС равен нулю (п. 3 ст. 168, пп. 1 п. 3 ст. 169 НК РФ, п. 3 Правил ведения книги продаж).

Начисленный НДС включайте в общую сумму налога по итогам квартала, в котором была переуступка (п. 4 ст. 166, п. 1 ст. 173 НК РФ).

При заполнении декларации отразите налоговую базу в графе 3 строки 030 разд. 3, а сумму НДС — в графе 5 той же строки.

НДС при получении аванса за уступленное требование

При уступке денежных требований рекомендуем по возможности обходиться без предоплаты, так как порядок начисления и вычета НДС с авансов спорный и сложный.

Если вы первоначальный кредитор, то с полученного аванса вы должны начислить НДС по ставке 18% (п. 3 ст. 164 НК РФ).

Налоговая база определяется как разница между авансом и размером денежного требования, которая соответствует доле аванса в стоимости уступаемого требования (п. 1 ст. 154 НК РФ). Вычет по начисленному НДС с аванса вы сможете принять на основании п. 8 ст. 171 НК РФ.

Если вы второй и последующий кредитор, то при получении аванса за предстоящую уступку требования вы также должны исчислить НДС (п. 1 ст. 154, п. п. 2, 4 ст. 155, п. п. 8, 14 ст. 167 НК РФ). Для второго кредитора это относится к денежным требованиям из договоров реализации товаров (работ, услуг). Для последующих кредиторов — к любым облагаемым НДС денежным требованиям.

При получении аванса налоговая база определяется как разница между авансом и размером денежного требования, которая соответствует доле аванса в стоимости уступаемого требования (п. 1 ст. 154 НК РФ).

Вычет по начисленному НДС с аванса можно принять на основании п. 8 ст. 171 НК РФ.

НДС у цессионария при погашении долга

«Входной» НДС при покупке требования к вычету не принимайте. Его вы учтете при расчете НДС в момент погашения этого требования должником (Письмо Минфина России от 14.02.2018 N 03-07-11/9078).

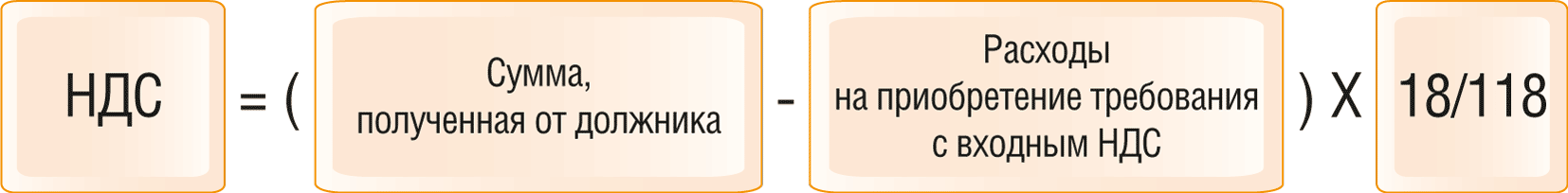

В день получения денег от должника рассчитайте НДС по формуле (п. п. 2, 4 ст. 155, п. 4 ст. 164, п. 8 ст. 167 НК РФ, Письмо Минфина России от 14.02.2018 N 03-07-11/9078):

При поступлении денег по требованиям, которые вытекают из договора денежного займа или кредита, НДС начислять не нужно. Эта операция освобождена от налогообложения (пп. 26 п. 3 ст. 149 НК РФ).

НДС к уплате не будет, если сумма, которую вы получили от должника, меньше расходов на покупку требования.

Вы должны выставить счет-фактуру не позднее пяти календарных дней со дня погашения требования и зарегистрировать его в книге продаж, даже если НДС равен нулю (п. 3 ст. 168, пп. 1 п. 3 ст. 169 НК РФ, п. 3 Правил ведения книги продаж).

Счет-фактуру нужно составить в одном экземпляре. Должнику выставлять его не нужно.

Начисленный НДС включайте в общую сумму налога по итогам квартала, в котором было погашение денежного требования (п. 4 ст. 166, п. 1 ст. 173 НК РФ).

Рекомендуем:

Не нашли ответа на свой вопрос?

Узнайте, как решить

именно Вашу проблему – обращайтесь в форму онлайн-консультанта . Или позвоните нам по телефонам:

Санкт-Петербург +7 812 467-31-19

Москва +7 499 938-55-47

Федеральный номер 8 800 511-38-53

В этой статье О.Н. Толмачева, юрист юридической фирмы ЗАО «БФ-Юрист», рассказывает об обложении налогом на добавленную стоимость операций по реализации дебиторской задолженности (по договору цессии).

Реализация (продажа) дебиторской задолженности осуществляется организациями с целью получения денежных средств за ранее поставленные товары (оказанные услуги, выполненные работы), оплата по которым так и не была произведена контрагентом. С юридической точки зрения данная операция (реализация дебиторской задолженности) представляет собой продажу имущественного права или иначе уступку права требования (цессию).

Так, в соответствии со статьей 382 ГК РФ по договору об уступке права требования (цессии) кредитор передает (продает) свое право требования к должнику, то есть право требовать с должника уплаты суммы основного долга, а также штрафных санкций. Подчеркнем, что предметом договора цессии является передача не товаров (работ, услуг) или иного имущества, а именно передача имущественных прав (права требования с должника суммы основного долга и/или штрафных санкций). Одна сторона договора (цедент) их продает, а другая сторона (цессионарий) их покупает.

Рассмотрим вопрос, возникает ли при реализации дебиторской задолженности объект обложения налогом на добавленную стоимость. В соответствии со статьей 146 НК РФ объектом обложения НДС признаются операции по реализации товаров (работ, услуг) на территории РФ. Имущественные права налоговым законодательством в качестве товара, работы или услуги, а, следовательно, и в качестве объекта обложения НДС не рассматриваются (ст. 38 и ст. 146 НК РФ).

Как было отмечено выше, при реализации дебиторской задолженности продаются именно имущественные права. Таким образом, на первый взгляд может показаться, что объекта налогообложения НДС при получении денежных средств за дебиторскую задолженность не возникает. Однако это не так. В пункте 1 статьи 155 НК РФ закрепляется обязанность уплатить налог на добавленную стоимость по договору цессии, то есть при реализации дебиторской задолженности. Таким образом, несмотря на то, что по общему правилу реализация имущественных прав налогом на добавленную стоимость не облагается, тем не менее, в силу прямого указания в НК РФ при реализации дебиторской задолженности уплатить НДС все же будет необходимо.

Такой подход законодателя основывается на том факте, что, получая денежные средства по договору цессии, организация «закрывает» другой договор, например, договор поставки или купли-продажи. Фактически получается, что за поставленный товар (оказанные услуги, выполненные работы) предприятие получает деньги, но только не от контрагента по договору, а от иного лица (контрагента по договору цессии).

Тем не менее, отметим, что обязанность уплатить НДС при реализации дебиторской задолженности может и не возникнуть. Все зависит от принятой на предприятии учетной политики. Итак, как было отмечено выше, в пункте 1 статьи 155 НК РФ закреплена обязанность — уплатить НДС при реализации дебиторской задолженности. Однако данная обязанность установлена путем указания законодателя на порядок определения налогооблагаемой базы по НДС при реализации дебиторской задолженности. Вопрос о сроке уплаты налога на добавленную стоимость при реализации дебиторской задолженности в данной статье не решается.

В соответствии со статьей 174 НК РФ налог на добавленную стоимость необходимо исчислить и уплатить по истечении налогового периода (в пределах 20-дневного срока), в котором возник объект налогообложения, то есть в котором были совершены операции, признаваемые объектом обложения НДС. Напомним, что к таким операциям относятся операции по реализации товаров (работ, услуг).

Определение даты возникновения объекта налогообложения, в частности, даты реализации товаров (работ, услуг) осуществляется по правилам, предусмотренным статьей 167 НК РФ. Так, в соответствии с пунктом 1 указанной статьи момент реализации, то есть момент возникновения объекта обложения НДС ставится в зависимость от учетной политики, принятой в организации-налогоплательщике.

Если учетная политика «по отгрузке», то НДС начисляется в момент отгрузки товара (выполнения работы, оказания услуги), а если учетная политика «по оплате», то НДС начисляется и уплачивается только после поступления денежных средств за отгруженные товары (выполненные работы, оказанные услуги).

Таким образом, если организация использует учетную политику «по отгрузке», то обязанности уплачивать НДС при реализации дебиторской задолженности не возникает, так как налог уже был уплачен в момент отгрузки (в пределах 20-дневного срока после истечения отчетного периода, в котором произошла отгрузка).

Иная ситуация складывается при использовании организацией учетной политики «по оплате». В этом случае предприятие, реализующее свою дебиторскую задолженность, обязано начислить и уплатить НДС после поступления денежных средств по договору цессии (так как обязанность уплатить НДС за реализацию товаров (работ, услуг) возникает только после поступления денежных средств за отгруженный товар (выполненные работы, оказанные услуги)).

В ситуации, когда предприятие, реализующее дебиторскую задолженность, использует учетную политику «по оплате», следует особое внимание обращать на определение налогооблагаемой базы. Так, если организация (учетная политика «по оплате») получила за дебиторскую задолженность денежные средства в размере проданной дебиторской задолженности, то вопрос о налогооблагаемой базе не встает: НДС исчисляется с суммы полученных денежных средств, которая равна сумме дебиторской задолженности.

Более осмотрительно к определению налогооблагаемой базы следует подходить при реализации дебиторской задолженности по цене выше либо ниже реальной суммы дебиторской задолженности, равно как и при ее безвозмездной передаче. Отметим, что основным правилом, которым необходимо руководствоваться в таких ситуациях, является принцип, согласно которому НДС исчисляется, исходя из размера дебиторской задолженности, и не зависит от суммы денежных средств, полученных по договору цессии, то есть за реализацию дебиторской задолженности.

Итак, в ситуации, когда сумма денежных средств, полученная по договору цессии, превышает размер реализуемой дебиторской задолженности, НДС уплачивается из расчета фактического размера дебиторской задолженности, «с остальных денежных средств» НДС не уплачивается. Данный вывод основывается на том, что в соответствии со статьями 38 и 146 НК РФ реализация имущественных прав не признается объектом обложения НДС. Исключение, в частности, составляет случай реализации дебиторской задолженности. Однако, исходя из статей 155 и 154 НК РФ, в случае реализации дебиторской задолженности налоговая база по НДС определяется как стоимость реализованных товаров (работ, услуг), которой в рассматриваемой ситуации является сумма дебиторской задолженности.

В ситуации, когда сумма, получаемая по договору цессии, меньше, чем сумма дебиторской задолженности, уплата НДС также должна производиться исходя из размера дебиторской задолженности. Отметим, что ранее, до вступления в силу второй части НК РФ, НДС можно было уплачивать только с сумм, реально полученных по договору цессии (в ситуации, когда получаемые суммы были меньше размера продаваемой дебиторской задолженности). Это было возможно благодаря тому, что в соответствии с Законом РФ «О налоге на добавленную стоимость» при списании дебиторской задолженности, которая имеет место при ее фактической реализации, объекта обложения НДС не возникало.

Теперь в связи с принятием второй части Налогового кодекса РФ, в случае получения по договору цессии суммы меньшей, чем размер дебиторской задолженности, предприятие обязано исчислить и уплатить НДС, тем не менее, со всей суммы дебиторской задолженности. Дело в том, что в соответствии с пунктом 5 статьи 167 НК РФ организация-налогоплательщик, применяющая учетную политику «по оплате», даже в случае, когда денежные средства за отгруженный товар не поступили, должна будет исчислить и уплатить НДС в момент списания дебиторской задолженности. Таким образом, получается, что, продавая дебиторскую задолженность и, соответственно, списывая ее, организация-налогоплательщик должна будет исчислить и уплатить НДС исходя из размера дебиторской задолженности.

>Налогообложение при переуступке права требования долга

Как цессионарию оформить и отразить в учете переуступку права требования

Право требования, которое цессионарий переуступает, учитывается у него в составе финансовых вложений на счете 58 «Финансовые вложения». Подробнее об этом см. Как цессионарию оформить, отразить в бухучете и при налогообложении уступку права требования . При его переуступке происходит выбытие финансовых вложений (т. е. реализация имущественных прав) (п. 25 ПБУ 19/02).

Это следует из подпункта 2.1 пункта 2 статьи 268, статей 270 и 279 Налогового кодекса РФ и подтверждается в письмах Минфина России от 23 августа 2013 г. № 03-03-06/1/34636, от 12 июля 2010 г. № 03-03-05/147, от 2 апреля 2010 г. № 03-03-06/2/67 и ФНС России от 25 октября 2011 г. № ЕД-4-3/17701.

Как мы уже выяснили, договор цессии никак не затрагивает факт реализации товаров, работ или услуг. Поэтому корректировки налоговой базы по налогу на прибыль цессия также не влечет. Ведь при методе начисления на дату уступки доходы от реализации товара (работ, услуг) уже учтены при налогообложении прибыли (п. п. 1, 3 ст. 271 НК РФ). Какая-либо корректировка налоговой базы по первоначальной сделке в связи с уступкой не производится.

Для должника не имеет значения, какой именно долг у него перед кредитором (вытекающий из реализации или из займа). В любом случае передача кредитором права требования этого долга другому лицу не обязывает должника восстанавливать НДС (если он предъявлялся). Ведь перечень оснований для восстановления налога закрытый и такого пункта, как заключение договора цессии, в нем нет (п. 3 ст. 170 НК РФ). Заметим, что при уступке права требования по договору займа вопрос с НДС вообще не возникает, т.к. операция по предоставлению займа НДС не облагается, а значит, налог должнику не предъявляется и к вычету не принимается (пп. 15 п. 3 ст. 149 НК РФ).

Переуступка прав по договору долевого участия в строительстве: риски, налоги, документы

Помимо общих требований, которые предъявляет ГК РФ к данному виду правоотношений, уступка по соглашению о долевом участии в строительстве здания должна соответствовать специальным правилам ст. 11 Закона № 214-ФЗ. Таким образом, чтобы передать указанное право третьему лицу, требуется в обязательном порядке соблюсти следующие условия:

Чтобы сделка по переходу прав на стороннее лицо приобрела юридическое значение, не требуется согласие застройщика. Боле того, даже отсутствие доказательств уведомления строительной компании не будет означать недействительность оформленной передачи прав, однако в этом случае все риски неблагоприятных последствий будет нести лицо, получившее указанное право.

Субъект, на которого возложено обязательство, не может повлиять на заключение сделки. В то же время уведомить его придется. Делается это в письменно порядке, путем направления соответствующего уведомления. В таком сообщении содержится не только факт переуступки, но и информация о новом кредиторе, в том числе, реквизиты.

Да, такие фирмы есть. Они ведут активную торговлю с респектабельными компаниями, если это крупная и влиятельная организация, или с мелкими агентствами из серии «выдадим займ за десять минут без документов». В последнем случае нередко долги переходят к полукриминальным структурам, использующим жесткие, далекие от законности, методы склонения субъектов к погашению долговых обязательств.

>Налогообложение по договору цессии между юридическими лицами

С понятиями все ясно, теперь следует перейти к самому процессу передачи требования с пояснением всех моментов. Стоит обратить внимание на то, что чаще всего необходимость заключения договора цессии между физическими лицами возникает, если предварительно был составлен договор займа денежных средств и по определенным причинам должник не имеет возможности вернуть заем вовремя и в полном объеме.

Подписывая соглашение, цедент обязан передать цессионарию всю документацию, необходимую для объективного решения вопроса (желательно оформить передачу актом). Таковыми являются оригинал договора займа и расписка. При этом должна быть озвучена вся информация, которая имеет значение для цессионария. Уведомление должника о смене лиц в соглашении осуществляется путем отправки ему уведомления о произошедшей перемене с приложением одного из экземпляров нового договора

В соответствии с действующим законодательством, договор цессии будет аннулирован и будет считаться недействительным, в случае непредоставления кредиторам достоверной информации, о наличие обязательств должника перед кредитором или недостоверности документов, предоставляемых в качестве доказательства и обоснованности требований к должнику. Это может не быть прописано в условиях, но это необязательно, поскольку выявление подобных нарушений, так или иначе, приведет к наступлению ответственности за предоставление недостоверных данных.

При процессе заключения договора цессии должны присутствовать представители всех сторон-участников, имея при себе удостоверения личности или доверенности, выданные на представителей интересов. Этот перечень требуемых документов неполный, возможна необходимость подачи дополнительных документов или их копий, однако, список устанавливается в каждом конкретном случае. При необходимости специалисты нашей компании проконсультируют вас именно по вашему частному случаю.

НДС при уступке права требования долга (по договору цессии)

Специалисты, подходящие поверхностно к решению задачи учета расходов, большей частью уделяют внимание только при выборе схемы налогообложения «доходы минус расходы» и при условии, что такие упрощенцы приобрели право требования и, по сути, являются цессионариями.

- Уступка требования, базирующаяся на договоренности, оформленной письменно или заверенной нотариально, должна совершаться в письменном виде.

- Цессия по договоренности, требующей регистрации, должна быть оформлена с учетом требований в соответствии с которыми проводится регистрация.

- Цессия по ценным бумагам оформляется методом индоссамента на данной ценной бумаге.

- Оповестить третью сторону, которой является заемщик.

- Принять все возражения, если они объективны, то устранить причины.

- Все необходимые документы должны быть подписаны старым кредитором в трехдневный срок после того, как подписан договор цессии между юридическими лицами.

Все эти пункты важные, так как переуступка долга может не состояться, не будет оснований выполнять бухгалтерские налоговые проводки, бухучет, не будет оснований для какого-либо последствия. Так как условия, которые указывает законодательство, как обязательные межу тремя заинтересованными сторонами будут являться не выполненными. После чего будут происходить споры, судебные разбирательства прочее.

- Предмет договора должен быть четко прописан — это обязательное условие. Нужно подробно описать, какое обязательство является основным, а также указать точные реквизиты основного договора (постановление 9-го арбитражного апелляционного суда от 13.11.2016 № 09-АП-47093/2015-ГК по делу № А40-79001/15).

- Необходимо проверить полномочия цедента на совершение этой сделки.

- Если договор вытекает из длящихся обязательств, нужно сделать ссылку на периоды, за которые он оформляется (п. 13 информационного письма № 120).

- Если речь идет о будущем требовании, то формулировка предмета должна быть такой, чтобы он подлежал определению при возникновении или переходе к новой стороне.

- Право требования в будущем может перейти к новому кредитору после его возникновения — в срок, указанный сторонами (ст. 388.1 ГК РФ).

- Цена цессии не имеет существенного значения для действительности договора (п. информационного письма № 120).

- Отсутствие в договоре оговорки о его безвозмездности означает, что он возмездный (постановление 9-го арбитражного апелляционного суда от 06.10.2015 № 09АП-41979/2015-ГК по делу № А40-196013/14).

- Прежний кредитор может выступить поручителем должника перед лицом, приобретающим право требования. Тогда условия об этом включаются в договор цессии или оформляются отдельным соглашением (ст. 362 ГК РФ).

- Аффилированность сторон этого договора не основание для признания сделки недействительной (постановление 2-го арбитражного апелляционного суда от 20.05.2016 по делу № А31-10600/15).

- Обязательно отражение сделки в бухгалтерских документах и уплата НДС, в связи с чем стоит внимательно отнестись к цене договора. Налоговый орган может доначислить НДС, если сочтет цену заведомо заниженной (постановление ФАС Западно-Сибирского округа от 08.07.2014 по делу № А45-12486/13).

Особенности договора цессии между физическими лицами

В данном случае вероятность потерять свои финансовые средства минимальна, поэтому большинство людей выбирают именно договор цессии, чтобы купить себе квартиру в доме, который будет сдаваться через определенное время. Если же возникнет необходимость расторгнуть подобное соглашение, то человек отделается только незначительными штрафными санкциями.

Необходимость в подписании договора цессии возникает в том случае, когда кредитор не способен самостоятельно взыскать сумму в полном объеме. Физические лица согласно этому соглашению делят подобные обязательства между собой, например, это может произойти при разводе.

Например, алименты – это материальное обеспечение, предоставляемое родственнику на основании, предусмотренном законом. Долговые обязательства, возникшие на основе задержки в выплатах или отказе от них, продолжают оставаться личностными обязательствами одного субъекта по отношению к другому. Поэтому переуступке такие долги не подлежат.

В юридической среде для этих соглашений чаще используется другое название – договор цессии (от лат. cessio – уступка, передача). В результ ате его заключения все права по данному долгу переходят другому лицу. Новый условный кредитор будет получать проценты и выплаты по основной сумме задолженности, он же будет вести судебные разбирательства в случае отказа от платежей и выполнять другие действия, предусмотренные законом.

Практически каждый бизнесмен в своей работе сталкивается с дебиторской задолженностью. Относиться к ней можно по-разному: просто считать эти средства «замороженными» или же воспринимать «дебиторку», как актив, который в случае необходимости можно продать. О налоговых последствиях такой продажи мы сегодня и поговорим. А именно — расскажем о том, как рассчитывается НДС по договору уступки права требования.

Общая информация

Уступка права требования основана на положениях ст. 388–390 ГК РФ. В юридической практике этот тип сделок обычно называют договорами цессии (cessiō в переводе с латыни и означает — «уступка»).

Суть сделки в том, что кредитор за вознаграждение передает право требования долга другому лицу. Чтобы отличать продавца и покупателя долга от сторон в «обычной» сделке купли-продажи, для них тоже существуют специальные термины.

Экономический субъект, который «владел» долгом изначально и продает его, — называется цедентом, а покупатель задолженности именуется цессионарием.

Причины образования задолженности могут быть самыми различными, что влияет на расчет НДС. Основные варианты здесь следующие:

- в роли цедента выступает поставщик, который отгрузил товар (оказал услуги) с отсрочкой платежа;

- покупатель продает задолженность, образовавшуюся после выдачи им аванса в счет будущей поставки или оказания услуг;

- реализуемая задолженность возникла вследствие выдачи займа.

Облагается ли уступка права требования НДС

В общем случае продажа имущественных прав облагается НДС. Это установлено пп. 1 п. 1 ст. 146 НК РФ.

Однако налог следует начислять не всегда. Чтобы определить, облагается ли уступка права требования НДС, нужно рассмотреть порядок налогообложения основного обязательства (п. 1 ст. 155 НК РФ). По смыслу этой статьи НДС при продаже долга нужно исчислять по тем же правилам, что и по «исходному» обязательству.

Далее рассмотрим особенности налогообложения договоров переуступки долга, вытекающих из сделок различного вида.

Продажа долга поставщиком

Если продавец, заключивший договор поставки с отсрочкой платежа, хочет быстрее вернуть средства в оборот, он может продать долг покупателя. Налоговая база будет равна доходу поставщика (цедента), т.е. превышению суммы, полученной от цессионария над задолженностью покупателя (п. 1 ст. 155 НК РФ).

Однако чаще всего «первичная» продажа долга производится с дисконтом. Это понятно: цессионарий получит деньги позднее, кроме того — он берет на себя и риски невозврата. Поэтому цедент обычно получает убыток и не платит с этой операции НДС, база по налогу на прибыль также не возникает.

Никто не запрещает покупателю долга (цессионарию) продать обязательство еще раз. Тогда бывший цессионарий становится цедентом. Если скидка, полученная от первичного кредитора, была существенной, то новый цедент может перепродать долг с прибылью. Тогда он должен заплатить НДС с суммы своего дохода, т.е. с разницы между «закупочной» ценой долга и ценой его реализации (п. 2 ст. 155 НК РФ).

Продавец может попробовать снизить облагаемую базу, включив в нее не только сами затраты на покупку долга, но и сопутствующие расходы, например, курсовые разницы и проценты по кредитам. Но здесь нужно быть готовым к спорам с налоговиками и судебным разбирательствам с непредсказуемым результатом. Хотя шансы на положительный исход дела у налогоплательщика имеются (постановление ФАС ВВО от 26.07.2013 по делу № А82-9316/2012).

Сколько бы раз не перепродавалась «дебиторка», в итоге конечный покупатель получает деньги от должника. При любом договоре цессии, НДС у цессионария возникает при получении задолженности. База равна разнице между суммой взысканного долга и затратами на его покупку (п. 2, 4 ст. 155 НК РФ). НДС исчисляется по расчетной ставке 20/120 (п. 4 ст. 164 НК РФ).

ООО «Альфа» поставила ООО «Гамма» товар на сумму 720 тыс. руб. на условиях отсрочки платежа. После отгрузки ООО «Альфа» продало долг ООО «Гамма» за 540 тыс. руб. Покупатель — ООО «Дельта» в свою очередь перепродало задолженность ООО «Бета» за 600 тыс. руб. Т.к. ООО «Альфа» продало долг по цене ниже номинала, то облагаемая база по НДС у него не возникает. А вот ООО «Дельта» получило прибыль — 60 тыс. руб. (600 – 540).

Именно с этой суммы оно и должно заплатить НДС = 60 / 120 *20 = 10 тыс. руб. У ООО «Бета» база по НДС в размере 120 тыс. руб. (720 – 600) возникнет после получения долга от ООО «Гамма». Налог к уплате здесь определяется расчетным путем аналогично ООО «Дельта»: НДС = 120 / 120 *20 = 20 тыс. руб.

Особенности расчета НДС при частичном погашении долга

Должник может перечислять денежные средства цессионарию частями, в том числе и в течение нескольких налоговых периодов. Напрямую эта ситуация в НК РФ не урегулирована. Здесь возможно два подхода:

- Провести аналогию с разъяснениями Минфина по налогу на прибыль (письмо от 11.11.2013 № 03-03-06/2/48041). Чиновники рекомендуют учитывать расходы пропорционально суммам, полученным от должника в соответствующем периоде.

- Воспользоваться буквальным прочтением п. 2 ст. 155 НК РФ и начислять НДС только с того момента, когда поступления от должника превысят затраты на приобретение долга.

Предположим, что ООО «Гамма» из примера 1 перечислило ООО «Бета» 360 тыс. руб. в марте 2019 года и 360 тыс. руб. — в апреле 2019 года.

При первом варианте НДС по сделке за первый квартал 2019 года будет начислен с суммы: 360 – 600 / 720 * 360 = 60 тыс. руб. Такая же облагаемая база возникнет и во 2 квартале 2019 года. Поэтому ООО «Бета» заплатит по 10 тыс. руб. НДС за 1 и 2 квартал.

Если использовать второй вариант, то за 1 квартал платить НДС вообще не надо, т.к. поступившая от ООО «Гамма» сумма (360 тыс. руб.) меньше, чем расходы на покупку долга (600 тыс. руб.). База по НДС в размере 120 тыс. руб. (720-600) у ООО «Бета» возникает только в апреле, после получения всей суммы задолженности. Таким образом, компания заплатит 20 тыс. руб. НДС (120/120*20) уже по итогам 2 квартала.

Похожая ситуация возникает, когда цессионарий приобрел «пакет» из нескольких долгов, а в налоговом периоде получил возврат только по одному из них. Скорее всего, второй вариант «не понравится» контролерам, т.к. налог при этом поступает в бюджет позднее.

Но налогоплательщик вполне может отстоять свою позицию в суде. Так, ФАС ДВО в постановлении от 06.12.2012 № Ф03-5129/2012 указал, что при покупке долгов «единым пулом» затраты цессионария нужно учитывать в целом, независимо от того, сколько должников фактически рассчитались по своим обязательствам.

Продажа долга покупателем

«Дебиторка» у покупателя возникает, если он перечислил аванс. Чаще всего продают право на возврат аванса, например — при расторжении договора.

Возврат аванса сам по себе не облагается НДС, поэтому и операции по продаже права требования этого возврата — тоже не должны им облагаться.

Но речь идет именно о первой продаже долга. Если же цессионарий захочет перепродать приобретенное право требования, то эта операция уже облагается НДС в соответствии с п. 2 ст. 155 НК РФ. Это же относится и к дальнейшим сделкам по перепродаже указанного обязательства. Такова позиция ВАС РФ, изложенная в п. 13 постановления от 30.05.2014 № 33.

Продажа права требования поставки встречается относительно редко. Ведь для этого нужно найти цессионария, которому необходимы те же товары или услуги.

Здесь ситуация сложнее. Ведь формально передается не денежное требование, а имущественные права на товар или иной объект договора. Поэтому налоговики нередко пытаются начислить НДС со всей суммы сделки, ссылаясь на п. 2 ст. 153 НК РФ.

Но суды в подобных ситуациях чаще всего поддерживают бизнесменов. Так, в постановлении 9ААС от 28.04.2014 № 09АП-9335/14 указано, что передачу имущественных прав следует облагать НДС по тем же принципам, что и уступку денежных требований, т.е. в соответствии со ст. 155 НК РФ.

Переуступка задолженности по займу

Продажа долгов по договорам кредита и займа не облагается НДС (пп. 26 п. 3 ст. 149 НК РФ).

Несмотря на то, что в законе прямо говорится не только об уступке, но и о переуступке, налоговики иногда пытаются доказать, что льгота относится только к продаже долга по займу первичным кредитором. Причем контролеров, желающих любыми путями пополнить бюджет, не останавливает даже наличие разъяснений Минфина РФ (письмо от 27.03.2012 № 03-07-05/09).

Но судебная практика здесь обычно складывается в пользу бизнесменов (например, постановление ФАС СЗО от 31.01.2014 по делу № А56-72308/2012).

Важно отметить, что льгота распространяется только на займы, выданные в денежной форме. Если заемные средства предоставлены, например, в виде товаров, то НДС будет облагаться как сам займ, так и операции по его переуступке.

Нужно ли в договоре цессии указывать НДС

Необходимость выделения НДС в договоре цессии закон не предусматривает. Статья 389 ГК РФ лишь указывает на то, что форма договора (простая письменная или нотариальная) должна соответствовать форме основного обязательства.

Но, чтобы избежать в дальнейшем споров с проверяющими, все-таки лучше указать в договоре информацию о сумме НДС.

Если задолженность продается с убытком или по номиналу, то следует включить в текст формулировку «в том числе НДС — 0 рублей».

Если же цедент получает прибыль от сделки, то цессия облагается НДС. Поэтому в договоре нужно указать сумму налога, определенную расчетным путем, исходя из размера этой прибыли.

ООО «Альфа» продает ООО «Сигма» задолженность с номинальной стоимостью — 600 тыс. руб. Цена продажи — 660 тыс. руб. Следовательно, доход ООО «Альфа» составляет 660 – 600 = 60 тыс. руб. НДС с этой суммы равен 60 / 120 / 20 = 10 тыс. руб. Таким образом, в договоре следует указать «в том числе НДС — 10 тыс. рублей».

Как заполнить счет-фактуру

Оформление документа зависит от того, какая сторона сделки это производит.

Цедент выставляет цессионарию счет-фактуру при любом финансовом результате от продажи задолженности. Если задолженность продана с убытком или «по себестоимости», т.е. за сумму, равную номиналу, то облагаемая база (графа 5) и сумма налога (графа 8) будут равны 0.

Если же цедент получил прибыль, то в графе 5 нужно отразить ее сумму, которая и будет являться налоговой базой. НДС в графе 8 будет определен расчетным путем по ставке 20/120, которую следует указать в графе 7.

Исключение здесь делается только для ситуации, когда продается задолженность по кредиту или денежному займу. В этом случае счет-фактура не нужен вообще, т.к. для операций, освобожденных от НДС, его оформление не требуется (пп. 1 п. 3 ст. 169 НК РФ).

У цессионария облагаемая база по НДС возникает при получении денег от должника. В этот момент он выставляет счет-фактуру в одном экземпляре. В строке «покупатель» нужно указать должника, в графе 5 — разницу между поступлениями от должника, и затратами на приобретение долга.

Определение суммы НДС в графе 8 производится расчетным путем, аналогично цеденту.

Как учесть все нюансы расчета НДС и избежать проблем с налоговиками

НДС — один из основных налогов, формирующих госбюджет. А для налогоплательщиков — существенная часть фискальной нагрузки. Неудивительно, что бизнесмены пытаются различными путями снизить выплаты по этому налогу. И далеко не всегда применяемые способы соответствуют закону.

Существенная часть выявляемых налоговиками нарушений относится именно к НДС.

Поэтому проверки деклараций по НДС проводятся особенно тщательно. Случаи, когда «камералка» проходит «безболезненно» для налогоплательщика, очень редки. В большинстве ситуаций бизнесмену приходится давать многочисленные пояснения и предоставлять массу документов, чтобы отбиться от претензий, предъявленных контролерами.

Любые нестандартные операции немедленно вызывают подозрение проверяющих. К таким сделкам, несомненно, относятся и договора цессии, особенно, если цена продажи долга существенно меньше номинала.

Практически единственная возможность пройти проверку без проблем — это платить НДС в полном объеме и применять только законные варианты его оптимизации.

Методы контроля постоянно совершенствуются и «окно», в рамках которого можно использовать налоговые схемы, все больше сужается. Налоговикам в этой работе активно помогают и банки, которые руководствуются законом № 115-ФЗ и разъяснениями ЦБ РФ.

Но заниматься этой работой должны специалисты по налоговой оптимизации, иначе вряд ли удастся избежать проблем с контролирующими органами.

Подведем итог

Цессия — это перепродажа дебиторской задолженности, появившейся по различным основаниям. Реализуемый долг может возникнуть как после отгрузки товаров, так и в результате перечисления аванса или выдачи займа.

Начисление НДС по договору цессии зависит как от вида долга, так и от финансовых результатов сделки для каждого из участников.