Содержание

- 1 Ставки по ипотеке в 2019 — Сравнение банков

- 2 Как выгодно взять ипотеку в 2019 году

- 3 Ипотека от Альфа Банк от 10,19%

- 4 Как снизить ставку по ипотеке — 8 способов

- 5 Ипотека на новостройки

- 6 Популярные застройщики России

- 7 Помощник

- 8 В каких банках можно получить ипотеку под низкий процент?

- 9 В каком банке наименьший процент по ипотеке?

- 10 Как рассчитать платеж на калькуляторе?

- 11 Как подать онлайн-заявку на ипотеку?

- 12 Как купить вторичное жилье по низкой ставке?

- 13 Можно ли снизить действующую ставку?

- 14 Отзывы о получении ипотеки

Вы хотите взять ипотеку и интересуетесь в каком банке ставка по ипотеке более выгодна? Мы сравнили 12 самых крупных и популярных банков России, чтобы понять какой банк более выгоден для взятия ипотеки в 2019 году.

Ипотека — это кредит на как на строящуюся, так и построенную недвижимость (квартира, апартаменты, дом и др) под залог данной недвижимости на срок выплаты по кредиту.

Перед тем как сравнивать ставки банков по ипотеке, вы должны понимать, что окончательная ставка может быть получена только в момент рассмотрения заявки банков. Даже ставки указанные на официальных сайтах и калькуляторах, носят исключительно информационный характер. Так как все заемщики с разной кредитной историей, доходом, сроком работы, местом работы и десятка других факторов, которые учитываются программой в момент одобрения кредита банком, вплоть до женаты вы или нет.

В данной статье мы рассмотрим

Ставки по ипотеке в 2019 — Сравнение банков

| Банк | Процентная ставка |

|---|---|

| Сбербанк ВТБ банк Альфа-Банк Газпромбанк Промсвязьбанк Россельхозбанк Открытие Райффайзен Юникредит Совкомбанк Россбанк Почта Банк |

10,2% 10,2% 9,99% 9,55% 9,4% 9,3% 9,6% 10,25% 10,0% 10,9% 9,25% 12,9% |

Данные процентные ставки собраны на основе стандартного заемщика, то-есть не военного, не соц работника, не работника банка и др. Обычного гражданина с постоянным местом работы более 6 месяцев, до 70 лет.

Как выгодно взять ипотеку в 2019 году

Если вы хотите уменьшить процентную ставку по ипотеке, то самый простой и работающий способ это брать ипотеку в акционные периоды банков. Банки как и любые другие компании ежегодно проводят все-различные акции и скидки, дабы расширить свою аудиторию клиентов, предлагая временные более улучшенные условия для клиентов иногда даже себе в минус. Так например сейчас проходит акция от Альфа Банка, но с ограниченными условиями по месту взятия ипотеки и акция от Банк Жилищного Финансирования.

Ипотека от Альфа Банк от 10,19%

Весенняя акция от Альфа Банк для жителей Москвы, Московской области, Санкт-Петербурга, Ленинградской области, Краснодара, Екатеринбурга и Ростов-на- дону.

Максимальная сумма кредита 50 000 000 ₽

Срок кредита до 30 лет

Первоначальный взнос от 15%

Напрямую от Банк Жилищного Финансирования — специального банка занимающимся выдачей именно ипотек уже более 20 лет. Ипотека происходит напрямую без агентов и комиссий до 20 млн. И одно из немаловажных моментов с моментальным оформлением (процент одобрения ипотеки 80%) и процентной ставкой в 10,25%.

В чем плюсы Банка Жилищного Финансирования?

- Ипотека по 2-м документам

- Ипотека «Экспресс+»

- Одобрение в день обращения

- Возможность влиять на конечную ставку

- С любой кредитной историей

- Оформление квартиры за 72 часа

Как снизить ставку по ипотеке — 8 способов

- Определиться с банком, если получаете зарплату на счет Сбербанка (мин. 6 мес), то не раздумывайте берите в Сбербанке, ибо вы сразу экономите на процентной ставке

1%

При выборе недвижимости ознакомитесь с предложениями партнеров банка. В реалиях 2019 года большинство банков имеют свои строительные компании, зарегистрированные естественно не на сам банк, а как-бы являясь партнером. Банки это делают не только для того, чтобы зарабатывать на стойках и платить вкладчикам банка, но и страховаться от компаний застройщиков замораживающих строительством. Так крупнейшим не официальным застройщиком в РФ, является Сбербанк. При выборе застройщика партнера банка вы экономите на процентной ставке

2%

Рабочий метод снижения процентной ставки из США

Когда банк выдает кредит, будь-то ипотечный или обычный кредит, в момент одобрения программа отвечающая за ставку и саму выдачу кредита первым делом смотрит на кредитную историю клиента. Если человек берет и вовремя ОТДАЕТ кредиты, это самый надежный клиент в лице банка, так как на нём банк и зарабатывает, поэтому он предлагает надежным клиентам индивидуальные условия. И вот тут есть один способ прокачать свою кредитную историю, взять беспроцентную кредитную карту (до 120 дней), купили с карты еды на 5000 рублей, через неделю пополнили на 5000 рублей и так в течении нескольких месяцев пока действует беспроцентная ставка.

В чем плюсы данного способа?

Кредитные карты — вся Америка живет на них, покупая все в кредит. Почему стоит взять кредитную карту и пользоваться перед взятием ипотеки. Как только вы будете регулярно вносить платежи у вас появиться положительная кредитная история. Что самое важное при одобрении любых кредитов вообще, поэтому если хотите уменьшить ставку и положительного одобрения ипотеки произведите такой лайфхак.

Во-вторых вы будете получать скидки и кешбеки, возврат денег от покупок (да это реально работает) и за месяц набегает пару тысяч.

В третьих, со временем ваш кредитный лимит будет расти, проценты снижаться и появляться эксклюзивные предложения. Вы для банка лучший клиент, а так как банки обмениваются пользователями (хотя говорят нет), вам будут приходить предложения на супер условиях от других банков. К примеру: мы брали крупный кредит и в течении 6 мес регулярно платили, затем брали пару мелких и тоже регулярно платили. Через месяц нас завалили предложениями от других банков «кредит на супер условиях», «Вам выдана карта с лимитом 1млн.» и др. А все почему, да потому что мы для банка стали идеальным клиентом, честно и вовремя платящим по кредитам.

Но как-же проценты по карте? Так в том-то и дело что большинство банков сейчас предоставляют в среднем 120 дней без процентов — То-есть мы, нарабатываем кредитную историю, получаем кешбек на все покупки и не платим процентов по карте — считай халява.

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Сумма (руб.) | Срок | Ставка |

|---|---|---|

| Стоимость квартир | |

|---|---|

| Студия от 16,00 м 2 до 38,00 м 2 | 1,90–2,90 млн. руб. |

| 1-комнатная от 33,00 м 2 до 39,00 м 2 | 2,80–4,09 млн. руб. |

| 1-комнатная от 48,00 м 2 до 58,00 м 2 | 3,60–5,50 млн. руб. |

| 3-комнатная от 64,00 м 2 до 69,00 м 2 | 4,80–6,40 млн. руб. |

| Стоимость квартир | |

|---|---|

| Студия от 21,00 м 2 до 29,00 м 2 | 1,80–2,60 млн. руб. |

| 1-комнатная от 32,00 м 2 до 43,00 м 2 | 2,60–3,70 млн. руб. |

| 2-комнатная от 50,00 м 2 до 62,00 м 2 | 3,80–5,40 млн. руб. |

| 3-комнатная от 71,00 м 2 до 72,00 м 2 | 5,10–5,20 млн. руб. |

| Стоимость квартир | |

|---|---|

| Студия от 23,00 м 2 до 30,00 м 2 | 1,90–2,50 млн. руб. |

| 1-комнатная от 23,00 м 2 до 43,00 м 2 | 2,20–3,80 млн. руб. |

| 2-комнатная от 47,00 м 2 до 61,00 м 2 | 3,30–5,30 млн. руб. |

| 3-комнатная от 65,00 м 2 до 71,00 м 2 | 4,40–5,50 млн. руб. |

Популярные застройщики России

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Ипотека по-прежнему остается самым доступным способом приобретения жилья в нашей стране, поэтому ипотечные программы пользуются все большей популярностью у заемщиков. На портале Выберу.ру представлена наиболее полная и актуальная информация по банковским предложениям этого сегмента, знакомство с которой поможет ответить на вопрос: «Где взять ипотеку?». Здесь собраны данные по 1301 программам ипотеки, которые предлагают 175 банков.

Портал предоставляет возможность выбрать кредитное учреждение, в линейке которого присутствуют как коммерческие, так и социальные программы. Сравнив условия по разным продуктам, вы сможете определить, в какой финансовой организации установлены самые низкие процентные ставки и проявляется наибольшая лояльность к заемщикам. А воспользовавшись специальным кредитным калькулятором, вы сразу оцените выгоду той или иной ипотечной программы банка. Проведя с помощью портала Выберу.ру взвешенный анализ и аргументировав свой выбор, вы можете отметить наиболее подходящий вариант и взять ипотеку в банке.

В статье рассмотрим, в каких банках можно взять ипотеку под маленький процент. Сравним максимальные и минимальные ставки, рассчитаем платеж на онлайн-калькуляторе и разберемся, можно ли снизить проценты по действующей ипотеке.

В каких банках можно получить ипотеку под низкий процент?

- Сумма: от 200 тыс. до 99 млн р.

- Ставка: 6 — 14,5%.

- Срок: до 25 лет.

- Первоначальный взнос: от 10%.

- Одобрение по двум документам.

- Оформление за 1 визит в банк.

Подробнее

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 6 — 11,5%.

- Срок: от года до 30 лет.

- Возраст: 21 — 75 лет.

- Первоначальный взнос: от 15%.

Подробнее

- Сумма: до 26 млн р.

- Ставка: 6 — 12,75%.

- Срок: от года до 30 лет.

- Возраст: 21 — 65 лет.

- Можно оформить жилье с перепланировкой.

- Одобрение без первоначального взноса.

Подробнее

- Сумма: от 600 тыс. до 50 млн р.

- Ставка: 8,9 — 13,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 15%.

Подробнее

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,8 — 11,9%.

- Срок: от 3 до 30 лет.

- Возраст: с 21 до 65 лет.

- Можно оформить ипотеку без первоначального взноса.

Подробнее

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 7,9 — 11,75%.

- Срок: от года до 30 лет.

- Возраст: от 23 до 70 лет.

- Можно оформить ипотеку без первоначального взноса.

- Одобрят ипотеку даже при наличии 2 действующих кредитов.

Подробнее

- Сумма: от 600 тыс. до 60 млн р.

- Ставка: 6 — 11,1%.

- Срок: от года до 30 лет.

- Первоначальный взнос: от 10%.

- Можно привлечь до 4 созаёмщиков.

- Можно подтвердить доход справкой по форме банка.

Подробнее

- Сумма: от 100 тыс. до 60 млн р.

- Ставка: 9,12 — 13,5%.

- Срок: до 30 лет.

- Возраст: 21 — 75 лет.

- Можно без первоначального взноса.

- Можно привлечь до трех созаемщиков.

Подробнее

- Сумма: от 500 тыс. до 60 млн р.

- Ставка: 5,4 — 10,2%.

- Срок: от года до 30 лет.

- Возраст: 20 — 65 лет.

- Первоначальный взнос: от 10%.

- Рассмотрение заявки от 1 рабочего дня.

Подробнее

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: 8,9 — 12,5%.

- Срок: от года до 30 лет.

- Возраст: 18 — 70 лет.

- Можно оформить без первоначального взноса.

- Одобрение от 1 дня.

Подробнее

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,7 — 14,45%.

- Срок: от 5 до 30 лет.

- Возраст: 18 — 65 лет.

- Первоначальный взнос: от 10%.

- Принимают справки о доходах по форме банка.

Подробнее

- Сумма: от 300 тыс. до 100 млн р.

- Ставка: 6 — 15,5%.

- Срок: от года до 30 лет.

- Возраст: от 20 до 85 лет.

- Можно подтвердить доход справкой по форме банка.

Подробнее

- Сумма: от 300 тыс. до 20 млн р.

- Ставка: 6 — 15%.

- Срок: от 3 до 30 лет.

- Возраст: от 21 до 65 лет.

- Срок рассмотрения заявки — от 1 дня.

- Можно подтвердить доход справкой по форме банка.

Подробнее

- Сумма: до 30 млн р.

- Ставка: 6 — 16,25%.

- Срок: от года до 30 лет.

- Возраст: от 21 года.

- Первоначальный взнос: от 15%.

Подробнее

- Сумма: от 500 тыс. до 20 млн р.

- Ставка: 6 — 17,5%.

- Срок: от 3 до 30 лет.

- Первоначальный взнос: от 10%.

- Можно подтвердить доход справкой по форме банка.

Подробнее

- Сумма: до 25 млн р.

- Ставка: 5,8 — 14,2%.

- Срок: до 25 лет.

- Возраст: от 18 до 65 лет.

- Можно подтвердить доход справкой по форме банка.

- Решение в течение двух дней.

Подробнее

- Сумма: до 10 млн р.

- Ставка: 9,5 — 13,99%.

- Срок: от года до 20 лет.

- Первоначальный взнос: от 0%.

- Возраст: от 21 до 65 лет.

- Можно взять ипотеку по двум документам.

Подробнее

- Сумма: до 25 млн р.

- Ставка: от 6%.

- Срок: до 25 лет.

- Первоначальный взнос: от 15%.

- Возраст: от 21 до 60 лет.

- Можно взять ипотеку по двум документам.

Подробнее

В каком банке наименьший процент по ипотеке?

В России продолжается существенное снижение ставок по ипотеке. Многие банки предлагают получить кредит на покупку жилья под 8,5-10 процентов годовых и ниже. Но проводя сравнение предложений по ипотеке в разных банках, нужно обращать внимание не на указанную ставку, а на реальную стоимость кредита.

В России продолжается существенное снижение ставок по ипотеке. Многие банки предлагают получить кредит на покупку жилья под 8,5-10 процентов годовых и ниже. Но проводя сравнение предложений по ипотеке в разных банках, нужно обращать внимание не на указанную ставку, а на реальную стоимость кредита.

На размер переплаты влияют следующие факторы:

- выбранная программа кредитования;

- комиссии (если есть);

- дополнительные обязательные платежи (страховка, госпошлины и т. п.);

- размер первоначального взноса;

- схема погашения (аннуитетная или дифференцированная).

По программам кредитования, реализуемым банком с государственной поддержкой (например, для семей с детьми) или застройщиками-партнерами, ставки и общая переплата по кредиту будут ниже.

Как рассчитать платеж на калькуляторе?

На официальных сайтах банков размещены калькуляторы по ипотеке. С их помощью можно рассчитать ежемесячный платеж и узнать, сколько процентов придется переплачивать. С помощью этих расчетов вы подберете наиболее подходящий вариант кредита (например, внеся максимальный процент первого взноса, можно сократить не только ежемесячный платеж, но и переплату).

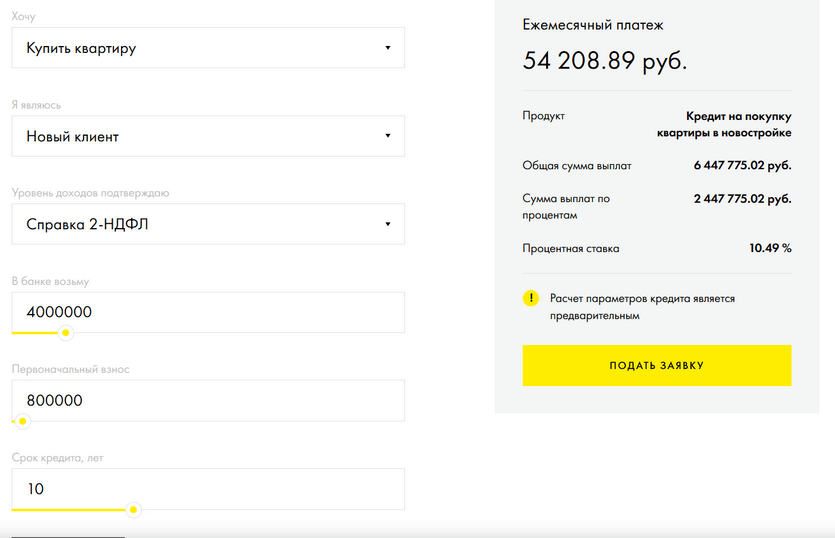

Рассмотрим, какую информацию нужно указать в калькуляторе для проведения расчетов на примере Райффайзенбанка:

- город, где планируется покупка жилья;

- тип недвижимости;

- категорию клиента, к которой вы относитесь (новый/получаете зарплату на карту);

- способ подтверждения доходов (справка по форме Райффайзенбанка или 2-НДФЛ);

- размер кредита и первого взноса;

- желаемый срок кредитования.

Пример. Если вы являетесь новым клиентом и берете кредит в сумме 4 млн р. на покупку квартиры в новостройке с первым взносом в 800 тыс. р. и сроком в 10 лет, ставка составит 10,49%, а ежемесячный платёж — 54 208,89 р. Общая сумма выплат равняется 6 447 775,02 р., а переплата при погашении строго по графику — 2 447 775.02 р.

Как подать онлайн-заявку на ипотеку?

Вы можете получить предварительное решение банка без визита в отделение. Для этого нужно заполнить заявку на его официальном сайте.

Например, в анкете Райффайзенбанка нужно указать:

- Ф.И.О.;

- дату рождения;

- паспортные данные (серию, номер и т. д.);

- город подачи документов;

- контактные данные (телефон, email).

Если потребуется, то менеджер банка свяжется с вами по телефону для уточнения дополнительной информации. Решение по заявке банк сообщит вам в течение 2-10 дней.

Как купить вторичное жилье по низкой ставке?

Решение по каждой заявке и размер процентной ставки определяются банком индивидуально.

Следующие рекомендации помогут получить кредит под самый маленький процент:

- Предоставьте максимум документов, подтверждающих доход. В некоторых банках можно оформить ипотеку по двум документам (паспорту и СНИЛС), но кредитная ставка в этом случае будет выше.

- Найдите платежеспособных поручителей и созаемщиков. За счет этого вы сможете получить более крупную сумму.

- Рассматривайте возможность участия в различных государственных программах по субсидированию ипотеки. Например, для семей, в которых родился второй или третий ребенок после 1 января 2018 года, есть возможность получить ипотечный кредит под 6%.

- Постарайтесь внести максимальный первый взнос или дополнительно предоставить банку в залог ликвидное имущество.

Можно ли снизить действующую ставку?

Если рассматривать процент по ипотеке по годам, то за последние несколько лет он существенно упал. Снижение базовой ставки по действующим кредитам при этом не проводилось. Но вы можете ее уменьшить в рамках реструктуризации или рефинансирования.

При реструктуризации долга условия первоначального кредитного договора изменяются, например, увеличивается срок выплат. Она проводится только банком, выдавшим первоначальный ипотечный кредит. Обычно эта процедура используется для помощи ипотечным заемщикам, оказавшимся в сложной финансовой ситуации. В рамках реструктуризации банк может пойти также на снижение процентов по первоначальному кредиту.

Рефинансирование представляет собой выдачу нового кредита на погашение ранее оформленной ипотеки. Оно может предоставляться любым банком как выдавшим кредит первоначально, так и другим. Но вы должны учитывать, что при осуществлении данной операции придется потратить дополнительные средства на проведение новой оценки недвижимости, оплату госпошлин, покупку страховых полисов и т. д.

Отзывы о получении ипотеки

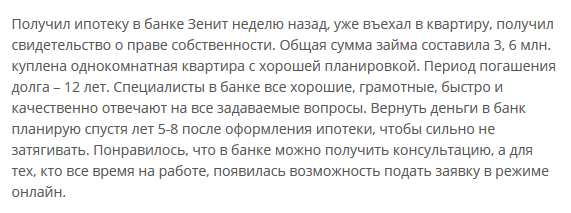

Баландин Леонид:

Королева Ольга:

«Я рассматривала несколько вариантов ипотеки, но выбор сделала в пользу Райффайзенбанка. Может, в нем чуть выше ставка, но зато качество обслуживания клиентов на высоте и нет никаких скрытых платежей. Все максимально честно. Одобрили заявку и квартиру быстро. Моя оценка банку — 5».

Тарасов Олег:

Валова Анна:

«Мы обратились за ипотекой сразу в Сбербанк. Ставки в нем одни из самых низких на рынке, и зарекомендовал он себя очень хорошо. У меня уже несколько знакомых до нас брали ипотеку в Сбере. Порадовало, что практически все действия от подачи заявки до согласования квартиры можно провести без посещения отделения. Это сэкономило нам кучу времени».