Содержание

- 1 Важные моменты

- 2 Порядок действий

- 3 Сколько дней можно выдавать заработную плату из кассы

- 4 Как оформить выплату заработной платы из кассы

- 5 Как оформить платежные ведомости на выплату заработной платы

- 6 Как оформить РКО на выплату заработной платы

- 7 Как отразить выплату заработной платы в бухучете

- 8 Как оформить и отразить в бухучете возврат в кассу заработной платы, излишне выплаченной работнику

- 9 Пошаговая инструкция

- 10 Выплата зарплаты наличными

- 11 Отражение в отчетности 6-НДФЛ

- 12 Уплата НДФЛ в бюджет

- 13 Проверка взаиморасчетов

Важные моменты

Если в организации заработную плату выдают наличкой, то следует учитывать определенные нормативы. Так, срок выплаты заработной платы из кассы строго ограничен. Максимальный срок — пять рабочих дней. Однако руководство предприятия вправе сократить данный период. Такое решение придется закрепить в отдельном нормативном акте.

Порядок движения наличности регламентирован в отдельных Указаниях Центрального Банка России № 3210-У. Так, за нарушение положений по ведению кассовых операций компанию могут оштрафовать на солидную сумму (штрафы от 50 000 рублей), а также наложить санкции на осуществление деятельности.

Все операции с наличностью, в том числе и выплата зарплаты через кассу, должны быть оформлены соответствующей документацией, как первичной, так и учетной. Организация обязана определить, какие бланки будут использованы в оформлении кассовых операций. Допустимо использовать унифицированные бланки либо разработать собственные формы. Все бланки утвердите в учетной политике (в приложении) либо в отдельном распоряжении.

Порядок действий

Предлагаем пошаговую инструкцию, как правильно выдать заработную плату, чтобы не нарушить законодательство.

Шаг № 1. Оформляем документы на выдачу.

В зависимости от выбранного формата, бухгалтер должен заполнить платежную (форма Т-53) или расчетно-платежную ведомость (форма Т-49). Напомним, что документ имеет определенный срок действия, который утвержден руководителем компании. Но этот срок не может быть больше 5 дней, включая день получения наличности в банке. Ведомости должны быть подписаны главбухом и директором организации.

Шаг № 2. Выдаем деньги.

Выдача зарплаты из кассы в 2019 году — эта операция проводится кассиром учреждения. Если в компании нет такой должности, то деньги должен выдавать руководитель либо иной работник, назначенный соответствующим распоряжением руководства.

Работник, получив деньги в кассе, должен пересчитать получку, затем расписаться в ведомости, подтвердив факт получения.

Шаг № 3. Отмечаем неполученные суммы.

Если работник в течение отведенного срока не явился за получкой, то кассир обязан вернуть деньги. Так, в зарплатной ведомости напротив сотрудника, не получившего деньги, делается специальная отметка: «депонировано». Все не выданные зарплаты должны быть отражены в специальном реестре депонированных сумм.

Затем кассир подводит итоги в ведомости, подписывает документ.

Шаг № 4. Оформляем расходник.

На основании заполненной платежной или расчетно-платежной ведомости составляем расходный кассовый ордер. Отметим, что расходник оформляется один, то есть один документ на всю зарплатную ведомость.

Если зарплата выдается только одному работнику, то составлять зарплатную ведомость не нужно. Достаточно заполнить расходный кассовый ордер. Кассовый ордер должен быть подписан главбухом в любом случае.

Шаг № 5. Вносим сведения в кассовую книгу.

На основании расходного кассового ордера кассир регистрирует сведения в кассовой книге организации.

Чтобы выплатить заработную плату из кассы, оформите расчетно-платежную ведомость или платежную ведомость. На их основании составьте расходный кассовый ордер (РКО) и сделайте запись в кассовой книге, а затем отразите операцию в бухучете.

При выплате заработной платы одному работнику ведомости на выплату зарплаты можно не оформлять, достаточно оформить РКО.

Сколько дней можно выдавать заработную плату из кассы

Руководитель вашей организации может определить на выплату заработной платы из кассы любой срок в пределах пяти рабочих дней (включая день получения наличных денег на эту выплату в банке) с учетом даты выплаты зарплаты, установленной правилами внутреннего трудового распорядка, коллективным договором или трудовым договором.

Срок выдачи наличных денег должен быть указан в расчетно-платежной ведомости или платежной ведомости (пп. 6.5 п. 6 Указания N 3210-У).

Срок выдачи зарплаты в случае выплат отдельным работникам по расходному кассовому ордеру (РКО) не устанавливают. Дело в том, что РКО на отдельного работника оформляют непосредственно в день выдачи ему зарплаты при увольнении, отпускных и иных аналогичных выплат.

Как оформить выплату заработной платы из кассы

При оформлении документов для выдачи заработной платы придерживайтесь следующего порядка:

1. Платежные документы для кассира должна подготовить бухгалтерия. Это могут быть (п. 6 Указания N 3210-У):

— РКО, если заработную плату нужно выдать отдельному работнику.

Перед выплатой зарплаты кассир должен проверить платежные ведомости, полученные из бухгалтерии, на наличие в них подписи главного бухгалтера или бухгалтера (при их отсутствии — руководителя) и их соответствие образцам, а также сверить соответствие сумм цифрами суммам прописью (пп. 6.1 п. 6 Указания N 3210-У).

2. При выдаче денежных средств кассир должен (пп. 6.5, 2 п. 6 Указания N 3210-У):

— подготовить сумму наличных денег к выдаче;

— передать расчетно-платежную или платежную ведомости (РКО при выдаче зарплаты одному работнику) для подписания получателем наличных денег;

— пересчитать сумму к выдаче в присутствии работника;

— выдать наличные деньги в сумме, указанной в ведомостях или РКО.

Обратите внимание, кассир может выдать наличные только лицу, указанному в РКО (расчетно-платежной ведомости, платежной ведомости) или в РКО и доверенности (в случае получения по доверенности), после предъявления им паспорта или другого документа, удостоверяющего личность (пп. 6.1 п. 6 Указания N 3210-У). В случае получения заработной платы за работника другим лицом в расчетно-платежной ведомости (платежной ведомости) должна быть сделана запись «по доверенности». Доверенность или ее копию (если доверенность оформлена на несколько выплат) нужно приложить к платежным документам (пп. 6.1 п. 6 Указания N 3210-У).

3. Если выдача денег происходит по расчетно-платежной или платежной ведомости, то в последний день выдачи кассир должен (пп. 6.5 п. 6 Указания N 3210-У):

— проставить штамп или сделать запись «депонировано» напротив фамилий работников, которым выдача не произведена;

— подсчитать фактически выданную по ведомости и депонированную зарплату, сверить эти суммы с итоговой с суммой в ведомости;

— подписать и передать ведомость бухгалтеру или главному бухгалтеру (при их отсутствии — руководителю).

4. Получив от кассира ведомость, бухгалтер или главный бухгалтер (при их отсутствии — руководитель) должен в день получения (пп. 6.5 п. 6 Указания N 3210-У):

— оформить РКО на сумму выданной по расчетно-платежной ведомости или платежной ведомости заработной платы;

— указать дату и номер РКО на последней странице ведомости.

5. Кассир на основании РКО (выписанного на конкретного работника либо на общую сумму по ведомости) делает запись в кассовой книге.

Как оформить платежные ведомости на выплату заработной платы

Для выплаты заработной платы работникам организации применяют унифицированные формы N Т-49 «Расчетно-платежная ведомость» и N Т-53 «Платежная ведомость», утвержденные Постановлением Госкомстата России от 05.01.2004 N 1.

Указанные документы не нужно составлять на работников, получающих зарплату по платежным картам (Указания по применению и заполнению форм первичной учетной документации по учету труда и его оплаты, утвержденные Постановлением Госкомстата России N 1).

Как оформить расчетно-платежную ведомость по унифицированной форме N Т-49

Порядок заполнения расчетно-платежной ведомости определен в Указаниях по применению и заполнению форм первичной учетной документации по учету труда и его оплаты, утвержденных Постановлением Госкомстата России от 05.01.2004 N 1.

Расчетно-платежную ведомость по унифицированной форме N Т-49 оформляют в одном экземпляре. Она служит сразу и для расчета, и для выплаты зарплаты работникам, поэтому в случае ее применения расчетные ведомости и платежные ведомости составлять не нужно.

На титульном листе расчетно-платежной ведомости нужно указать общую сумму к выплате работникам и подписать ведомость у руководителя и главного бухгалтера.

В графах 8 — 13 «Начислено, руб.» проставляют суммы по видам выплат, а также другим доходам работников в виде различных социальных и материальных благ. Зарплату начисляют на основании данных по учету выработки, фактически отработанного времени и других документов (например, наряд-заказов, табелей учета рабочего времени и т.п.).

В графах 15 — 18 «Удержано и зачтено, руб.» отражают суммы НДФЛ и других удержаний из зарплаты работников.

В графе 21 «к выплате» рассчитывают сумму к выплате работникам, определяемую как разница между суммами начислений и удержаний.

В графе 23 «подпись (запись о депонировании суммы)» работники при получении зарплаты должны поставить подписи напротив своих фамилий. А если зарплату за работника получает другое лицо, в графе 23 нужно указать «по доверенности». Если по истечении срока на выплату зарплаты зарплата получена не всеми работниками, в графе 23 напротив их фамилий нужно сделать отметку «Депонировано».

На последней странице ведомости должны быть указаны итоговые суммы фактически выплаченной и подлежащей депонированию зарплаты, а также реквизиты РКО на выдачу зарплаты из кассы (пп. 6.5 п. 6 Указания N 3210-У, Указания по применению и заполнению форм первичной учетной документации по учету труда и его оплаты).

В последний день выдачи зарплаты расчетно-платежная ведомость на последней странице подписывается кассиром, а также главным бухгалтером или бухгалтером, а при их отсутствии — руководителем (пп. 6.5 п. 6 Указания N 3210-У).

Как оформить платежную ведомость по унифицированной форме N Т-53

Порядок заполнения платежной ведомости определен в Указаниях по применению и заполнению форм первичной учетной документации по учету труда и его оплаты, утвержденных Постановлением Госкомстата России от 05.01.2004 N 1.

Платежную ведомость по унифицированной форме N Т-53 оформляют в одном экземпляре. Она служит для выплаты зарплаты работникам. В случае ее применения нужно составлять расчетные ведомости для расчета заработной платы. Ведомость действует в течение срока на выдачу зарплаты, установленного руководителем.

На титульном листе платежной ведомости необходимо указать общую сумму к выплате работникам и подписать ведомость у руководителя и главного бухгалтера.

В графе 5 «Подпись в получении денег (запись о депонировании суммы)» работники при получении зарплаты должны поставить подписи напротив своих фамилий. А если зарплату за работника получает другое лицо, в графе 5 нужно указать «по доверенности». Если по истечении срока на выплату зарплаты зарплата получена не всеми работниками, в графе 5 в последний день выдачи зарплаты напротив их фамилий нужно сделать отметку «Депонировано».

В графе 6 «Примечание» при необходимости нужно указать номер предъявленного получателем документа (например, доверенности, если за работника зарплату получает другое лицо).

На последней странице ведомости должны быть указаны итоговые суммы фактически выплаченной и подлежащей депонированию зарплаты, а также реквизиты РКО на выдачу зарплаты из кассы (пп. 6.5 п. 6 Указания N 3210-У, Указания по применению и заполнению форм первичной учетной документации по учету труда и его оплаты).

В последний день выдачи зарплаты платежная ведомость на последней странице подписывается кассиром, а также главным бухгалтером или бухгалтером, а при их отсутствии — руководителем (пп. 6.5 п. 6 Указания N 3210-У).

Закрытую ведомость регистрируют в журнале регистрации платежных ведомостей (форма N Т-53а).

В платежные ведомости можно вносить исправления, если вы обнаружили ошибку. Ее можно исправить, указав дату исправления и заверив его подписями лиц, составивших и подписавших документ (кассира, бухгалтера, главного бухгалтера, руководителя), с расшифровкой подписи (ч. 7 ст. 9 Закона о бухгалтерском учете, п. 16 Положения N 34н, пп. 4.7 п. 4 Указания N 3210-У).

Срок хранения платежных ведомостей составляет (ч. 1 ст. 29 Закона о бухгалтерском учете, ст. 412 Перечня типовых управленческих архивных документов):

- 5 лет после отчетного года, в котором по ним была выдана зарплата, если ваша организация ведет лицевые счета;

- 75 лет после отчетного года, в котором по ним была выдана зарплата, если ваша организация не ведет лицевые счета.

Как оформить РКО на выплату заработной платы

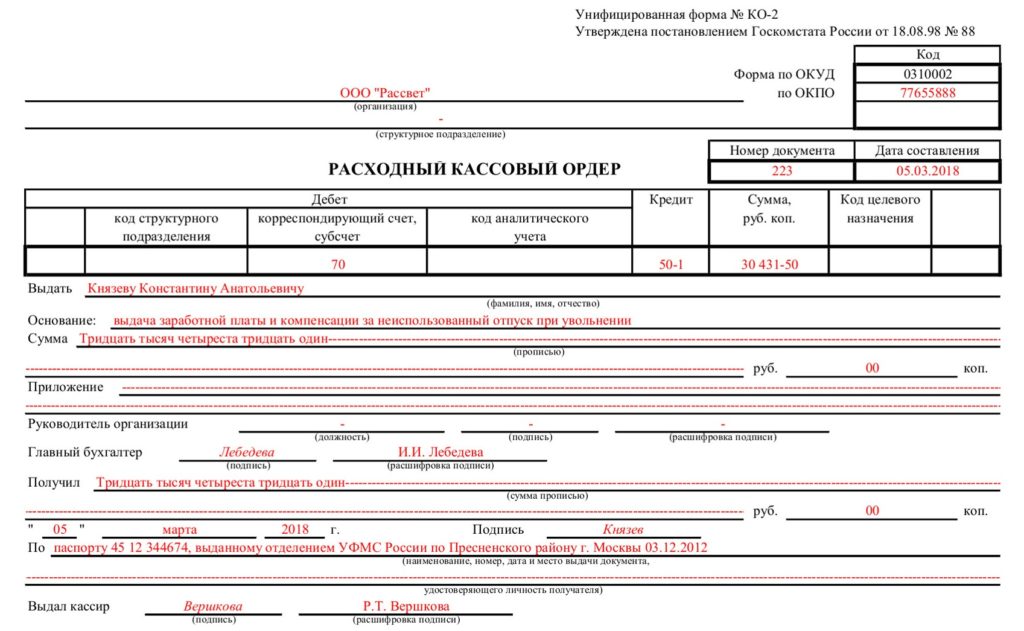

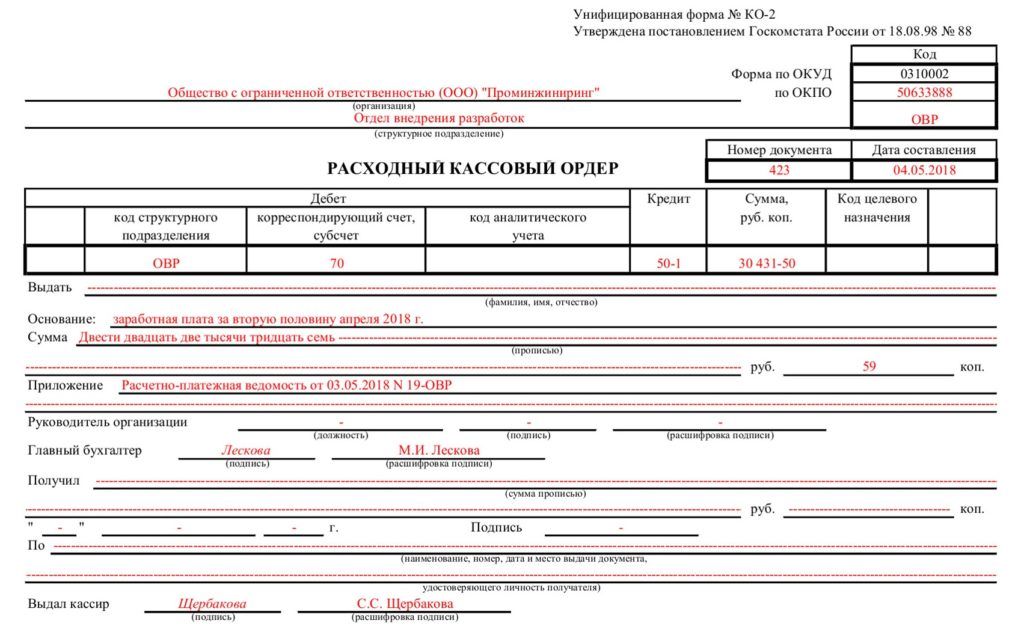

РКО на выплату заработной платы составьте по унифицированной форме N КО-2 в одном экземпляре (Указания по применению и заполнению форм первичной учетной документации по учету кассовых операций, утвержденные Постановлением Госкомстата России от 18.08.1998 N 88).

В строке «Основание» в РКО нужно указать содержание хозяйственной операции, например, «заработная плата за вторую половину марта 2018 года».

РКО может быть составлен (п. 6 Указания N 3210-У):

- на выплату заработной платы одному работнику;

- на выплату заработной платы работникам по расчетно-платежной ведомости или платежной ведомости.

РКО на выплату одному работнику (без оформления платежных ведомостей) может быть составлен, например, если работник получает заработную плату при увольнении, отпускные или сумму ранее депонированной зарплаты.

В таком случае РКО заполняется в общем порядке. В частности, в РКО на выплату одному работнику укажите:

в строке «Выдать» — фамилию и инициалы работника или лица, получающего зарплату за работника по доверенности;

в строке «По» — паспортные данные (или данные другого документа, удостоверяющего личность) работника или лица, получающего зарплату за работника по доверенности;

в строке «Приложение» — реквизиты доверенности, если за работника зарплату получает другое лицо.

Получатель должен указать сумму полученной зарплаты, а также поставить дату получения и подпись.

Пример РКО на выплату заработной платы одному работнику

РКО на выплату заработной платы по платежным ведомостям должен быть составлен на дату закрытия ведомости, то есть в последний день выдачи зарплаты. В РКО укажите:

в строке «Сумма» — общую сумму фактически выплаченной по ведомостям зарплаты;

в строке «Приложение» — даты и номера расчетно-платежных ведомостей или платежных ведомостей, по которым была выплачена зарплата.

Строки «Выдать» и «Получил» не заполняйте, так как все необходимые данные есть в платежных ведомостях.

Пример РКО на выплату заработной платы работникам по расчетно-платежной ведомости

Как отразить выплату заработной платы в бухучете

Выплату заработной платы из кассы отразите проводкой:

| Содержание операции | Дебет | Кредит | Первичный документ |

| Выплачена заработная плата | 70 | 50-1 | Расходный кассовый ордер |

При депонировании начисленной, но не выплаченной в срок заработной платы сделайте запись:

| Содержание операции | Дебет | Кредит | Первичный документ |

| Депонирована сумма неполученной заработной платы | 70 | 76-4 | Расчетно-платежная ведомость |

(Платежная ведомость)

Выплату депонированной заработной платы отразите проводкой:

| Содержание операции | Дебет | Кредит | Первичный документ |

| Депонированная заработная плата выплачена работнику | 76-4 | 50-1 | Расходный кассовый ордер |

Как оформить и отразить в бухучете возврат в кассу заработной платы, излишне выплаченной работнику

На сумму, полученную от работника, оформите приходный кассовый ордер (п. 5 Указания N 3210-У). Операцию по получению денег в кассу отразите в кассовой книге (пп. 4.6 п. 4 Указания N 3210-У).

Возврат работником в кассу излишне выплаченной заработной платы отразите проводкой:

| Содержание операции | Дебет | Кредит | Первичный документ |

| Излишне выплаченная зарплата возвращена работником в кассу | 50-1 | 70 | Приходный кассовый ордер |

Рекомендуем:

Не нашли ответа на свой вопрос?

Узнайте, как решить

именно Вашу проблему – обращайтесь в форму онлайн-консультанта . Или позвоните нам по телефонам:

Санкт-Петербург +7 812 467-31-19

Москва +7 499 938-55-47

Федеральный номер 8 800 511-38-53

Существует несколько вариантов выплаты заработной платы. Основные из них:

Независимо от того, какой вариант выбран, в программе действия бухгалтера будут следующие: сформировать ведомость, выплатить заработную плату, уплатить НДФЛ.

Рассмотрим каждое действие на примере выплаты заработной платы через кассу.

Пошаговая инструкция

Пошаговая инструкция оформления примера. PDF

Выплата зарплаты наличными

Нормативный учет

На выплату заработной платы можно использовать:

- специально снятые для этой цели денежные средства с расчетного счета;

- поступившую в кассу выручку, полученные или возвращенные наличностью займы, неизрасходованные подотчетные средства (п. 2 Указания Банка РФ от 07.10.2013 N 3073-У).

Срок выплаты зарплаты из кассы составляет не более 5 дней, включая день поступления средств в кассу. Конкретный срок устанавливается локальными актами предприятия. На выданную заработную плату формируется Расходный кассовый ордер, невыданная заработная плата депонируется (п. 6.5 Указания Банка РФ от 11.03.2014 N 3210-У).

Формирование ведомости на выплату зарплаты

Формирование ведомости на выплату зарплаты через кассу оформляется документом Ведомость в кассу в разделе Зарплата и кадры — Зарплата — Ведомости в кассу .

Необходимо обратить внимание на заполнение полей:

- Вид выплаты — Зарплата, т. к. перечисляется именно заработная плата по итогам месяца.

- Месяц — месяц начисления заработной платы, которая выплачивается сотруднику.

По кнопке Заполнить формируется табличная часть данными к выплате по итогам указанного месяца:

- К выплате — остаток начисленной суммы, на которую ранее не была сформирована ведомость.

Документ проводки по регистру Бухгалтерский и налоговый учет не формирует.

Документальное оформление

Выплата заработной платы может осуществляться по (п. 6 Указания Банка РФ от 11.03.2014 N 3210-У):

- Расходному кассовому ордеру;

- Расчетно-платежной ведомости по форме Т-49;

- Платежной ведомости по форме Т-53.

Бланк Расчетно-платежная ведомость по форме Т-49 можно распечатать по кнопке Печать — Расчетно-платежная ведомость (Т-49) документа Ведомость в кассу . PDF

Для того чтобы распечатать Платежную ведомость по форме Т-53, необходимо выбрать Печать — Платежная ведомость (Т-53) . PDF

Выплата зарплаты

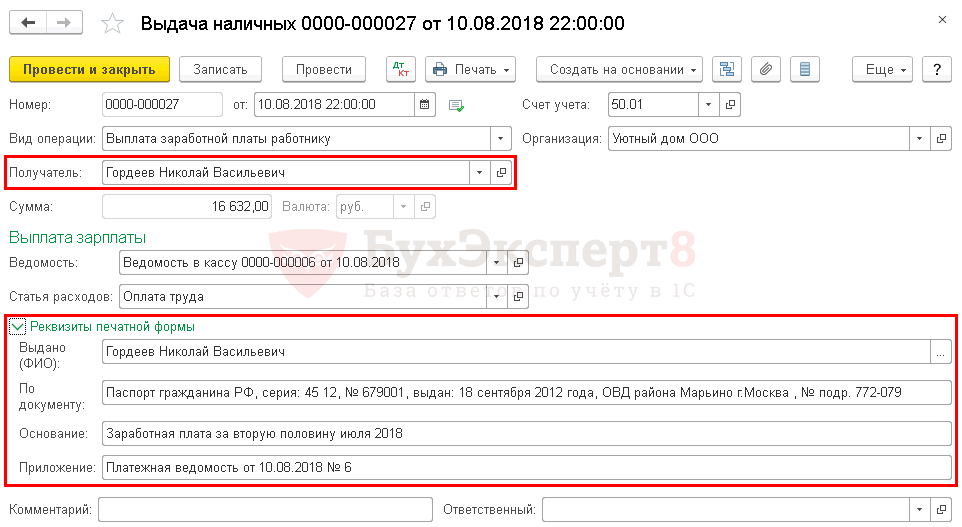

Фактическая выдача заработной платы работнику на руки оформляется документом Выдача наличных вид операции Выплата заработной платы работнику по кнопке Оплатить ведомость внизу формы документа Ведомость в кассу . PDF

Необходимо обратить внимание на заполнение полей:

- от — дата выдачи заработной платы или дата закрытия ведомости на выплату зарплаты (абз. 4 п. 6.5 Указания Банка РФ от 11.03.2014 N 3210-У).

- Получатель — сотрудник, которому выплачена заработная плата, выбирается из справочника Физические лица.

- Сумма — сумма заработной платы, выданная из кассы.

- Ведомость — ведомость, по которой была выплачена заработная плата.

- Статья расходов — Оплата труда, с Видом движенияОплата трудаPDF, выбирается из справочника Статьи движения денежных средств.

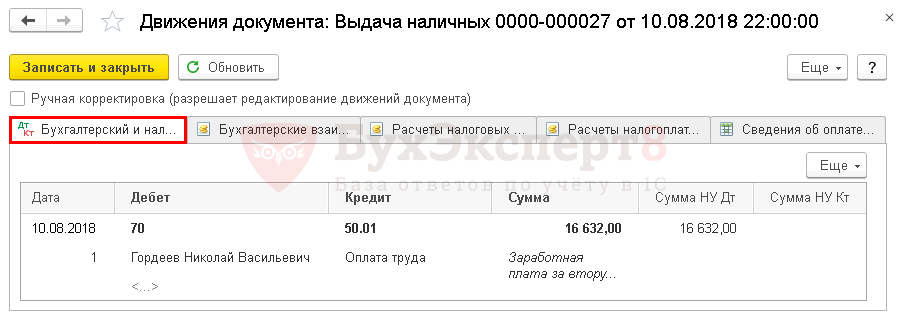

Проводки по документу

Документ формирует проводку:

- Дт 70 Кт 50.01 — выплата заработной платы.

Документальное оформление

Независимо от того, оформляется ли в организации платежная или расчетно-платежная ведомость, на фактически выданную заработную плату необходимо оформить Расходный кассовый ордер (КО-2), утвержденный Постановлением Госкомстата РФ от 18.08.1998 N 88 (п. 6.5 Указания Банка РФ от 11.03.2014 N 3210-У).

Бланк Расходный кассовый ордер (КО-2) PDF можно распечатать по кнопке Печать — Расходный кассовый ордер (КО-2) из документа Выдача наличных .

Отражение в отчетности 6-НДФЛ

Расчет заработной платы за июль 2018 года: PDF

- Начислено — 35 000 руб.

- Вычет на детей — 1 400 руб.

- НДФЛ — 4 368 руб.

В форме 6-НДФЛ выплата заработной платы отражается в:

Разделе 1 «Обобщенные показатели»:

- стр. 070 — 4 368, сумма удержанного налога.

Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»: PDF

- стр. 100 — 31.07.2018, дата фактического получения дохода;

- стр. 110 — 10.08.2018, дата удержания налога;

- стр. 120 — 13.08.2018, срок перечисления налога;

- стр. 130 — 35 000, сумма фактически полученного дохода;

- стр. 140 — 4 368, сумма удержанного налога.

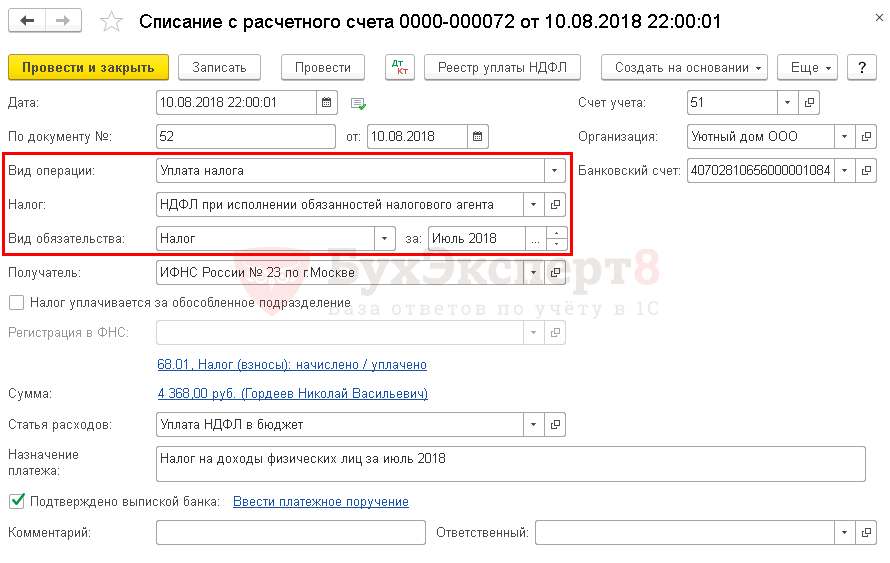

Уплата НДФЛ в бюджет

Уплата НДФЛ в бюджет отражается документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банк — Банковские выписки — кнопка Списание .

Необходимо обратить внимание на заполнение полей:

- Вид операции — Уплата налога.

- Налог — НДФЛ при исполнении обязанностей налогового агента.

- Вид обязательства — Налог.

- за —Июль 2018, месяц начисления доходов (заработной платы).

Изучить подробнее про отражение уплаты НДФЛ в бюджет

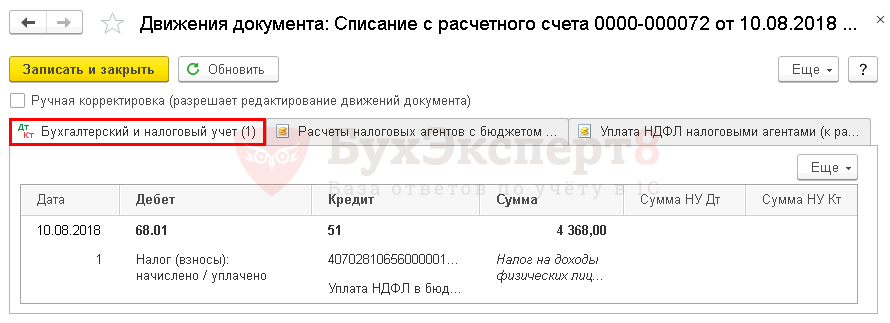

Проводки по документу

Документ формирует проводку:

- Дт 68.01 Кт 51 — уплата НДФЛ в бюджет за май.

Проверка взаиморасчетов

Проверка взаиморасчетов с сотрудником

Проверить взаиморасчеты с сотрудником можно с помощью отчета Оборотно-сальдовая ведомость по счету 70 «Расчеты с персоналом по оплате труда» в разделе Отчеты — Стандартные отчеты — Оборотно-сальдовая ведомость по счету .

Отсутствие конечного сальдо по счету 70 «Расчеты с персоналом по оплате труда» на день выплаты заработной платы означает, что задолженность по заработной плате перед Гордеевым Н.В. отсутствует.

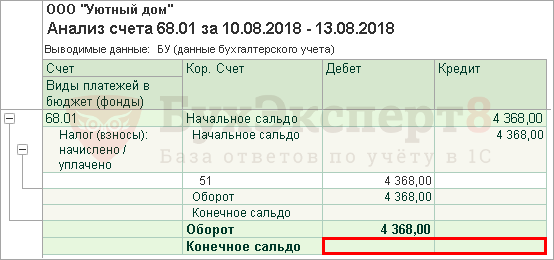

Проверка взаиморасчетов с бюджетом

Для проверки расчетов с бюджетом по НДФЛ можно создать отчет Анализ счета 68.01 «НДФЛ при исполнении обязанностей налогового агента», в разделе Отчеты — Стандартные отчеты — Анализ счета .

В нашем примере выплата заработной платы осуществлялась 10 августа, поэтому конечная дата отчета должна быть 13 августа (11 и 12 августа — суббота и воскресенье), т. е. ближайший рабочий день за днем выплаты заработной платы.

Отсутствие конечного сальдо по счету 68.01 «НДФЛ при исполнении обязанностей налогового агента» означает, что задолженность по уплате НДФЛ перед бюджетом отсутствует.