Содержание

- 1 Камеральная проверка: готовим обоснованный ответ

- 2 В декларации по налогу на прибыль заявлен убыток

- 3 Выявлены противоречия между сведениями

- 4 В уточненной декларации уменьшена сумма налога

- 5 В декларации по НДС заявлен налог к возмещению из бюджета

- 6 Превышена безопасная доля вычетов по НДС

- 7 Порядок предоставления декларации по УСН

- 8 Расчет налогов и взносов, авансовые платежи

- 9 Как уменьшить налог УСН на сумму взносов

- 10 Образец заполнения страховых взносов в декларации по УСН

- 11 Ограничения по применению УСН

- 12 Налоговый и отчетные периоды при УСН

- 13 Ставки УСН-налога

- 14 Форма заполнения декларации по УСН для организаций и ИП

- 15 Порядок заполнения декларации по УСН «Доходы минус расходы» за 2017 год

- 16 Порядок заполнения декларации по УСН «Доходы» за 2017 год

- 17 Способ представления декларации по УСН

- 18 Место предоставления декларации по УСН

- 19 Ответственность

Камеральная проверка: готовим обоснованный ответ

Чтобы сохранить постоянных клиентов, многие компании в период кризиса работают себе в убыток. Отражение убытка в налоговой отчетности повышает риск получения требования по результатам проведения камеральной проверки ( п. 3 ст. 88 НК РФ ). Налоговая инспекция вправе истребовать подтверждающие документы, если в декларации организация отразила НДС к возмещению ( п. 8 ст. 88 НК РФ ). Как подготовить «безопасный» ответ на требование ФНС и избежать новых претензий со стороны налоговых органов, расскажем в этой статье.

Налог на прибыль и НДС вызывают особый интерес налоговой инспекции. В случае противоречий и несоответствий налоговый орган может потребовать от налогоплательщика пояснений.

Вы можете получить требование о представлении пояснений в рамках камеральной проверки ( ст. 88 НК РФ ), если:

- в декларации по налогу на прибыль заявлен убыток;

- выявлены противоречия между сведениями;

- в уточненной декларации уменьшена сумма налога (относится ко всем налогам);

- в декларации по НДС заявлен налог к возмещению из бюджета;

- превышена безопасная доля вычетов по НДС.

Ответ на требование ФНС необходимо представить в течение пяти дней ( п. 3 ст. 88 НК РФ). Налогоплательщик вправе использовать рекомендуемую налоговой инспекцией форму ответа.

В декларации по налогу на прибыль заявлен убыток

Если в декларации по налогу на прибыль сумма расходов превышает сумму доходов, значит, по итогам налогового периода организацией получен убыток. Особое внимание налоговая инспекция обращает на убыточность в годовой декларации.

Рассмотрим две возможные ситуации возникновения убытка.

Ситуация № 1. В целом по декларации отражена прибыль, а по реализации покупных товаров получен убыток

Такая ситуация может возникнуть, если предприятие осуществляет несколько видов деятельности. Например, оказывает услуги и продает товары.

Что анализирует налоговый инспектор : сумму прямых расходов по оптовой, мелкооптовой и розничной торговле (строки 020, 030 приложения 2 к листу 02 декларации), выручку от реализации покупных товаров (строка 012 приложения 1 к листу 02).

Какой вывод сделает : предприятием отражен убыток от реализации покупных товаров. Этот факт указывает на возможное нарушение положений ст. 268,320 НК РФ, Порядка заполнения налоговой декларации по налогу на прибыль, утвержденного Приказом ФНС РФ от 19.10.2016 № ММВ-7-3/572@.

Что потребует : представить в течение 5 рабочих дней пояснения или уточненную налоговую декларацию по налогу на прибыль.

Что делать и как объяснить : проверить, действительно ли товары реализованы по цене ниже покупной. Если обнаружите ошибку, то необходимо подать уточненную декларацию. Если в декларации данные не искажены, нужно написать ответ (пояснительную записку) в произвольной форме. Не стоит забывать, что согласно ст. 40 НК РФ цена реализуемых товаров не должна отклоняться от рыночной цены идентичных товаров более чем на 20 %. Для продажи товаров по цене ниже закупочной необходимо издать приказ о снижении цен.

Вы можете подготовить ответ в ФНС, воспользовавшись шаблоном ответа:

Заместителю начальника

межрайонной ИФНС № 1

Советнику государственной гражданской службы РФ 2 класса

Ивановой И.И.

От ООО «Ромашка», ИНН 667123456

На Ваше сообщение № 2054 от 25.07.2017 года поясняем следующее.

По итогам финансово-хозяйственной деятельности за I полугодие 2017 года предприятием действительно получен убыток от реализации покупных товаров, т. е. прямые расходы на приобретение товаров превышают сумму выручки от реализации этих товаров. Убыток получен в связи с тем, что во II квартале 2017 года часть товаров была реализована по цене ниже закупочной (при этом цены не отклоняются от рыночных более чем на 20 %).

Решение о снижении цен принято специально созданной комиссией Общества. Решение о снижении цен на товары отражено в приказе предприятия № 7 от 04.04.2017 года.

Решение о снижении стоимости товаров принято потому, что основная деятельность Общества с 2017 года связана с оказанием услуг, а выручка от реализации покупных товаров составляет всего 4 % от общей выручки. Таким образом, направление деятельности предприятия изменилось. Следовательно, возникла необходимость освободить складские помещения от товаров, тем самым сократив расходы на содержание склада.

Директор ООО «Ромашка» ______________________В.В. Петров

Чтобы скачать шаблон в формате .doc нажмите здесь.

Ситуация № 2. В целом по декларации отражен убыток

Такая ситуация может возникнуть у организаций-новичков, а также когда фирма начинает работу в новых направлениях и вкладывает средства в оборудование.

Что анализирует налоговый инспектор : убыток, отраженный по строке 060 листа 02 «Расчет налога».

Какой вывод сделает : по итогам финансово-хозяйственной деятельности предприятием получен убыток.

Что потребует : представить в течение 5 рабочих дней пояснения или уточненную налоговую декларацию по налогу на прибыль.

В зависимости от ситуации налоговая инспекция может затребовать :

- пояснения с указанием причин убыточности;

- расшифровку доходов, прямых и косвенных расходов, внереализационных доходов и расходов;

- перечень основных дебиторов и кредиторов;

- перечень основных средств;

- информацию о предоставленных и полученных займах и кредитах;

- информацию о штатном расписании организации.

Что делать и как объяснить : перепроверить, правильно ли сформирована величина убытка в соответствии с гл. 25 НК РФ. Если обнаружите ошибку в формировании налоговой базы, то необходимо подать уточненную декларацию. Если в декларации данные не искажены, нужно написать ответ (пояснительную записку) в произвольной форме.

Если вы не ответите на требование или ответ не удовлетворит налоговую инспекцию, то ФНС может назначить выездную проверку. Порядок проведения выездных проверок утвержден приказом ФНС России от 30.05.2007 № ММ-3-06/333.

Вы можете подготовить ответ ФНС, воспользовавшись шаблоном ответа:

Заместителю начальника

межрайонной ИФНС № 1

Советнику государственной гражданской службы РФ 2 класса

Ивановой И.И.

От ООО «Ромашка», ИНН 667123456

На Ваше сообщение № 2055 от 25.07.2017 года поясняем следующее.

По итогам финансово-хозяйственной деятельности за I полугодие 2017 года предприятием действительно получен убыток. Основной вид экономической деятельности организации – продажа оборудования и дальнейшее его обслуживание. На показатели доходности предприятия в I полугодии повлияли несколько причин.

Основную часть прибыли планировалось получить от продажи оборудования по госконтрактам. Но, в связи с высокой конкуренцией на рынке сбыта инженерного оборудования, не удалось заключить предполагаемые контракты. В то же время Обществом было закуплено оборудование, которое в данный момент хранится на складе. Соответственно, Общество несет расходы на содержание склада, которые составляют существенную часть от совокупных расходов. Кроме того, в I полугодии 2017 года было расторгнуто два договора: договор на поставку оборудования и договор на обслуживание поставленного оборудования.

В декларации по налогу на прибыль произведенные расходы за I полугодие 2017 года отражены в соответствии с требованием главы 25 НК РФ.

Представляем расшифровку расходов:

Материальные затраты – 50000 руб.

Расходы на оплату труда и страховые взносы – 30000 руб.

Арендная плата – 60000 руб.

Транспортные расходы – 17000 руб.

Расходы на рекламу – 4000 руб.

Канцелярские товары – 1500 руб.

Услуги связи и почтовых отправлений – 800 руб.

Услуги банка – 1200 руб.

Таким образом, расходы Общества за налоговый период составили 164 500 руб., в т. ч. внереализационные расходы. В результате превышения расходов над доходами по окончании налогового периода образовался убыток. Показатели деятельности организации с целью занижения суммы налогов не искажены. Исправления в декларацию по налогу на прибыль I полугодие 2017 года вноситься не будут.

ООО «Ромашка» в данный момент заключило договоры на поставку оборудования и оказания услуг. В III и IV квартале 2017 года планируется выполнить обязательства по данным договорам. В связи с этим доходы превысят расходную часть. Следовательно, по итогам III квартала и текущего года будет получена прибыль, убытка не будет.

Директор ООО «Ромашка» ______________________В.В. Петров

Чтобы скачать шаблон в формате .doc нажмите здесь.

Выявлены противоречия между сведениями

Налоговая инспекция проверяет не только контрольные соотношения по каждому виду налога, но и соответствие данных, отраженных в разных налоговых декларациях.

Что анализирует налоговый инспектор : сумму выручки от реализации товаров (работ, услуг), отраженных в декларации по НДС, сумму выручки от реализации (строка 010 листа 02 «Расчет налога») и сумму внереализационных доходов (строка 020 листа 02 «Расчет налога»), отраженных в декларации по налогу на прибыль (строка 010 раздела 3) за сопоставимый налоговый период. Если не соблюдается равенство выручки, отраженной в декларациях по НДС и налогу на прибыль, у налоговой инспекции появляется повод для камеральной проверки.

Какой вывод сделает : данные могут быть искажены.

Что потребует : представить в течение 5 рабочих дней пояснения или уточненную налоговую декларацию по налогу на прибыль или НДС.

Что делать и как объяснить : перепроверить, правильно ли отражены данные. Если в декларации данные не искажены, нужно написать ответ (пояснительную записку) в произвольной форме. Если обнаружите ошибку в заполнении декларации, то необходимо подать уточненную декларацию. Причиной такого расхождения может быть разный порядок отражения в декларациях возврата товара поставщику. Для целей налогообложения НДС возврат товаров является обратной реализацией, сумма реализации отражается по строке 010 раздела 3 декларации по НДС. Для целей налогообложения прибыли возврат товаров поставщику не является реализацией и не отражается в декларации по налогу на прибыль.

Вы можете подготовить ответ ФНС, воспользовавшись шаблонами ответов:

Заместителю начальника

межрайонной ИФНС № 1

Советнику государственной гражданской службы РФ 2 класса

Ивановой И.И.

От ООО «Ромашка», ИНН 667123456

На Ваше сообщение № 2057 от 25.06.2017 года поясняем следующее.

Фактическая выручка от реализации товаров (работ, услуг) за I квартал 2017 года составила 3 268 026 (Три миллиона двести шестьдесят восемь тысяч двадцать шесть) рублей.

В декларации по НДС за I квартал 2017 года в строке 010 раздела 3 ошибочно отражена сумма 3 268 000 (Три миллиона двести шестьдесят восемь тысяч), что на 26 рублей меньше фактической выручки. Данная ситуация возникла в связи с техническим сбоем бухгалтерской программы.

К данному письму прилагаем уточненную декларацию по НДС за I квартал 2017 года: изменения внесены в строки 010, 118, 120, и 190 раздела 3.

Обращаем Ваше внимание, что итоговая сума НДС, подлежащая уплате за I квартал 2017 года, не изменилась.

Директор ООО «Ромашка» ______________________В.В. Петров

Чтобы скачать шаблон в формате .doc нажмите здесь.

Заместителю начальника

межрайонной ИФНС № 1

Советнику государственной гражданской службы РФ 2 класса

Ивановой И.И.

От ООО «Ромашка», ИНН 667123456

01.07.2017

На Ваше сообщение № 2059 от 25.07.2017 поясняем следующее.

Сумма доходов от реализации товаров (работ, услуг), отраженная в декларации по налогу на прибыль организаций за 6 месяцев, действительно меньше, чем сумма выручки от реализации, отраженная в декларациях по НДС за I, II кварталы 2017 года. Такая ситуация возникла в связи с отражением во II квартале 2017 года операции по возврату товара поставщику (НДС в сумме 663,14 руб. был восстановлен).

К данному письму прилагаем счет-фактуру № 15 от 15.06.2017 года, подтверждающий возврат товара.

Директор ООО «Ромашка» ______________________В.В. Петров

Чтобы скачать шаблон в формате .doc нажмите здесь.

В уточненной декларации уменьшена сумма налога

Что анализирует налоговый инспектор : данные первичной и уточненной декларации. В декларации по налогу на прибыль проверяются суммы по разделу 1. В декларации по НДС проверяются суммы по разделам 1 и 2.

Какой вывод сделает : данные могут быть искажены.

Что потребует : представить в течение 5 рабочих дней пояснения.

Что делать и как объяснить : перепроверить правильность отражения данных. Скорее всего, в первичной декларации отражены не все вычеты по НДС или отражены не все расходы в декларации по налогу на прибыль. Следует написать пояснительную записку. По возможности приложить подтверждающие документы.

Вы можете подготовить ответ ФНС, воспользовавшись шаблоном ответа:

Заместителю начальника

межрайонной ИФНС № 1

Советнику государственной гражданской службы РФ 2 класса

Ивановой И.И.

От ООО «Ромашка», ИНН 667123456

На Ваше сообщение № 2059 от 25.07.2017 поясняем следующее.

В первичной декларации по НДС за I квартал 2017 года не был учтен вычет по НДС в размере 1000 (Одной тысячи) рублей. Были внесены изменения и сдана уточненная декларация. В результате внесенных изменений сумма, подлежащая уплате в бюджет, стала меньше.

Копию счета-фактуры № 1 от 31.03.2017 года, подтверждающего вычет, прилагаем.

Директор ООО «Ромашка» ______________________В.В. Петров

Чтобы скачать шаблон в формате .doc нажмите здесь.

В декларации по НДС заявлен налог к возмещению из бюджета

Что анализирует налоговый инспектор : строку 050 раздела 1 декларации по НДС.

Какой вывод сделает : необоснованное завышение вычетов по НДС.

Что потребует : представить в течение 5 рабочих дней пояснения.

Что делать и как объяснить : проверить обоснованность применения вычетов и подтвердить их документально. Если вы не хотите тратить время на подготовку пояснительных и подтверждающих документов, воспользуйтесь своим правом перенести вычет на следующий налоговый период. Эта возможность закреплена п. 1.1 ст. 172 НК РФ. Вычет по одному счету-фактуре можно разбить на несколько налоговых периодов.

Вы можете подготовить ответ ФНС, воспользовавшись шаблоном ответа:

Заместителю начальника

межрайонной ИФНС № 1

Советнику государственной гражданской службы РФ 2 класса

Ивановой И.И.

От ООО «Ромашка», ИНН 667123456

На Ваше сообщение № 2060 от 27.06.2017 года поясняем следующее.

В декларации по НДС за I квартал 2017 года по строке 210 раздела 3 отражена сумма НДС, исчисленная к возмещению из бюджета. Это связано с тем, что в данном квартале у Общества не было операций по реализации товара. Поэтому отсутствовал НДС, начисленный с реализации.

Данные не искажены, исправления в декларацию вноситься не будут.

Директор ООО «Ромашка» ______________________В.В. Петров

Чтобы скачать шаблон в формате .doc нажмите здесь.

Превышена безопасная доля вычетов по НДС

Что анализирует налоговый инспектор: сколько процентов составляет сумма вычетов, отраженная по строке 190 раздела 3 декларации по НДС, от суммы по строке 118 раздела 3 декларации.

Какой вывод сделает : если рассчитанное отношение превысит 89 %, ФНС возьмет налогоплательщика на контроль и проверит обоснованность заявленных вычетов по НДС.

Что потребует : представить в течение 5 рабочих дней пояснения.

Что делать и как объяснить: старайтесь не превышать рекомендуемую долю вычетов. Для каждого региона свой порог безопасности по НДС. Рассчитать его можно самостоятельно, используя данные, которые публикует ФНС в своих отчетах по форме 1-НДС . Найти информацию можно на сайте ФНС в разделе «Данные по формам статистической отчетности». Расчет производится по формуле:

где стр. 190 — сумма налоговых вычетов, всего; стр. 118 — сумма начисленного налога.

Вы можете подготовить ответ ФНС, воспользовавшись шаблоном ответа:

Заместителю начальника

межрайонной ИФНС № 1

Советнику государственной гражданской службы РФ 2 класса

Ивановой И.И.

От ООО «Ромашка», ИНН 667123456

На Ваше сообщение № 2067 от 27.06.2017 года поясняем следующее.

В декларации по НДС за I квартал 2017 года действительно доля вычетов по строке 190 раздела 3 декларации по НДС составила 95,3 % от общей суммы исчисленного налога, отраженного по строке 118 раздела 3.

Это связано с тем, что в феврале 2017 года были сделаны закупки оборудования на 1 000 000 (Один миллион) рублей, в том числе НДС 152 542 (Сто пятьдесят две тысячи пятьсот сорок два) рубля 37 копеек.

Общая сумма налога, подлежащая уплате в бюджет, составила 160 000 (Сто шестьдесят тысяч) рублей.

В III квартале 2017 года планируется увеличить прибыль и сократить расходы.

Данные не искажены, исправления в декларацию вноситься не будут.

Директор ООО «Ромашка» ______________________В.В. Петров

Чтобы скачать шаблон в формате .doc нажмите здесь.

В завершение хочется отметить, что не стоит игнорировать требования налоговой инспекции. ФНС вправе заблокировать расчетный счет организации (п. 3 ст. 76 НК РФ), если не будет отправлена квитанция о приеме требования. Отсутствие ответа в установленный срок может послужить поводом для выездной налоговой проверки.

Эксперт сервиса Норматив

Рогачева Е.А.

Упрощенная система налогообложения (УСН) – это один из налоговых режимов, который подразумевает особый порядок уплаты налогов и ориентирован на представителей малого и среднего бизнеса.

В рамках УСН можно выбрать объект налогообложения доходы или доходы, уменьшенные на величину произведенных расходов (доходы минус расходы).

Порядок предоставления декларации по УСН

Организации и индивидуальные предприниматели, применяющие УСН, обязаны представлять в налоговый орган по месту учета налоговую декларацию по итогам отчетного года.

Компании представляют налоговую декларацию по УСН по месту нахождения организации не позднее 31 марта года, следующего за истекшим налоговым периодом, индивидуальные предприниматели – по месту жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Скачать бланк формы по КНД 1152017 налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Налоговым периодом на УСН является календарный год, а отчётными, по итогам которых надо рассчитать и заплатить авансовые платежи, признаются периоды: первый квартал, полугодие и 9 месяцев календарного года.

Расчет налогов и взносов, авансовые платежи

Авансовые платежи рассчитываются плательщиками УСН самостоятельно и уплачиваются не позднее 25-го числа месяца, следующего за отчётным периодом (25 апреля, июля, октября соответственно). Исчисленные авансовые платежи учитываются при расчете суммы налога за год.

При применении УСН налоговая база для расчета налога зависит от выбранного объекта налогообложения: доходы или доходы минус расходы. Выбранный объект налогообложения на УСН влияет на право учитывать свои расходы при определении налоговой базы. Так, налоговой базой при УСН с объектом «доходы» является денежное выражение всех доходов предпринимателя.

При применении УСН с объектом «доходы минус расходы» базой является разница доходов и расходов. Доходы и расходы определяются нарастающим итогом с начала года.

Для расчета налога необходимо налоговую базу умножить на ставку налога.

По итогам заполнения налоговой декларации будет видно какую сумму налога следует уплатить за отчетный год с учетом уплаченных в течение года авансовых платежей и страховых взносов.

Как уменьшить налог УСН на сумму взносов

Страховые взносы, уплаченные в течение отчетного/налогового периода позволяют минимизировать налоговую нагрузку по УСН. Это касается как авансовых платежей, так и налога, подлежащего к уплате по итогам года.

Что касается объекта УСН «доходы минус расходы», то в данном случае уплаченные страховые взносы как за работников, так и уплаченные индивидуальным предпринимателем фиксированные страховые взносы за себя, подлежат включению в состав расходов по итогам отчетного либо налогового периода, в зависимости от даты фактически понесённых расходов.

В случае же применения объекта УСН «доходы» ситуация несколько иная – понесенные в течение налогового периода расходы от предпринимательской деятельности не учитываются при расчете налоговой базы.

Вместе с тем, в соответствии с нормами ст. 346.21 Налогового Кодекса РФ (далее – НК РФ), плательщики УСН «доходы», могут уменьшить исчисленный налог на уплаченные страховые взносы во внебюджетные фонды (ПФР, ФОМС, ФСС).

Взносы во внебюджетные фонды уменьшают налог по УСН «доходы» в случае, если:

- взносы фактически уплачены в отчетном (налоговом) периоде;

- взносы уплачены в пределах исчисленных сумм;

- взносы начислены в период применения УСН. Уплаченная задолженность по взносам, образовавшимся в период применения другой системы налогообложения, не может уменьшить сумму налога по УСН.

Уплаченные взносы, а также другие платежи, перечисленные в п. 3.1 ст. 346.21 НК РФ, могут уменьшить налог по УСН «доходы» для организаций или ИП с наёмными работниками не более, чем на 50%. Для ИП без работников уменьшение налога производится в особом порядке – уменьшение суммы налога (авансовых платежей по налогу) происходит на фактически уплаченные фиксированные страховые взносы за себя.

Размер фиксированных страховых взносов определен нормами пункта 1 статьи 430 НК РФ.

Образец заполнения страховых взносов в декларации по УСН

Далее рассмотрим, как отразить суммы страховых взносов в декларации с учетом следующих условий – индивидуальный предприниматель заплатил фиксированные взносы в следующем размере:

- В первом квартале – 8 096,25 рублей,

- Во втором квартале – 8 096,25 рублей,

- Третий квартал – 8 096,25 рублей,

- Четвертый квартал – 8 096,25 рублей.

Сумму исчисленного налога он может уменьшить на сумму уплаченных взносов. Какую сумму взносов показать в данном случае в составе декларации?

Давайте рассмотрим на примерах.

Сумма уплаченных ИП фиксированных взносов превышает сумму исчисленного налога по УСН

Сумма уплаченных ИП фиксированных взносов меньше суммы исчисленного налога по УСН

Как видно из представленных примеров, сумма исчисленного налога уменьшается на уплаченные ИП фиксированные взносы, но в строках «140», «141», «142» и «143» указывается только та сумма взносов, которая уменьшает налог – сумма налога к уплате не может быть меньше 0.

В первом примере в строках «140», «141», «142» и «143» указывается сумма страховых взносов, не превышающая сумму исчисленного налога, во втором – сумма полностью уплаченных взносов. Иными словами, если вы оплатили взносов по сумме больше, чем рассчитан налог, то в декларации укажите рассчитанную сумму налога – спишите ее со строк «130», «131», «132» и «134».

Также следует отметить, что сумму уплаченного взноса надо отражать только в том квартале, в котором она фактически была оплачена. Разбивать на каждый квартал нельзя.

ИП является работодателем и уплатил фиксированные взносы за себя и страховые взносы за работников

По строке 102 декларации указываем код «1» – налогоплательщик, производящий выплаты и иные вознаграждения физическим лицам.

Факт наличия работников у ИП влияет на размер уменьшения налога на уплаченные страховые взносы.

Так, ИП при наличии наемных работников вправе уменьшить размер исчисленного налога (авансовых платежей) на сумму уплаченных страховых взносов за себя и за работников, но не более чем на 50 процентов.

ИП уплачены страховые взносы во внебюджетные фонды в следующем размере:

| Период | Фиксированные страховые взносы за ИП | Страховые взносы за работников | Общая сумма уплаченных страховых взносов |

| 1 квартал | 8 096,25 | 5 500 | 13 596,25 |

| 2 квартал | 8 096,25 | 5 500 | 13 596,25 |

| 3 квартал | 8 096,25 | 5 500 | 13 596,25 |

| 4 квартал | 8 096,25 | 5 500 | 13 596,25 |

В строках 140 – 143 декларации отражаются уплаченные суммы:

- фиксированных страховых взносов за ИП,

- страховых взносов за каждого сотрудника,

- страховой взнос ИП в ПФР с суммы дохода, превышающего 300 тыс. руб.

Организации также вправе уменьшить налог по УСН (авансовых платежей по налогу) на сумму уплаченных страховых взносов за работников, но не более чем на 50 процентов от рассчитанной к уплате суммы налога. Организациями Раздел 2.1.1 декларации по УСН «доходы» заполняется аналогично указанному расчету в Примере 3.

Упрощенная система налогообложения пользуется популярностью, поскольку ориентирована на малый бизнес и позволяет вместо нескольких налогов оплачивать всего один – налог при УСН (пп. 2, 3 ст. 346.11 НК РФ).

До сдачи декларации по УСН осталось не так много времени: в этом году организациям нужно отчитаться до 2 апреля, а ИП – до 3 мая.

О том, как рассчитать налог при УСН и заполнить декларацию, читайте в нашей статье.

Ограничения по применению УСН

Плательщиками налога при упрощенной системе налогообложения признаются организации и индивидуальные предприниматели, которые перешли на этот спецрежим и применяют его в порядке, установленном гл. 26.2 НК РФ (п. 1 ст. 346.12 НК РФ).

Применять «упрощенку» может не любая организация и не каждый предприниматель. Статьи 346.12 и 346.13 НК РФ предусматривают ряд ограничений.

Некоторые из них касаются только организаций (например, запрет на применение УСН при наличии филиалов), некоторые являются общими как для юридических лиц, так и для предпринимателей.

ТАБЛИЦА: «Условия применения УСН»

| Организации | ИП |

| Предельный размер доходов на УСН в 2018 г. — 150 млн рублей. Если лимит доходов превышен, надо вернуться на ОСН (п. 4 ст. 346.13 НК РФ) | |

| Для перехода с ОСН на УСН с 2018 г. доходы за 9 месяцев 2017 г. должны быть не более 112,5 млн рублей. (п. 2 ст. 346.12 НК РФ) | Для индивидуальных предпринимателей, желающих перейти на «упрощенку», ограничений по размеру доходов п. 2 ст. 346.12 НК РФ не предусматривает |

| Средняя численность работников — не более 100 человек (пп. 15 п. 3 ст. 346.12 НК РФ) | |

| Бухгалтерская остаточная стоимость ОС — максимум 150 млн рублей (пп. 16 п. 3 ст. 346.12 НК РФ) | В отношении индивидуальных предпринимателей ограничения этой нормой не установлены (пп. 16 п. 3 ст. 346.12 НК РФ) |

| Максимальная доля других организаций в уставном капитале – 25 процентов (пп. 14 п. 3 ст. 346.12 НК РФ) | |

| Отсутствие филиалов (пп. 1 п. 3 ст. 346.12 НК РФ) | |

Упрощенную систему налогообложения нельзя применять бюджетным и казенным учреждениям, банкам, ломбардам и некоторым другим организациям.

Налоговый и отчетные периоды при УСН

Для налогоплательщиков, применяющих УСН, налоговым периодом признается календарный год, а отчетными периодами — I квартал, полугодие и 9 месяцев календарного года (ст. 346.19 НК РФ).

Налоговым является период, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате в бюджет (п. 1 ст. 55 НК РФ). А по результатам отчетных периодов подводятся промежуточные итоги, уплачиваются авансовые платежи по налогу.

Ставки УСН-налога

1. Размеры общих ставок налога при УСН для каждого из объектов налогообложения (пп. 1, 2 ст. 346.20 НК РФ) приведены в таблице.

| Объект налогообложения | Общая налоговая ставка, процент |

| «Доходы» | 6 |

| «Доходы минус расходы» | 15 |

2. Возможность для всех субъектов РФ устанавливать соответствующими законами:

- размеры дифференцированных налоговых ставок в пределах от 5 до 15 процентов применительно к объекту налогообложения «Доходы минус расходы» в зависимости от категории налогоплательщиков (п. 2 ст. 346.20 НК РФ);

- налоговую ставку 0 процентов для индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу соответствующих законов субъектов РФ и осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сфере (п. 4 ст. 346.20 НК РФ).

Форма заполнения декларации по УСН для организаций и ИП

Декларацию по УСН сдают только по итогам года. Квартальной отчетности нет.

Форма, порядок заполнения, а также формат представления в электронной форме налоговой декларации по налогу, уплачиваемому при УСН, утверждены Приказом ФНС РФ от 26.02.2016 № ММВ-7-3/99@.

В форме реализована возможность отражения в декларации суммы торгового сбора, уменьшающей сумму исчисленного налога при УСН, а также сумм налога, исчисленных с применением ставки 0 процентов в соответствии с п. 4 ст. 346.20 НК РФ.

Для проверки корректности заполнения декларации по УСН можно воспользоваться контрольными соотношениями показателей налоговой декларации по налогу, уплачиваемому в связи с применением УСН (направлены письмом ФНС РФ от 30.05.2016 № СД-4-3/9567@).

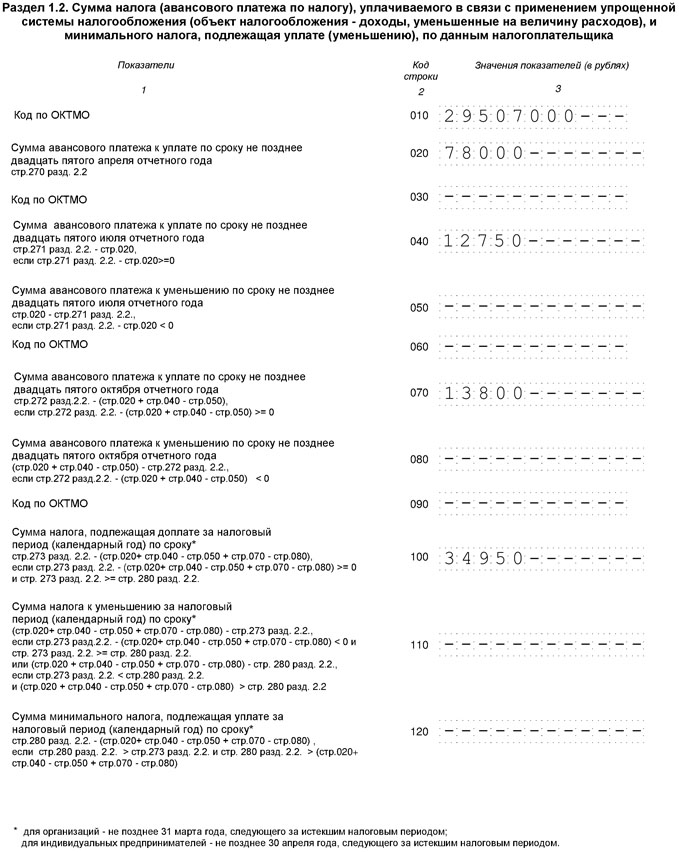

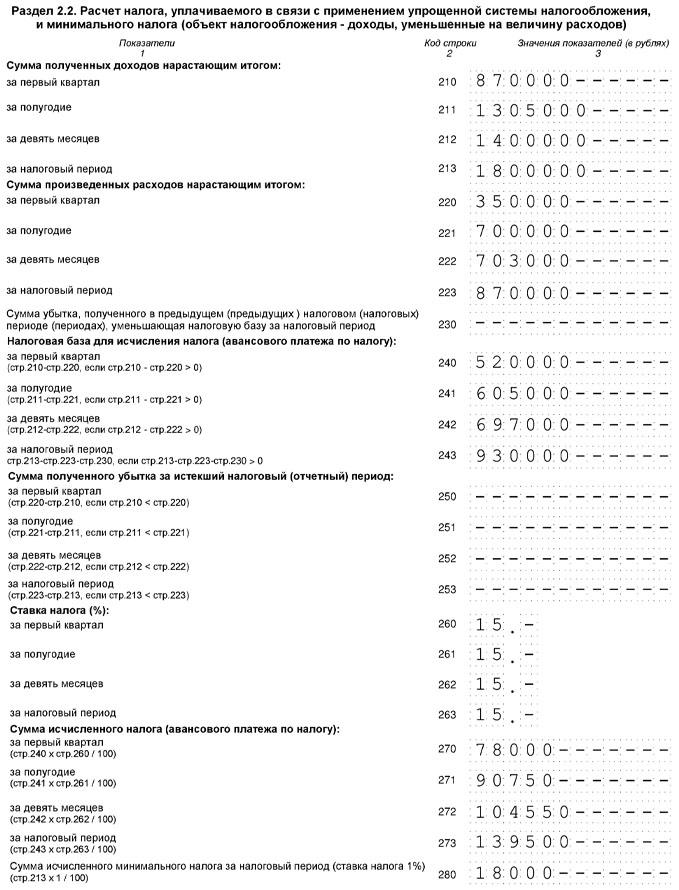

Порядок заполнения декларации по УСН «Доходы минус расходы» за 2017 год

Раздел 3 заполняют только некоммерческие организации.

Остальные разделы — для УСН «Доходы».

В разделе 2.2 в строках 210—223 отражаются доходы и расходы из книги учета доходов и расходов. А в строках 240—243 — разница между ними, то есть налоговая база. Если в каких-то периодах доходы меньше расходов, налоговая база не показывается, ставятся прочерки. Убытки отражаются в строках 250—253.

Строка 230 заполняется, только если переносится убыток прошлых лет.

В строках 270—280 рассчитываются авансовые платежи и налог по формулам, указанным в декларации.

В разделе 1.2 заполняются только 5 строк. В строке 010 ставится ОКТМО — узнать его можно на сайте ФНС РФ.

В строках 020, 040, 070 показываются авансовые платежи, уплаченные за I квартал, полугодие и 9 месяцев. Если по итогам полугодия или 9 месяцев была сумма к уменьшению, вместо строк 040 или 070 заполняются строки 050 или 080.

Затем заполняется одна из трех строк: 100, 110 или 120. Если по итогам года надо доплатить обычный налог, указывается его сумма в строке 100, если минимальный — в строке 120. Строка 110 заполняется, если исчисленный налог за год — обычный (строка 273 раздела 2.2) или минимальный (строка 280 раздела 2.2) — оказался меньше авансовых платежей. Указывается в ней разница между налогом и авансовыми платежами, которую можно вернуть или зачесть.

Пример. Заполнение декларации по УСН с объектом «Доходы минус расходы» за 2017 год

| Период | Доходы нарастающим итогом, руб. | Расходы нарастающим итогом, руб. | ||

| 1 | 2 | 3 | 4 | 5 |

| I квартал | 870 000 | 350 000 | 520 000 | 78 000 |

| Полугодие | 1 305 000 | 700 000 | 605 000 | 90 750 |

| 9 месяцев | 1 400 000 | 703 000 | 697 000 | 104 550 |

| Год | 1 800 000 | 870 000 | 930 000 | 139 500 |

В 2017 году адрес организации не менялся, налоговая база на убытки прошлых лет не уменьшалась.

Минимальный налог за 2017 год — 18 000 рублей (1 800 000 руб. x 1 процент).

Сумма налога за год больше суммы минимального налога (139 500 руб. больше 18 000 руб.), значит, в бюджет надо уплатить налог, исчисленный в общем порядке.

Авансовые платежи и налог за 2017 год такие.

За I квартал — 78 000 рублей.

За полугодие – 12 750 рублей (90 750 руб. — 78 000 руб.).

За 9 месяцев – 13 800 рублей (104 550 руб. — 90 750 руб.).

За год — 34 950 рублей (139 500 руб. — 104 550 руб.).

Разделы 1.2 и 2.2 декларации заполнены так.

Порядок заполнения декларации по УСН «Доходы» за 2017 год

С объектом обложения «Доходы» нужно заполнить:

Раздел 3 — для некоммерческих организаций, а раздел 2.1.2 — для плательщиков торгового сбора.

Остальные разделы нужны для УСН «Доходы минус расходы».

В разделе 2.1.1 по строке 102 ставится признак «1».

В строках 110–113 указываются доходы за I квартал, полугодие, 9 месяцев и год нарастающим итогом с начала года, в строках 130–133 – исчисленные с них авансовые платежи и налог за год.

В строках 140–143 отражаются суммы взносов и пособий, которые уменьшают налог.

В разделе 1.1 заполняются только 5 строк. В строке 010 ставится ОКТМО — узнать его можно на сайте ФНС РФ.

В строках 020, 040, 070 указываются авансовые платежи к уплате за I квартал, полугодие и 9 месяцев. В строке 100 — налог к уплате за год.

Если применяется УСН с объектом налогообложения «Доходы», уплачивать «упрощенный» налог нужно со всей суммы дохода (п. 1 ст. 346.18 НК РФ). Понесенные расходы в таком случае не учитываются при расчете налоговой базы, и подтверждать их документально налогоплательщик не обязан (письма Минфина РФ от 16.06.2010 № 03-11-11/169, от 20.10.2009 № 03-11-09/353).

Сумму исчисленного «упрощенного» налога (авансовых платежей) организация или ИП вправе уменьшить на расходы на уплату (п. 3.1 ст. 346.21 НК РФ):

- страховых взносов на обязательное пенсионное страхование;

- страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- страховых взносов на обязательное медицинское страхование;

- страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

- пособий по временной нетрудоспособности.

Пример. Заполнение декларации по УСН с объектом «Доходы» за 2017 год

Исчисленные авансовые платежи и налог за год, руб.

(гр. 2 x 6 процентов)

Сумма уплаченных взносов и пособий, на которую можно уменьшить авансовые платежи и налог за год, руб.

Налоговый вычет (НВ)

Способ представления декларации по УСН

Исключительно в электронной форме налоговые декларации обязаны представлять (абз. 2, 4 п. 3 ст. 80 НК РФ):

- налогоплательщики, у которых среднесписочная численность работников за предшествующий календарный год превышает 100 человек;

- вновь созданные (в том числе при реорганизации) организации, у которых численность работников превышает 100 человек;

- крупнейшие налогоплательщики.

При предоставлении налоговой декларации в электронной форме она должна быть передана по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи (п. 1 ст. 80 НК РФ).

Организации и индивидуальные предприниматели, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек, УСН применять уже не вправе (пп. 15 п. 3 ст. 346.12 НК РФ). «Упрощенцы», как правило, не соответствуют критериям отнесения налогоплательщиков к категории крупнейших, утвержденным Приказом Минфина РФ и ФНС РФ от 16.05.2007 № ММ-3-06/308@.

Поэтому большинство организаций и индивидуальных предпринимателей при УСН электронный способ подачи отчетности используют по своему усмотрению.

Порядок представления налоговой декларации в электронной форме определяется ФНС РФ по согласованию с Минфином РФ (п. 7 ст. 80 НК РФ). Действующий порядок утвержден Приказом МНС РФ от 02.04.2002 № БГ-3-32/169 (далее — Порядок представления декларации в электронном виде).

Декларация в электронной форме подается в соответствии с установленным форматом.

При подаче декларации в электронной форме необходимо иметь в виду следующее:

- днем представления отчетности в налоговую инспекцию считается дата ее отправки, зафиксированная в подтверждении специализированного оператора связи (абз. 3 п. 4 ст. 80 НК РФ, п. 4 разд. II Порядка представления декларации в электронном виде, п. 2.2 Порядка заполнения декларации);

- получив такую декларацию, налоговый орган обязан в течение суток передать вам квитанцию о приеме декларации (абз. 2 п. 4 ст. 80 НК РФ, п. 3 разд. II Порядка представления декларации в электронном виде);

- если вы подали декларацию в электронной форме, дублировать и представлять ее на бумажном носителе не нужно (п. 6 разд. I Порядка представления декларации в электронном виде).

Место предоставления декларации по УСН

Организации, которые применяют УСН, подают декларацию по месту своего нахождения (п. 1 ст. 346.23 НК РФ, п. 1.2 Порядка заполнения декларации). А ИП-«упрощенцы» — по месту жительства, то есть по адресу регистрации (п. 2 ст. 11, п. 1 ст. 346.23 НК РФ, п. 1.2 Порядка заполнения декларации). Это относится и к тому случаю, когда предпринимательскую деятельность они фактически ведут в ином месте, например, в другом регионе (письма УФНС по г. Москве от 02.06.2009 № 20-14/2/057841@, от 05.03.2009 № 20-14/2/019619, от 05.02.2009 № 20-14/2/009990@).

Ответственность

Пунктом 1 ст. 119 НК РФ предусмотрена налоговая ответственность за непредставление декларации в установленный срок.

Размер штрафа составляет 5 процентов от не уплаченной в срок суммы налога за каждый полный или неполный месяц со дня, установленного для ее представления. Штраф не может быть меньше 1 000 рублей и не должен превышать 30 процентов указанной суммы налога (п. 1 ст. 119 НК РФ, п. 13 ст. 10, ч. 3 ст. 24 Федерального закона от 28.06.2013 № 134-ФЗ).

Минимальный штраф в размере 1 000 рублей взыскивается, даже если необходимая сумма налога оплачена, но декларация представлена с опозданием. На это указал Минфин РФ в письме от 21.10.2010 № 03-02-07/1479.

Если представление декларации просрочено более чем на 10 рабочих дней, операции по счетам в банке могут приостановить. Такое право предоставлено инспекции п. 3 ст. 76 НК РФ.

Отменить свое решение налоговый орган должен не позднее одного операционного дня, следующего за днем, когда декларация была представлена (абз. 2 п. 3, п. 11 ст. 76 НК РФ).

Кроме того, за указанное правонарушение должностные лица организации привлекаются к административной ответственности в виде штрафа в соответствии со ст. 15.5 КоАП РФ. Сумма штрафа составляет от 300 до 500 рублей.

Пени за просрочку представления декларации рассчитываются в обычном порядке согласно ст. 75 НК РФ (п. 2 ст. 57, п. 3 ст. 58 НК РФ). За каждый день просрочки до 30 календарных дней — в процентах исходя из неуплаченной суммы налога по 1/300 ставки рефинансирования Банка России и начиная с 31-го дня просрочки – по 1/150 ставки.