Содержание

- 1 Кто должен платить

- 2 Платим раз в квартал

- 3 Пример расчета авансов по налогу на прибыль ежеквартально

- 4 Как считать ежемесячные платежи

- 5 Как рассчитать авансы по налогу на прибыль по фактическим показателям

- 6 Как быть с переплатой

- 7 Сроки уплаты авансов по налогу на прибыль

- 8 Как оплатить и отразить в учете

- 9 Сроки уплаты основных налогов за периоды 2018 г.

- 10 Срок уплаты налога на имущество в 2018 году

- 11 Сроки уплаты страховых за периоды 2018 года

- 12 Пени по налогам

- 13 Сроки уплаты при ежеквартальном способе

- 14 Сроки при ежемесячной уплате аванса по фактической прибыли

- 15 Сроки при ежемесячной уплате аванса исходя из прибыли предыдущего квартала

- 16 Таблица сроков уплаты налога на прибыль за 4 квартал 2018

Кто должен платить

Обязанность в уплате и начислении авансовых платежей по налогу на прибыль ложится на все экономические субъекты, которые выбрали ОСНО как основной режим налогообложения. Простыми словами, кто платит авансы по налогу на прибыль? Те же организации и индивидуальные предприниматели, которые не имеют права перейти на льготные (упрощенные) СНО.

В зависимости от категории налогоплательщика, чиновники определили три способа начисления авансов по налогу на прибыль:

1. Ежеквартально. Таким способом расчетов с бюджетом могут воспользоваться не все организации и ИП, а только следующие категории субъектов:

- коммерческие компании и предприниматели, выручка которых за предшествующие 4 квартала не превысила сумму в 15 миллионов рублей за каждый из кварталов. Либо выручка не превысила 60 миллионов рублей за предшествующие 12 месяцев;

- учреждения бюджетной сферы. Важно учесть, что библиотеки, театры, музеи, а также концертные организации исключены из данного перечня;

- иностранные компании, которые осуществляют свою деятельность на территории России через постоянные представительства;

- выгодоприобретатели по договорам доверительного управления;

- экономические субъекты, участвующие в простых товариществах, но только в отношении доходов, полученных от участия в простых товариществах;

- иные категории предпринимателей и организаций, поименованные в пункте 3 статьи 286 НК РФ.

2. Ежемесячно с доплатой за квартал. Таким вариантом расчетов с ИФНС могут воспользоваться все остальные экономические субъекты, которые не попали в вышеуказанный перечень (п. 3 ст. 286 НК РФ). Например, ежемесячные авансовые платежи по налогу на прибыль 2019 обязана платить компания, выручка которой за предшествующие 4 квартала превысила 15 миллионов рублей в каждом из четырех периодов или 60миллионов за год.

3. Ежемесячно, исходя из фактической прибыли. Такой расчет может применить любая организация или индивидуальный предприниматель на ОСНО. Для перехода на данную систему расчетов с бюджетом придется подать соответствующее заявление в территориальное отделение ИФНС.

Определив обязательства, авансовый налог на прибыль кто платит, разберемся, как осуществляется исчисление систематических траншей в бюджет.

Платим раз в квартал

Итак, если ваша компания имеет право исчислять и уплачивать ежеквартальные авансовые платежи по налогу на прибыль, то при осуществлении расчетов следует учитывать характерные особенности.

В первую очередь необходимо определить сумму налогового обязательства за отчетный период. Подсчет проводите по формуле:

- АПотч.пр. — это авансовое перечисление денег за соответствующий отчетный период времени;

- НБотч.пр. — налоговая база, исчисленная нарастающим итогом за соответствующий период;

- Ст — ставка налогового обязательства, предусмотренная НК РФ.

Теперь исчисляем размер аванса к перечислению в государственный бюджет:

- АП к уп. — сумма денежных средств, обязательных к уплате в ИФНС в счет ежеквартального аванса налога на прибыль в 2019 году за соответствующий квартал;

- АПотч.пр. — сумма авансового перечисления за соответствующий отсчетный период, исчисленный нарастающим итогом;

- АПпредш.пр. — уплаченные авансы за предшествующие кварталы в рамках одного отчетного периода.

Таким образом, итоговая сумма налогового обязательства, подлежащего к уплате в бюджет, уменьшается на сумму уплаченных авансов. Если же итогом деятельности компании за год будет убыток, то транш за 4 квартал года будет нулевым.

Пример расчета авансов по налогу на прибыль ежеквартально

ООО «Весна» — на ОСНО. Налогооблагаемая база за 9 месяцев 2019 года — 9 000 000 рублей. Сумма авансов, уплаченных за 1 полугодие 2019 г. — 1 200 000 рублей.

Считаем общую сумму: АПотч.пр. = 9 000 000 × 20 % = 1 800 000 руб.

Исчисляем АП к уп. = 1 800 000 – 1 200 000 = 600 000 рублей.

Следовательно, ООО «Весна» обязано перечислить в ИФНС налог на прибыль 3 квартал (авансовые платежи) в сумме 600 000 рублей.

Как считать ежемесячные платежи

Если экономический субъект не отвечает требованиям п. 3 ст. 286 НК РФ, то помимо ежеквартальных расчетов, придется платить ежемесячные авансы по налогу на прибыль в 2019. Стоит отметить, что месячные авансы уменьшают итоговую сумму к уплате в бюджет аналогичным образом.

Порядок исчисления авансируемых расчетов не изменился:

- Помесячный платеж первого квартала года равен помесячному платежу 4 кв. предшествующего года. Например, январский авансовый налог на прибыль 2019 равен помесячному траншу в 4 кв. 2018 г.

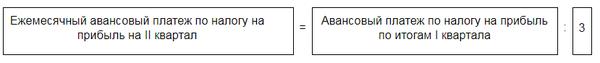

- Перечисления во втором квартале аналогичны одной трети от суммы уплаченного авансирования за 1 квартал. То есть платеж за апрель или май 2019 года равен 1/3 от аванса за 1 кв. 2019 г.

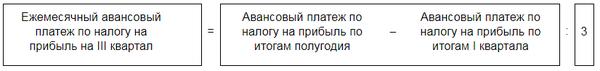

- Месячные транши за 3 квартал определяются как одна треть от разницы аванса за полугодие и 1 квартала. Например, сколько заплатить за июль 2019 г., рассчитывается по формуле (АП за 1 полугодие – АП за 1 кв. 2019).

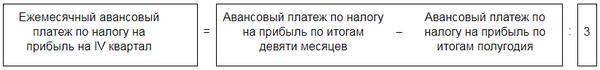

- Помесячный расчет за 4 кв. исчисляют аналогично третьему кварталу. То есть размер авансирования налога на прибыль, расчет авансовых платежей (пример за октябрь или же ноябрь 2019) определяется как разница авансов за 9 месяцев и 1 полугодия, разделенное на три.

Применять данный порядок расчетов обязаны все компании, которые не попали в перечень п. 3 ст. 286 НК РФ. Например, предприятие, выручка которого за предшествующие 4 квартала превысила в среднем 15 миллионов рублей (или более 60 млн руб. за предшествующие 12 месяцев). В таком случае организация обязана самостоятельно перейти на помесячную оплату.

Как рассчитать авансы по налогу на прибыль по фактическим показателям

Если предприниматель или организация приняли решение платить в бюджет по фактическим показателям полученной прибыли, придется подать соответствующее заявление в инспекцию. Такой формат взаимодействия с бюджетом подойдет для экономических субъектов, деятельность которых носит сезонный характер.

В таком случае налог на прибыль — расчет ежемесячных авансовых — платежей проводится исходя из фактической прибыли за отчетный месяц. Причем организации придется сдавать ежемесячные декларации.

Отчетными периодами будут признаваться месяц, два месяца, три и так далее. Сумма к уплате в бюджет будет исчисляться, как налогооблагаемая база, помноженная на ставку обязательства. Сумма аванса будет исчисляться, как разница между начисленным платежом и уже уплаченным.

Как быть с переплатой

Нередко результатом деятельности за отчетный период является убыток. Простыми словами, за определенное время доходы компании оказались значительно меньше затрат.

Например, ООО «Весна» в 1 кв. 2019 г. произвело оплату авансовых платежей по налогу на прибыль в сумме 300 000 руб.

В течение 2 кв. 2019 г. сумма помесячных перечислений в бюджет составила также 300 000 руб.

А вот сумма налогового обязательства к уплате за 1 полугодие 2019 г., исчисленное нарастающим итогом, составила всего 450 000 рублей. Следовательно, за ООО «Весна» будет числиться переплата авансовых платежей по налогу на прибыль в сумме 150 000 рублей.

Сроки уплаты авансов по налогу на прибыль

Согласно действующему фискальному законодательству, а именно ст. 287 НК РФ, уплата авансов по налогу на прибыль должна проводиться не позднее установленных сроков. В противном случае налогоплательщик будет наказан. Последние даты перечисления средств в казну зависят от способа исчисления авансовых платежей по налогу на прибыль.

Представим действующие сроки уплаты авансовых платежей по налогу на прибыль, таблица:

Последний срок перечисления

Не позднее 28-го числа первого месяца, следующего за отчетным кварталом

Если крайний срок оплаты выпадает не нерабочий, праздничный или выходной день, то дата переносится на первый рабочий день

Ежемесячно с квартальной доплатой

Не позднее 28-го числа каждого месяца этого отчетного периода

Ежемесячно по фактическим показателям

Не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налогового обязательства

Как оплатить и отразить в учете

Для уплаты налога на прибыль (расчет авансовых платежей 2019) в казну придется заполнить платежное поручение. Особенности подготовки платежки для расчетов с бюджетом раскрыты в отдельном материале «Образец платежного поручения на уплату ННПО».

Напомним, что особое внимание следует обратить на КБК налога на прибыль, авансовые платежи 2019 перечисляйте в соотношении:

КБК для перечисления основного сбора, др. обязательного платежа

КБК для перечисления пени по сбору, др. обязательному платежу

КБК для перечисления штрафа по сбору, др. обязательному платежу

182 1 01 01011 01 1000 110

182 1 01 01011 01 2100 110

182 1 01 01011 01 3000 110

182 1 01 01012 02 1000 110

182 1 01 01012 02 2100 110

182 1 01 01012 02 3000 110

В бухгалтерском учете используйте счет 68 «Расчеты с бюджетом» по соответствующему субсчету, чтобы отразить исчисленные и уплаченные обязательства. Подробнее о правилах составления бухгалтерских записей — в специальном материале «Итоговые и авансовые платежи по налогу на прибыль, проводки с примерами».

Календарь уплаты-2019 вы найдете в отдельном материале.

Сроки уплаты налогов, а также взносов в 2018 году вы найдете в нашем календаре.

Также вам могут быть интересны календарь сдачи отчетности в 2018 году и перечень КБК-2018.

Сроки уплаты основных налогов за периоды 2018 г.

| Вид налога | За какой период уплачивается | Срок уплаты |

|---|---|---|

| Налог на прибыль (при уплате только ежеквартальных авансовых платежей) | За I квартал 2018 года | Не позднее 28.04.2018 |

| За I полугодие 2018 года | Не позднее 30.07.2018 | |

| За 9 месяцев 2018 года | Не позднее 29.10.2018 | |

| За 2018 год | Не позднее 28.03.2019 | |

| Налог на прибыль (при уплате ежемесячных авансовых платежей с доплатой по итогам квартала) | ||

| За январь 2018 года | Не позднее 29.01.2018 | |

| За февраль 2018 года | Не позднее 28.02.2018 | |

| За март 2018 года | Не позднее 28.03.2018 | |

| Доплата за I квартал 2018 года | Не позднее 28.04.2018 | |

| За апрель 2018 года | Не позднее 28.04.2018 | |

| За май 2018 года | Не позднее 28.05.2018 | |

| За июнь 2018 года | Не позднее 28.06.2018 | |

| Доплата за I полугодие 2018 года | Не позднее 30.07.2018 | |

| За июль 2018 года | Не позднее 30.07.2018 | |

| За август 2018 года | Не позднее 28.08.2018 | |

| За сентябрь 2018 года | Не позднее 28.09.2018 | |

| Доплата за 9 месяцев 2018 года | Не позднее 29.10.2018 | |

| За октябрь 2018 года | Не позднее 29.10.2018 | |

| За ноябрь 2018 года | Не позднее 28.11.2018 | |

| За декабрь 2018 года | Не позднее 28.12.2018 | |

| За 2018 год | Не позднее 28.03.2019 | |

| Налог на прибыль (при ежемесячной уплате авансов исходя из фактической прибыли) | ||

| За январь 2018 года | Не позднее 28.02.2018 | |

| За февраль 2018 года | Не позднее 28.03.2018 | |

| За март 2018 года | Не позднее 28.04.2018 | |

| За апрель 2018 года | Не позднее 28.05.2018 | |

| За май 2018 года | Не позднее 28.06.2018 | |

| За июнь 2018 года | Не позднее 30.07.2018 | |

| За июль 2018 года | Не позднее 28.08.2018 | |

| За август 2018 года | Не позднее 28.09.2018 | |

| За сентябрь 2018 года | Не позднее 29.10.2018 | |

| За октябрь 2018 года | Не позднее 28.11.2018 | |

| За ноябрь 2018 года | Не позднее 28.12.2018 | |

| За 2018 год | Не позднее 28.03.2019 | |

| НДС | ||

| 1-й платеж за I квартал 2018 года | Не позднее 25.04.2018 | |

| 2-й платеж за I квартал 2018 года | Не позднее 25.05.2018 | |

| 3-й платеж за I квартал 2018 года | Не позднее 25.06.2018 | |

| 1-й платеж за II квартал 2018 года | Не позднее 25.07.2018 | |

| 2-й платеж за II квартал 2018 года | Не позднее 27.08.2018 | |

| 3-й платеж за II квартал 2018 года | Не позднее 25.09.2018 | |

| 1-й платеж за III квартал 2018 года | Не позднее 25.10.2018 | |

| 2-й платеж за III квартал 2018 года | Не позднее 26.11.2018 | |

| 3-й платеж за III квартал 2018 года | Не позднее 25.12.2018 | |

| 1-й платеж за IV квартал 2018 года | Не позднее 25.01.2019 | |

| 2-й платеж за IV квартал 2018 года | Не позднее 25.02.2019 | |

| 3-й платеж за IV квартал 2018 года | Не позднее 25.03.2019 | |

| Налог при УСН (включая авансовые платежи) | ||

| За I квартал 2018 года | Не позднее 25.04.2018 | |

| За I полугодие 2018 года | Не позднее 25.07.2018 | |

| За 9 месяцев 2018 года | Не позднее 25.10.2018 | |

| За 2018 год (уплачивают только организации) | Не позднее 01.04.2019 | |

| За 2018 год (уплачивают только ИП) | Не позднее 30.04.2019 | |

| НДФЛ с отпускных и больничных пособий | ||

| За январь 2018 года | Не позднее 31.01.2018 | |

| За февраль 2018 года | Не позднее 28.02.2018 | |

| За март 2018 года | Не позднее 02.04.2018 | |

| За апрель 2018 года | Не позднее 03.05.2018 | |

| За май 2018 года | Не позднее 31.05.2018 | |

| За июнь 2018 года | Не позднее 02.07.2018 | |

| За июль 2018 года | Не позднее 31.07.2018 | |

| За август 2018 года | Не позднее 31.08.2018 | |

| За сентябрь 2018 года | Не позднее 01.10.2018 | |

| За октябрь 2018 года | Не позднее 31.10.2018 | |

| За ноябрь 2018 года | Не позднее 30.11.2018 | |

| За декабрь 2018 года | Не позднее 31.12.2018 | |

| ЕНВД | ||

| За I квартал 2018 года | Не позднее 25.04.2018 | |

| За II квартал 2018 года | Не позднее 25.07.2018 | |

| За III квартал 2018 года | Не позднее 25.10.2018 | |

| За IV квартал 2018 года | Не позднее 25.01.2019 | |

| ЕСХН | ||

| За I полугодие 2018 года | Не позднее 25.07.2018 | |

| За 2018 год | Не позднее 01.04.2019 | |

| Торговый сбор на территории г. Москвы | ||

| За I квартал 2018 года | Не позднее 25.04.2018 | |

| За II квартал 2018 года | Не позднее 25.07.2018 | |

| За III квартал 2018 года | Не позднее 25.10.2018 | |

| За IV квартал 2018 года | Не позднее 25.01.2019 |

Сроки уплаты других налогов (например, «импортного» НДС или водного налога) вы найдете Календаре бухгалтера.

Срок уплаты налога на имущество в 2018 году

Срок уплаты налога на имущество организаций и сроки уплаты авансов по этому налогу устанавливаются законами субъектами РФ. Также региональными властями устанавливаются сроки уплаты транспортного налога/авансовых платежей.

Что же касается сроков уплаты земельного налога и авансовых платежей по нему, то они устанавливаются местными нормативными правовыми актами.

Соответственно, при наличии объектов обложения по налогу на имущество организаций, транспортному налогу и/или земельному налогу плательщику нужно ознакомиться с соответствующим законом, чтобы избежать несвоевременного перечисления налога/аванса.

Сроки уплаты страховых за периоды 2018 года

Как известно, страховые взносы на ОПС, на ОМС и на ВНиМ с выплат работникам, а также взносы ИП за себя перечисляются в ИФНС, а взносы «на травматизм» — в ФСС.

| Вид страховых взносов | За какой период уплачивается | Срок уплаты |

|---|---|---|

| Страховые взносы, уплачиваемые в ИФНС | ||

| Взносы с выплат работникам/иным физлицам | ||

| За январь 2018 года | Не позднее 15.02.2018 | |

| За февраль 2018 года | Не позднее 15.03.2018 | |

| За март 2018 года | Не позднее 16.04.2018 | |

| За апрель 2018 года | Не позднее 15.05.2018 | |

| За май 2018 года | Не позднее 15.06.2018 | |

| За июнь 2018 года | Не позднее 16.07.2018 | |

| За июль 2018 года | Не позднее 15.08.2018 | |

| За август 2018 года | Не позднее 17.09.2018 | |

| За сентябрь 2018 года | Не позднее 15.10.2018 | |

| За октябрь 2018 года | Не позднее 15.11.2018 | |

| За ноябрь 2018 года | Не позднее 17.12.2018 | |

| За декабрь 2018 года | Не позднее 15.01.2019 | |

| Взносы ИП за себя | За 2018 год | Не позднее 31.12.2018 |

За 2018 год (доплата взносов на ОПС при сумме дохода за 2018 год, превышающей 300000 руб.)

Пени по налогам

При нарушении срока уплаты налогов, а также страховых взносов плательщику начисляются пени (ст. 75 НК РФ, ст. 26.11 Федерального закона от 24.07.1998 N 125-ФЗ).

Проверить правильность расчета пеней, сделанный ИФНС/ ФСС, можно при помощи нашего Калькулятора.

Статьи по теме

Уплата налога на прибыль может быть ежеквартальной и ежемесячной. От этого зависит срок уплаты, в том числе, и за 4 квартал 2018 года. Крайние даты мы привели в подробной таблице. Также ознакомьтесь с полезными сервисами, которые помогут рассчитаться с бюджетом.

Важно!

Ознакомьтесь с основными правилами расчета и уплаты ежемесячных и ежеквартальных авансов по налогу на прибыль от ведущих специалистов ФНС.

Для правильного и своевременного перечисления налога на прибыль также используйте:

Воспользуйтесь персональным календарем бухгалтера от программы "БухСофт". Проверьте сроки сдачи отчетности, перечисления налогов и страховых взносов, которые платит ваша компания, а также выплат работникам. Программа автоматически пришлет напоминания о важных датах на адрес вашей электронной почты. Вы можете настроить календарь для себя и получать только важные уведомления. Получить персональный календарь бесплатно >>>

Законодательство предусматривает три способа уплаты налога на прибыль:

- Ежеквартально.

- Ежемесячно по фактической прибыли.

- Ежемесячно по прибыли предыдущего квартала.

Сроки уплаты при ежеквартальном способе

Ежеквартальные авансовые платежи производят компании, доходы которых за предыдущие 4 квартала не достигли в среднем 15 млн. рублей за каждый квартал (п. 3 ст. 286 НК РФ). Перечисления сумм в бюджет производят не позже 28 числа месяца, следующего за отчетным периодом. Когда срок приходится на выходной или праздничный день, то платеж можно произвести в ближайший рабочий день. При уплате налога на прибыль за 4 квартал 2018 года 28 января 2019 года приходится на понедельник.

Уплату налога на прибыль за 4 квартал 2018 года нужно произвести не позднее 28.01.2019 года (понедельник).

Сроки при ежемесячной уплате аванса по фактической прибыли

Фирма имеет право производить авансовые платежи исходя из фактически полученной за отчетный период прибыли. Согласно статье 285 Налогового кодекса таковыми являются 1 месяц, 2 месяца, 3 месяца и т. д. до конца календарного года.

При уплате авансов ежемесячно, исходя из фактической прибыли, сдавать декларацию также следует каждый месяц.

Крайний срок перечисления авансов в бюджет при рассматриваемом способе – 28-е число месяца, следующего за отчетным. Для 4 квартала 2018 года это: 28 ноября 2018 года, 28 декабря 2018 года и 28 января 2019 года.

Для перехода на данный способ, нужно представить в ИФНС соответствующее заявление в произвольной форме (см. бланк выше). Причем сделать это надо до 31 декабря года, после окончания которого начнется его применение.

Возможность применять такой способ есть и у вновь созданных компаний. При этом уведомить ИФНС о начале его применения следует в месяце создания. По его итогам нужно рассчитать размер первого авансового платежа и представить в первую отчетность.

Программа БухСофт позволяет составить, проверить и сдать любой отчет. Чтобы сдать декларацию по налогу на прибыль, перейдите по ссылке >>>.

Сроки при ежемесячной уплате аванса исходя из прибыли предыдущего квартала

Статья 286 Налогового кодекса обязывает компании производить ежемесячные авансовые платежи исходя из прибыли, полученной в предыдущем квартале, при одновременном выполнении двух условий:

- В ИНФС не подали заявление о переходе на перечисление ежемесячных авансовых платежей исходя из фактической прибыли.

- Доходы за 4 предыдущих квартала превысили в среднем 15 млн. рублей за квартал.

Отчетными периодами при данном способе уплаты являются:

- I квартал;

- полугодие;

- 9 мес. календарного года.

По итогам каждого из указанных периодов определяют квартальный авансовый платеж. Эту сумму показывают в декларации. По сути она представляет собой налог на прибыль, полученный за весь отчетный период. Но это не задолженность фирмы, так как в отчетном периоде начисляются авансовые платежи:

- ежемесячно в течение 3 последних месяцев отчетного периода;

- ежеквартально по итогам предыдущих отчетных периодов.

Таким образом, сумма налога к уплате является разницей между исчисленной суммой налога по итогам года и исчисленными в течение года авансами.

Отметим, что речь идет именно о начисленных, а не об уплаченных авансах. ИФНС проверит по карточкам расчетов с бюджетом правильность и своевременность уплаты налога. Данные в карточки заносят из двух источников:

- начисления сумм налога авансов согласно декларациям;

- суммы по платежкам.

В программе БухСофт правильные платежки составляются бесплатно. Чтобы сделать платежку перейдите по ссылке – Подготовить платежку по налогу на прибыль >>>.

Срок уплаты ежемесячного авансового платежа – не позже 28 числа каждого месяца отчетного квартала. Например, сроки уплаты за 4 квартал 2018 года: до 29 октября, до 28 ноября и до 28 декабря.

Ежемесячно следует уплачивать треть авансового платежа за квартал (заявлен в декларации). Формулы расчета:

Отметим: если сумму нельзя поделить на три без остатка, то полученный остаток можно прибавить к платежу за последний месяц квартала (п. 5.11 Порядка, утв. приказом ФНС от 19.10.2016 г. № ММВ-7-3/572).

Согласно расчетам значение авансового платежа может получиться отрицательным или быть равно 0. В таком случае не нужно производить уплату за квартал.

Также отметим: уплату можно производить досрочно. Платить позже установленного срока нельзя. За это могут оштрафовать.

Таблица сроков уплаты налога на прибыль за 4 квартал 2018

В таблице представлены сроки уплаты налога на прибыль 2018 год по всем рассмотренным выше способам:

Ежемесячно уплате по фактической прибыли

Ежемесячно исходя из прибыли предыдущего квартала