Содержание

- 1 Если у виновника ДТП нет страховки ОСАГО, как возместить ущерб в 2019 году

- 2 Как быть, если попал в ДТП, а у виновника аварии нет страховки по ОСАГО

- 3 Попал в ДТП без страховки ОСАГО и я не виноват

- 4 Может ли страховая компания взыскать деньги с виновника ДТП по ОСАГО

- 5 Что делать, если у виновника ДТП поддельный полис ОСАГО

- 6 Оформление ДТП при отсутствии ОСАГО

- 7 1. Добровольное возмещение ущерба

- 8 2. Досудебная претензия виновнику ДТП

- 9 3. Как взыскать ущерб с виновника ДТП через суд?

- 10 Для чего нужна страховка

- 11 Как действовать при ДТП

- 12 Если у виновника отсутствует полис ОСАГО

- 13 Страховки нет у пострадавшего

- 14 Обоюдная вина

- 15 Если у виновника ДТП страховой полис просрочен или фальшивый

- 16 Если не вписан в полис

- 17 Исполнение решения суда

- 18 Вывод

На сегодняшний день число водителей, которые управляют транспортным средством без ОСАГО, достаточно снизилось по сравнению с прошлым годом. Многие автолюбители не страхуют свою ответственность только потому, что штраф за отсутствие полиса составляет всего 800 рублей.

Неисполнение владельцем транспортного средства установленной федеральным законом обязанности по страхованию своей гражданской ответственности, а равно управление транспортным средством, если такое обязательное страхование заведомо отсутствует, влечет наложение административного штрафа в размере восьмисот рублей. (в ред. Федеральных законов от 22.06.2007 N 116-ФЗ, от 23.07.2013 N 196-ФЗ)

Часть 2 статьи 12.37 КоАП РФ

Однако не так страшен штраф, как последствия после попадания в аварию без действующего полиса. В данной статье мы поговорим о том, как взыскать ущерб, если у виновника ДТП нет страховки, что делать, если вы не виноваты, но ОСАГО у вас нет, а так же обсудим другие нюансы, касающиеся страхового покрытия.

Если у виновника ДТП нет страховки ОСАГО, как возместить ущерб в 2019 году

Принцип действия страхования заключается в том, что когда происходит ДТП, страховая компания виновной стороны выплачивает некую денежную сумму для осуществления ремонта пострадавшей стороне. Но что делать? если виновник ДТП без страховки?

Так как у водителя ответственность не застрахована, то и страховой компании никакой нет, которая могла бы осуществить выплаты страхового покрытия.

Согласно части 1 статьи 1064 Гражданского Кодекса РФ, нанесенный вред подлежит полному возмещению лицом, которое нанесло ущерб.

Вред, причиненный личности или имуществу гражданина, а также вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред.

Законом обязанность возмещения вреда может быть возложена на лицо, не являющееся причинителем вреда.

Законом или договором может быть установлена обязанность причинителя вреда выплатить потерпевшим компенсацию сверх возмещения вреда. Законом может быть установлена обязанность лица, не являющегося причинителем вреда, выплатить потерпевшим компенсацию сверх возмещения вреда. (в ред. Федерального закона от 28.11.2011 N 337-ФЗ)

Часть 1 статьи 1064 ГК РФ

Все затраты на ремонт машины пострадавшего лица и своего автомобиля виновник должен будет оплатить самостоятельно.

Многие спрашивают, что будет если попал в аварию без полиса ОСАГО и я виноват? Помимо выплат на ремонт двух автомобилей, вам придется оплатить штраф за управление ТС без страхового полиса, а также понести дополнительные финансовые потери в качестве компенсаций и морального вреда.

Как быть, если попал в ДТП, а у виновника аварии нет страховки по ОСАГО

Все мы люди, а это значит, что для урегулирования споров, для начала следует прибегнуть к досудебному разбирательству. Поэтому изначально обращаем внимание еще на месте ДТП, чтобы инспектор зафиксировал в справке с места аварии тот факт, что у виновника отсутствует полис ОСАГО. Если это сделано, то обязательно фиксируем себе данные виновной стороны:

Если вы не можете это сделать самостоятельно, то стоит обратиться к инспектору ГИБДД, который оформлял аварию. Он предоставит вам необходимые данные.

Следующим шагом нам необходимо собрать необходимый пакет документов для юридической претензии.

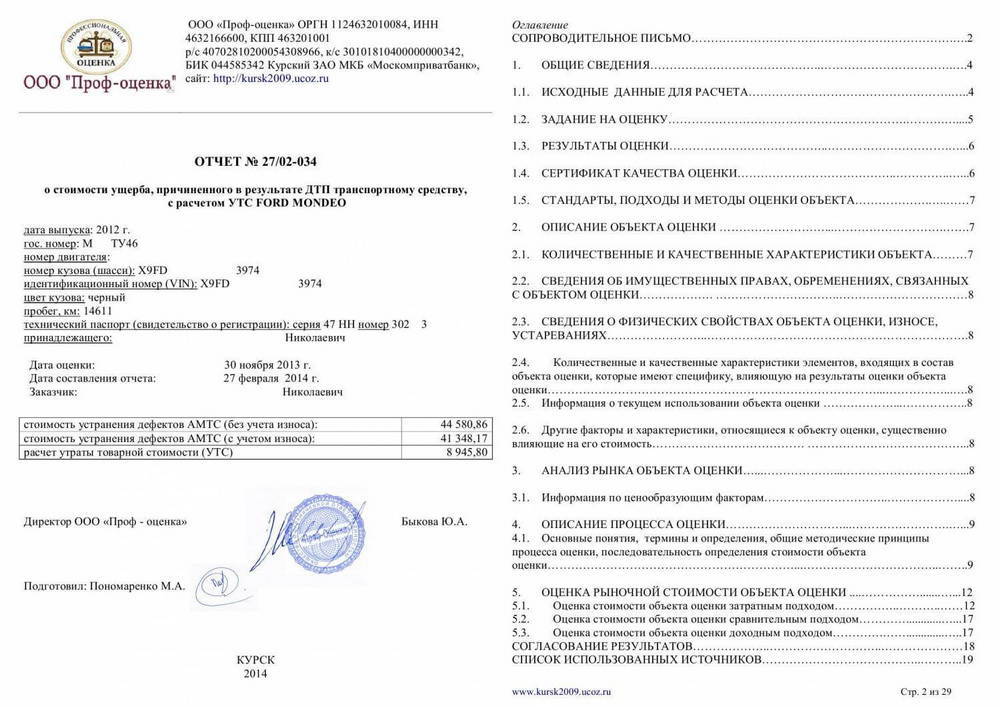

Отчет о независимой экспертизе. Средняя цена оценки варьируется от 2 000 до 7 000 рублей. Данный документ очень важен, так как он содержит в себе информацию обо всех повреждениях, в том числе и скрытых а также калькуляцию ущерба. Кроме того, вам будут предоставлены бумаги о законности организации, которая занимается данной деятельностью.

Отчет об УТС. Он составляется только в том случае, если ТС не подлежит восстановлению. Стоимость документа в среднем составляет от 2 000 до 5 000 рублей. В первом и втором случае необходимо присутствие виновного в аварии, для этого необходимо уведомить его по почте с уведомлением о получении.

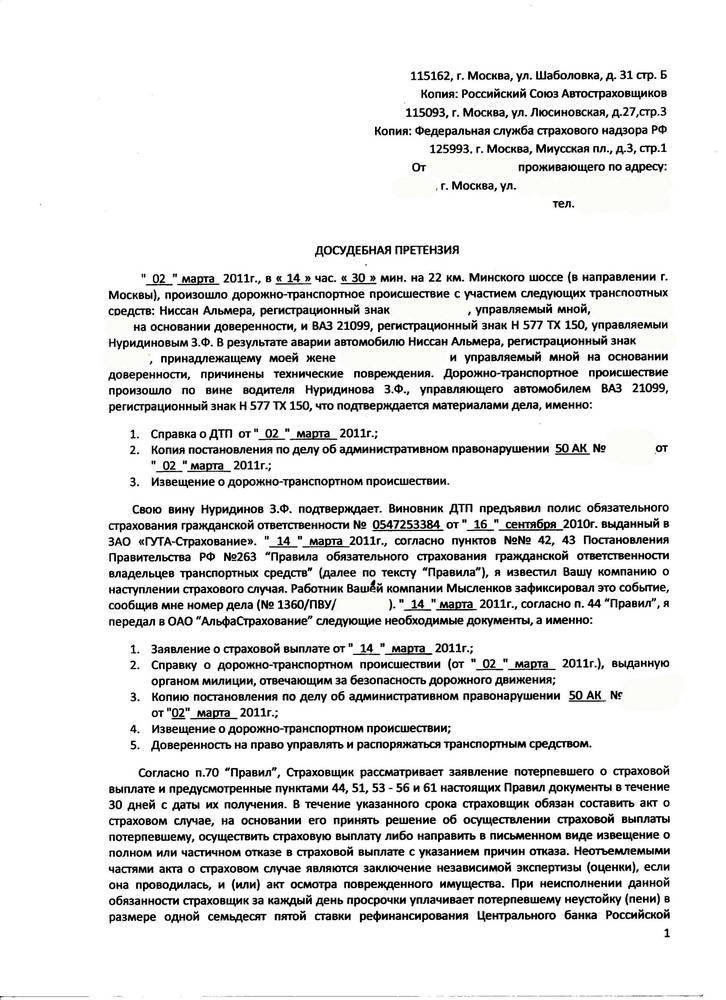

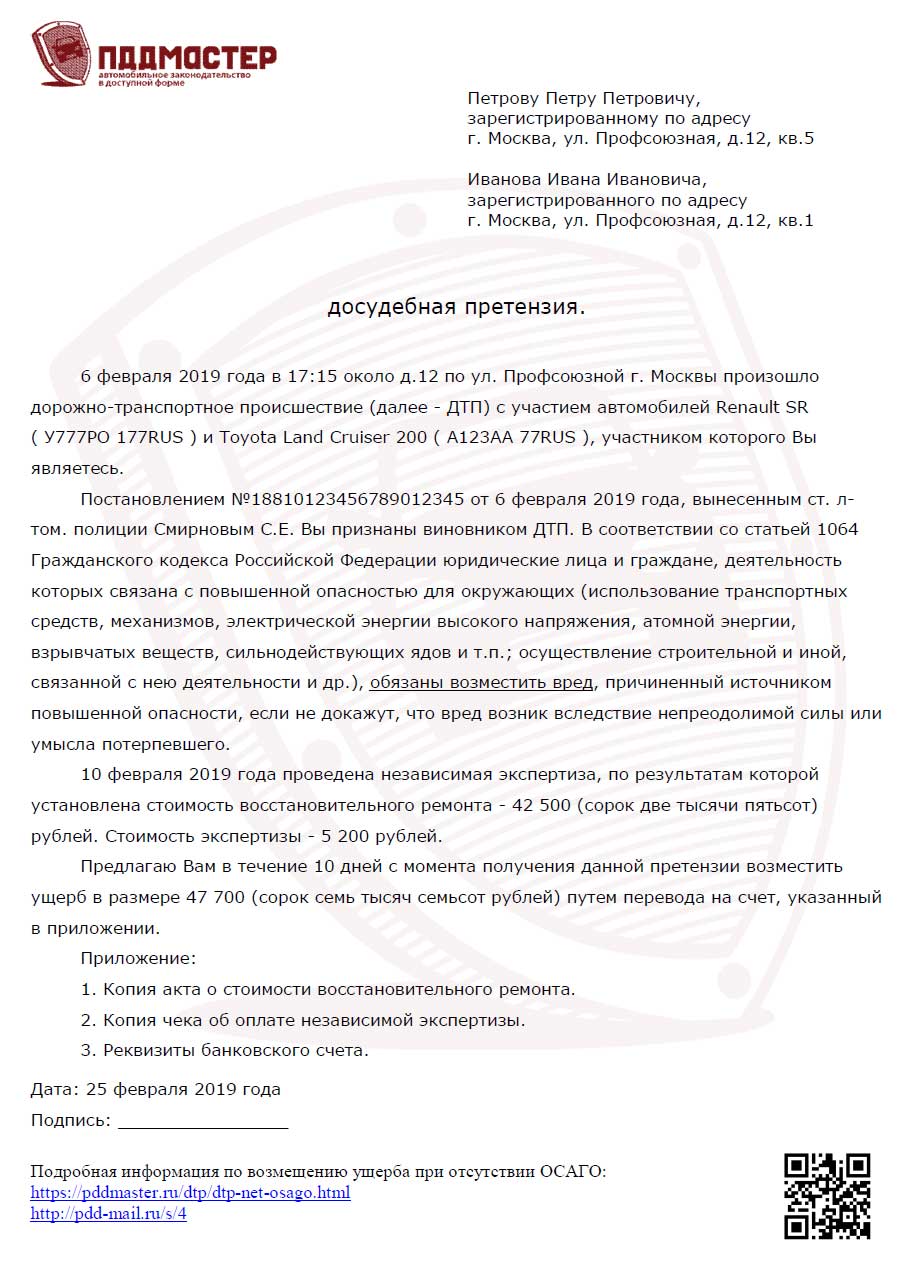

Досудебная претензия. За составление такой бумаги юристы могут потребовать от 3 000 до 5 000 рублей. Но так, как в ней нет ничего сложного, вы можете составить ее самостоятельно. В претензии нужно указать направление маршрута, место и обстоятельство ДТП. Все собственные утверждения подкрепляем выдержками из законодательства. А в самом конце указываем общую сумму причиненного ущерба. Важно: итоговая сумма может быть больше, чем указано в акте независимого эксперта. Туда можно включить услуги эвакуации, хранение автомобиля, проведение всех экспертиз, услуги адвоката и соответственно, моральный ущерб.

К претензии, в обязательном порядке подкрепляем следующие документы:

Копия справки о ДТП;

Копия постановления об административном правонарушении;

Копии писем с вызовом на осмотр;

Экспертная оценка ущерба;

Копии документов на транспортное средство;

Чеки, которые будут подтверждать все ваши расходы.

Зачастую после направления досудебной претензии большинство виновников ДТП соглашаются на цену, выставленную независимыми экспертами. Так как если доводить дело до суда, то помимо ущерба, придется оплачивать дополнительные издержки.

Отсутствие работы и любого вида имущества, в случае судебного разбирательства, не могут стать причиной для отказа в выплате компенсации.

Попал в ДТП без страховки ОСАГО и я не виноват

Как мы уже говорили ранее, страховая компания виновника будет оплачивать страховое покрытие пострадавшей стороне. Если вы являетесь пострадавшей стороной и у вас нет ОСАГО, но у виновника полис имеется, то оплата будет вам произведена в полной мере в соответствии со страховыми тарифами.

Единственные траты, которые вам придется понести – это оплата штрафа за управление автомобилем без полиса ОСАГО, в размере 800 рублей.

Может ли страховая компания взыскать деньги с виновника ДТП по ОСАГО

Бывает так, что сразу после аварии выясняется тот факт, что виновник ДТП не вписан в полис ОСАГО. Конечно же, пострадавшая сторона начинает нервничать и переживать о своих выплатах.

Но бывают случаи и похуже, например, нам часто задают вопрос: оплатят ли ОСАГО, если виновник ДТП скрылся с места происшествия? Ответ на это вопрос можно найти в Федеральном Законе от 25.04.2002 года № 40 – ФЗ.

К страховщику, выплатившему страховое возмещение, переходит право требования потерпевшего к лицу, причинившему вред, в размере произведенной потерпевшему страховой выплаты, если:

а) вследствие умысла указанного лица был причинен вред жизни или здоровью потерпевшего;

б) вред был причинен указанным лицом при управлении транспортным средством в состоянии опьянения (алкогольного, наркотического или иного);

в) указанное лицо не имело права на управление транспортным средством, при использовании которого им был причинен вред;

г) указанное лицо скрылось с места дорожно-транспортного происшествия;

д) указанное лицо не включено в договор обязательного страхования в качестве лица, допущенного к управлению транспортным средством (при заключении договора обязательного страхования с условием использования транспортного средства только указанными в договоре обязательного страхования водителями);

е) страховой случай наступил при использовании указанным лицом транспортного средства в период, не предусмотренный договором обязательного страхования (при заключении договора обязательного страхования с условием использования транспортного средства в период, предусмотренный договором обязательного страхования);

ж) указанное лицо в случае оформления документов о дорожно-транспортном происшествии без участия уполномоченных на то сотрудников полиции не направило страховщику, застраховавшему его гражданскую ответственность, экземпляр заполненного совместно с потерпевшим бланка извещения о дорожно-транспортном происшествии в течение пяти рабочих дней со дня дорожно-транспортного происшествия;

з) до истечения 15 календарных дней, за исключением нерабочих праздничных дней, со дня дорожно-транспортного происшествия указанное лицо в случае оформления документов о дорожно-транспортном происшествии без участия уполномоченных на то сотрудников полиции приступило к ремонту или утилизации транспортного средства, при использовании которого им был причинен вред, и (или) не представило по требованию страховщика данное транспортное средство для проведения осмотра и (или) независимой технической экспертизы;

С 1 января 2017 года Федеральным законом от 23.06.2016 N 214-ФЗ пункт 1 статьи 14 дополняется новым подпунктом "к".

к) страхователь при заключении договора обязательного страхования в виде электронного документа предоставил страховщику недостоверные сведения, что привело к необоснованному уменьшению размера страховой премии. (пп. "к" введен Федеральным законом от 23.06.2016 N 214-ФЗ)

Часть 1 статьи 14 Федерального Закона от 25.04.2002 года № 40 – ФЗ

Следовательно, во всех вышеперечисленных случаях, страховая компания виновной стороны производит выплату страхового покрытия, однако в дальнейшем она в качестве регресса имеет право подать в суд на виновное лицо с иском о возвращении данной денежной суммы СК.

Что делать, если у виновника ДТП поддельный полис ОСАГО

Поддельные документы также не являются редкостью в наше время. Однако, как нам известно, все тайное рано или поздно становится явью. Если вы выявили у себя подделку до ДТП, то постарайтесь как можно скорее заменить полис на новый в другой страховой компании.

Но тогда кто платит, если у виновника ДТП фальшивый полис ОСАГО? В данном случае наличие поддельного полиса, будет приравниваться к его отсутствию. Следовательно все расходы на ремонт обоих автомобилей (пострадавшего и своего), ложатся на плечи виновника.

Помимо этого, вам также может грозить следующее:

Лишение права на управление ТС;

Привлечение к уголовной и административной ответственности;

Оплата нескольких значительных штрафов.

В том случае, если страховая компания даже и согласится произвести выплат пострадавшему по фальшивому полису, то в дальнейшем можно смело ожидать приглашения в суд, так как СК в качестве регресса потребует вернуть всю выплаченную сумму.

Пострадавшей же стороне, придется провести ряд действий в отношении виновника;

Для начала подаем заявление в РСА с просьбой выявить подлинность полиса;

На основании их ответа, составляем досудебную претензию о компенсации ущерба в отношении виновной стороны;

В случае отказа подаем иск в суд и требуем компенсировать нанесенный ущерб и все затраты;

Пишем заявление в полицию с приложенным ответом от РСА по части мошенничества.

Добрый день, уважаемый читатель.

Законодательство России построено таким образом, что в случае ДТП пострадавший может получить возмещение от страховой компании виновника, застрахованного по ОСАГО. Именно так и происходит в большинстве случаев.

Проблемы возникают лишь тогда, когда у виновника ДТП нет страховки ОСАГО. Рассмотрим, что можно предпринять в этом случае:

Оформление ДТП при отсутствии ОСАГО

Правила дорожного движения требуют, чтобы дорожно-транспортное происшествие было оформлено независимо от того, есть ли у участников происшествия страховые полисы.

Однако в данном случае следует учитывать, что если хотя бы у одного из водителей нет ОСАГО, то ДТП не может быть оформлено самостоятельно. То есть участникам в любом случае придется обращаться в ГИБДД для оформления документов.

При этом на водителя, у которого нет полиса, будет наложен штраф за отсутствие ОСАГО – 800 рублей.

Кроме того, на него будет наложен и штраф за нарушение, которое стало причиной дорожно-транспортного происшествия.

Рассмотрим несколько вариантов, позволяющих получить компенсацию от виновника ДТП.

1. Добровольное возмещение ущерба

Если виновник ДТП адекватный, а ущерб не слишком большой, то оптимальным вариантом будет разобраться на месте. Суть способа заключается в том, что виновник и потерпевший обсуждают размер ущерба и виновник сразу же его компенсирует (передает деньги).

Данный вариант является оптимальным для всех участников, т.к. он позволяет сэкономить время и на посещении ГИБДД, и на составлении претензий, и на обращении в суд.

Так что если виновник согласен на такой вариант, имеет смысл им воспользоваться.

Остальные варианты подразумевают, что виновник либо вообще не хочет добровольно возмещать ущерб, либо не согласен с размером этого ущерба. Поэтому каждый следующий шаг придется оформить документально.

2. Досудебная претензия виновнику ДТП

Данный вариант предусматривает следующие шаги:

- Обращение в ГИБДД для фиксации факта ДТП и оформления соответствующих документов.

- Независимая экспертиза, которая зафиксирует причиненный ущерб.

- Составление досудебной претензии и направление ее виновнику.

Обращение в ГИБДД

Обязанности водителя в случае ДТП описаны в пунктах 2.5 – 2.6 1 ПДД.

Если в ДТП нет пострадавших, то нужно сделать следующее:

- Остановить автомобили, включить аварийку, выставить знак аварийной остановки.

- Сфотографировать место ДТП и повреждения автомобилей с различных ракурсов. Лучше сделать побольше фотографий и впоследствии выбрать лучшие.

- Освободить проезжую часть, то есть проехать на ближайшую парковку.

- Записать фамилии и адреса очевидцев, если они есть.

- Позвонить в ГИБДД для получения инструкций по поводу места оформления ДТП.

- Посетить указанное подразделение и получить там документы о ДТП.

- Между делом не забудьте зафиксировать у себя данные виновника ДТП (ФИО, адрес, телефон).

Проведение независимой экспертизы

Данный этап необходим для того, чтобы определить размер причиненного ущерба.

При этом в целом не имеет значения, в какой именно организации будет проводиться экспертиза. Самое главное – уведомить виновника о времени и месте ее проведения.

Для уведомления можно использовать любой способ, который гарантирует доставку уведомления.

Например, это может быть телеграмма или заказное письмом с уведомлением о вручении.

По результатам проведения экспертизы составляется специальный акт, в котором указывается сумма, необходимая для ремонта транспортного средства.

Примечание. Не забудьте также сохранить и чек об оплате самой экспертизы, т.к. указанную сумму также должен возместить виновник ДТП.

Составление досудебной претензии

Досудебную претензию можно составить в произвольной форме. При этом можно придерживаться следующего плана:

- Место и время ДТП.

- Признание виновника ДТП.

- Размер причиненного ущерба.

- Требование возместить ущерб.

Пример досудебной претензии:

Для увеличения картинки нажмите на нее.

Оформленный документ следует направить виновнику ДТП заказным письмом с описью вложения и уведомлением о вручении.

Если требования не будут исполнены виновником ДТП, то придется обращаться в суд.

3. Как взыскать ущерб с виновника ДТП через суд?

Иск в суд оформляется по аналогии с приведенной выше досудебной претензией.

Дополнительно в документ следует включить:

- информацию о неудачной попытке досудебного решения проблемы.

- дополнительные расходы на проведение судебного заседания.

Если величина ущерба не превышает 50 000 рублей, то иск следует подать в мировой суд. Если ущерб превышает 50 000, то иск подается в районный суд.

Примечание. При подаче искового заявления в суд следует оплатить государственную пошлину, которая зависит от цены иска (статья 333.19 НК РФ). Указанную пошлину также должен возместить виновник ДТП.

К сожалению, далеко не всегда виновники ДТП возмещают ущерб даже после решения суда. В этом случае пострадавший может обратиться к судебным приставам для взыскания долга.

Порядок возмещения ущерба 💵 при отсутствии страхового полиса ОСАГО у виновника ДТП в 2019 году

ОСАГО относится к обязательным условиям для находящегося за рулем автомобиля водителя. Но нередко возникает ситуация, когда случается авария, а у вызвавшего ее отсутствует автостраховка. В приведенном варианте вторая сторона происшествия сталкивается с проблемой компенсирования понесенных убытков. Резонно возникает вопрос: кто возместит ущерб, если у виновника ДТП нет страховки в 2019 году, в соответствии с требованиями законодательства.

Для чего нужна страховка

ОСАГО введен для того, чтобы пострадавшие в аварии смогли получить денежные выплаты в счет восстановления материального имущества и технического состояния транспортных средств.

Указанный полис относится к обязательным условиям нахождения за рулем авто. Застрахованный водитель освобождается от необходимости компенсировать нанесенный ущерб другим лицам в случае дорожного происшествия. Эти выплаты возлагаются на компанию, выдавшую полис. Когда такого договора нет или он просрочен, нарушителю придется самостоятельно выплачивать средства, в случае признания его виновным в аварии.

Как действовать при ДТП

Пострадавшему рекомендуется соблюдать определенную последовательность поведения. Если происшествие произошло, не нужно паниковать. От правильности оформления аварии во многом зависит успешность возврата потраченных денег. Согласно нормам, принятым в 2019 году, не стоит задумываться, что делать, если виновник ДТП оказался без страховки. Необходимо выполнить следующее:

- оставаться на месте аварии;

- успокоиться и восстановить расположение духа;

- посредством любого доступного устройства, снять детали происшествия на фото;

- вызвать представителей ГИБДД для расследования причин и определения виновных столкновения;

- отыскать свидетелей, которые не против предоставить письменные показания;

- связаться со своим страховщиком;

- по приезду сотрудника компании, потребовать от него отметить факт отсутствия полиса у виновного;

- дождаться независимого эксперта, для проведения оценки машины на серьезность повреждений;

- получить расчеты об ущербе и другую документацию по ДТП. Для этого требуется оплатить услуги оценочной фирмы.

Если полицейский не согласится оформлять соответствующие бумаги, этот момент должен быть отмечен представителем страховщика.

Если у виновника отсутствует полис ОСАГО

В указанной ситуации имеется важный нюанс: при неоформленном договоре не допускается составление европротокола. Такая возможность сохраняется, лишь когда страховка оформлена, но вызвавший столкновение в ней не значится.[pdfview w >

Потерпевший вправе требовать с виновника ДТП возмещения вреда в размере, превышающем выплату по ОСАГО (Постановление КС РФ от 10.03.2019 N 6-П).

П.п. 1 и 2 признаны не соответствующими Конституции РФ по смыслу, придаваемому правоприменительной практикой, не позволяющему обеспечить взыскание вреда, причиненного автомобилю неустановленными лицами, с лиц, совершивших его угон (Постановление КС РФ от 07.04.2019 N 7-П).

1. Вред, причиненный личности или имуществу гражданина, а также вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред. Законом обязанность возмещения вреда может быть возложена на лицо, не являющееся причинителем вреда. Законом или договором может быть установлена обязанность причинителя вреда выплатить потерпевшим компенсацию сверх возмещения вреда. Законом может быть установлена обязанность лица, не являющегося причинителем вреда, выплатить потерпевшим компенсацию сверх возмещения вреда. (в ред. Федерального закона от 28.11.2011 N 337-ФЗ) (см. текст в предыдущей редакции)

2. Лицо, причинившее вред, освобождается от возмещения вреда, если докажет, что вред причинен не по его вине. Законом может быть предусмотрено возмещение вреда и при отсутствии вины причинителя вреда.

Читайте также:

3. Вред, причиненный правомерными действиями, подлежит возмещению в случаях, предусмотренных законом.

В возмещении вреда может быть отказано, если вред причинен по просьбе или с согласия потерпевшего, а действия причинителя вреда не нарушают нравственные принципы общества.

У многих водителей возникает вопрос, что делать, если у виновника ДТП нет полиса ОСАГО. В таком случае законодательство возлагает компенсации средств водителем, допустившим аварию. Страховщик здесь не поможет. Требуется обеспечить доказательную базу собственной невиновности. Это подтвердит справка о происшествии, составленная представителем ГИБДД и письменные свидетельства очевидцев, указывающие на обстоятельства возникновения аварии. Если у виновника ДТП нет ОСАГО, действия пострадавшего должны быть направлены на получение компенсации от нарушителя. Это допускается при наличии следующего:

- вреда для здоровья;

- повреждений машины;

- доказательств причинения морального ущерба.

Каковы возможности поиска оптимального выхода из создавшейся ситуации?

Урегулирование проблемы на месте

Решение вопроса, как получить деньги с виновника ДТП, если у него нет страховки, возможно различными способами. Наиболее простой – предложить нарушителю возместить понесенный ущерб добровольно. Этот вариант подходит для случаев, когда убыток небольшой и имеется возможность определить точный размер самостоятельно.

Досудебное разбирательство

Но не всегда вторая сторона согласится возвратить деньги, если речь идет о серьезной сумме или оплате лечения при получении травмы. Важно знать верную последовательность операций – как взыскать ущерб, если у виновника ДТП нет страховки в 2019 году, а урегулировать затруднение, договорившись, не получается.

В такой ситуации требуется обращаться к судебным органам. Но предварительно пострадавшему нужно выполнить ряд обязательных мероприятий. Им должна предъявляться досудебная претензия виновнику ДТП.

Эта бумага может быть составлена самостоятельно или с привлечением квалифицированного юриста. Законодательство не предусматривает специальной формы, но бумага выполняется с обязательным указанием:

- Ф. И. О. и адреса проживания лица, которому она вручается;

- обстоятельств ДТП с описанием:

- когда это произошло;

- марок столкнувшихся машин;

- номера автостраховки и наименования компании, ее выдавшей;

- причин, вызвавших аварию;

- характера нанесенных повреждений;

- описания проведенной независимой экспертизы и результатов (суммы ущерба, включая моральный – если имеется);

- изложения всех денежных издержек, которые следует компенсировать и полной цены вопроса;

- контактов получателя с номером счета для перечисления средств;

- сроков решения проблемы.

Указанный документ предоставляется нарушителю или собственному страховщику, если у виновного оформлен КАСКО.

Проведение независимой экспертизы

Пострадавшему требуется официально доказать справедливость взыскиваемой суммы. Для этого размер ущерба должен подтвердить специалист, обладающий достаточной квалификацией и непредвзятостью по отношению к обеим сторонам происшествия. Независимая автоэкспертиза после ДТП проводится в вышеуказанных целях. Пострадавший оплачивает его услуги самостоятельно, но необходимо позаботиться о сохранении подтверждений внесения средств за указанные работы, чтобы впоследствии взыскать их с виновного. Присутствие другой стороны при выполнении обследования относится к обязательным условиям, чтобы исключить претензии.

Подача иска в суд

У нарушителя имеется возможность не доводить дело до дальнейшего разбирательства, согласившись добровольно возместить ущерб по вышеуказанному документу. В этом случае проблема будет решена сразу. Но чаще всего так легко вопрос не снимается.

Многие водители интересуются, как подать в суд на виновника ДТП, если у него нет страховки. Подобное действие чаще всего – единственный метод решения проблемы.

Куда обращаться

Согласно ст. 23 ГПК РФ, пострадавший должен заявлять в судебную инстанцию по адресу, где проживает лицо, с которого взыскиваются средства. Это необходимо делать, спустя десять и еще три банковских дня с момента отправления вышеуказанной бумаги, если никакой реакции не последовало или получен отказ.

При размере ущерба не более пятидесяти тысяч рублей, требуется обращаться к мировому судье, при большей величине суммы – к районному.

Необходимые документы

Пакет бумаг включает предоставление:

- справки о ДТП и протокола, составленные ГИБДД;

- извещения об аварии;

- постановления о причислении происшествия к нарушениям правопорядка;

- отказа об открытии административного рассмотрения;

- подтверждение о приглашении ответчика на проведение независимой экспертизы;

- результатов обследования;

- письменных изложений обстоятельств очевидцами, их контактов;

- видео- и фотоматериалов, других подтверждений своей правоты.

Этот перечень является дополнением к поданному иску. Иногда судом назначается поэтапная выплата денег, в установленный период. Не нужно забывать, что решение вопроса таким способом – наиболее дорогой вариант, и к нему следует прибегать, лишь когда не получилось договориться без таких серьезных мер.

Страховки нет у пострадавшего

Нередко происходит обратная ситуация. Попробуем выяснить, как быть, если у потерпевшего в ДТП нет полиса ОСАГО. Прежде всего, придется ответить по санкциям за отсутствие страховки – восьмисотрублевый штраф рублей (п. 2 ст. 12.37 КоАП). Но смысл законодательства об ОСАГО в том, что убыток, нанесенный водителем, должен возмещаться компанией, с которой заключен договор. Поэтому, даже когда у пострадавшего отсутствует полис, страховщик должен выплатить необходимую сумму, компенсирующую понесенные убытки.

Обоюдная вина

Иногда невозможно однозначно определить, кто явился инициатором происшествия. Тогда вопрос решается в судебном порядке. Рассматриваются доводы сторон и другие материалы и устанавливается, насколько виновен каждый. Назначается общая сумма компенсации и распределяется между сторонами, согласно установленному проценту. Обоюдная вина при ДТП означает, что средства на ремонт авто подлежат выплате страховщиком согласно назначенной судом доли. Но если один из водителей не оформил договор, ему придется компенсировать ущерб другой стороне самостоятельно.

Иногда в ходе судебного разбирательства не определяется, кто послужил причиной аварии. В подобной ситуации водителям придется ремонтировать автомобили за свой счет.

Если у виновника ДТП страховой полис просрочен или фальшивый

Иногда могут возникнуть ситуации, которые сложно трактовать однозначно. Что делать, если у виновника ДТП просрочен полис ОСАГО? Один из возможных выходов – оперативно позвонить страховщику с просьбой оформить договор в тот же день. Но вероятность, что фирма согласится, очень невелика.

Нередко оказывается поддельный полис ОСАГО у виновника ДТП. Подобная проблема может возникнуть, если автолюбитель становится жертвой мошенников. Некоторые пытаются решить вопрос, подав жалобу в РСА или прочие органы, приложив бланк фальшивого документа. Но это редко приносит положительный результат.

В обеих из перечисленных ситуаций автолюбителю придется компенсировать убытки самостоятельно.

Если не вписан в полис

Нередко оказывается, что водитель попал в аварию на чужой машине без страховки на себя. Тогда компания обязана выплатить компенсацию, поскольку полис на автомобиль был оформлен. Но фирма имеет право потребовать у нарушителя возвратить средства в виде регресса.

Исполнение решения суда

При принятии соответственного постановления, возмещение материального ущерба при ДТП должно производиться ответчиком. За исполнением следит специальная служба – ФССП, обладающая необходимыми полномочиями.

Если виновник не хочет платить

Когда нарушитель отказывается возвращать сумму в назначенный период, вышеуказанная структура должна принять соответствующие меры, вплоть до ареста имущества с целью возврата денег по постановлению.

Вывод

ОСАГО – обязательное условие для находящегося за рулем и призвано обеспечить возмещение ущерба в случае ДТП. Но если автолюбитель не оформил полис своевременно, он может столкнуться не только с необходимостью выплаты административного штрафа, но и самостоятельного возврата средств пострадавшему на ремонт машины и восстановление здоровья, в случае признания его виновным в аварии.