Содержание

- 1 Что такое матпомощь

- 2 Условия и порядок получения матпомощи

- 3 Как исчисляется НДФЛ при предоставлении материальной помощи

- 4 Исчисление налога с помощи при рождении ребёнка, смерти сотрудника, студентам и бывшим коллегам

- 5 Срок уплаты налога, возврата НДФЛ

- 6 Последние изменения

- 7 Особенности обложения НДФЛ материальной помощи

- 8 Оформление матпомощи

- 9 Отражение материальной помощи в налоговой отчетности

- 10 Когда материальная помощь НДФЛ не облагается

- 11 Как понять, является ли выплата матпомощи единовременной

- 12 Документальное оформление материальной помощи

- 13 Признание матпомощи в расходах

Законодательством нашей страны предусмотрена поддержка в виде материальной помощи для граждан, оказавшихся в жизненно сложной ситуации. Такая поддержка может быть оказана как государством, так и работодателем (причем работодатель сам устанавливает меры и размеры поддержки). Например, при необходимости прохождении лечения, либо безвременной утраты близкого родственника. Очень часто возникает вопрос: а материальная помощь облагается ли НДФЛ?

Что такое матпомощь

До 31.12.2013 г. действовал Федеральный закон от 10.12.1995 № 195-ФЗ, где статьей 8 было дано следующее понятие: «материальная помощь предоставляется гражданам, находящимся в трудной жизненной ситуации, в виде денежных средств, продуктов питания, средств санитарии и гигиены, средств ухода за детьми, одежды, обуви и других предметов первой необходимости, топлива, а также специальных транспортных средств, технических средств реабилитации инвалидов и лиц, нуждающихся в постороннем уходе.

Условно все виды поддержки можно разделить на два:

- Поддержка со стороны органов власти, государственная, муниципальная, например, от органов социальной защиты и пр.

- Поддержка корпоративная, например, со стороны предприятия, где трудоустроен нуждающийся гражданин.

Таким образом, на законодательном уровне нормы, касающиеся материальной помощи действуют на основании:

- Актов, принятых государственными органами на федеральном уровне, например такими как Федеральный закон от 17.07.1999 № 178-ФЗ «О государственной социальной помощи», Налоговый Кодекс РФ (п. 23 ст. 270), Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (п. 12 ч. 1 ст. 20.2).

- и региональном уровне, как пример, Постановление Правительства МО от 07.11.2018 № 803/39 и пр.

- Актов, принятых и установленных на предприятии в качестве внутренних распорядительных документов. Таковыми могут быть:

- коллективный договор;

- положение об оказании материальной помощи работникам;

- трудовое соглашение и пр.

Существует несколько видов материальной поддержки:

- Поддержка на регулярной основе.

- Единоразовая выплата.

- Поддержка, выражающаяся в денежном либо материально-вещественном виде.

- Помощь, оказываемая в зависимости от причины её возникновения, например:

- гибель родственника;

- рождение малыша;

- при проблемах со здоровьем;

- помощь студентам и пр.

Скачать для просмотра и печати:

Условия и порядок получения матпомощи

Произведение названной выплаты никаким образом не связано с коммерческой и производственной деятельностью.

Произведение названной выплаты никаким образом не связано с коммерческой и производственной деятельностью.

Важно! Выплата материальной помощи производится в исключительных случаях и никаким образом не связана с выполнением гражданином каких-либо функций либо несением в дальнейшим каких-то обязанностей.

Перечислим наиболее частые ситуации, когда возможно получение поддержки:

- выход на пенсию по старости либо по инвалидности;

- покупка дорогостоящих лекарственных препаратов либо необходимость прохождения дорогого лечения;

- оплата медицинских услуг;

- при безвременной кончине ближайшего родственника;

- при появлении ребёнка в семье либо усыновлении (удочерении) малыша;

- при чрезвычайных происшествиях либо стихийных бедствиях;

- при совершении террористических актов.

Для того чтобы получить помощь от государства, необходимо наличие одного из следующих факторов:

- Подтверждённый статус малоимущей семьи, в которой:

- один из членов не имеет места работы;

- один из членов достиг возраста 60 лет для женщин и 65 лет для мужчин;

- лицо является пенсионером одиноко проживающим;

- один из членов является лицом с ограничениями по здоровью (имеет группу инвалидности);

- несколько её членов являются малолетними.

Получить материальную поддержку в этом случае могут только нуждающиеся граждане после соответствующей проверки их доходов и материально-бытовых условий жизни, социально-экономического положения путём обращения в соответствующие органы с предоставлением необходимых документов. По итогу рассмотрения бумаг выносится решение о предоставлении помощи либо об отказе с указанием причин тому послуживших.

Для получения поддержки от предприятия, необходимо наличие подтверждающих документов. Как правило, к таковым относят:

- свидетельство о рождении;

- о браке;

- о смерти;

- медицинское заключение либо справка из медицинской организации о необходимости сложного лечения и пр.

Получение поддержки в этом случае возможно путём подачи заявления на имя руководства компании с указанием в нём причины, размера ожидаемой помощи, а также сроков, в течение которых она требуется. Решение о выделении денежных средств принимается руководством предприятия.

Как исчисляется НДФЛ при предоставлении материальной помощи

Денежные суммы, выплачиваемые гражданину в качестве поддержки, не являются его доходом. А значит, справедливо возникает вопрос: удерживается ли НДФЛ с материальной помощи?

Денежные суммы, выплачиваемые гражданину в качестве поддержки, не являются его доходом. А значит, справедливо возникает вопрос: удерживается ли НДФЛ с материальной помощи?

Действующее налоговое законодательство содержит в себе исчерпывающий ответ на этот вопрос о том, что материальная помощь облагается налогом, но за исключением некоторых случаев, указанных в ст. 217 НК РФ.

- когда поддержка совсем не облагается налогом;

- когда облагается налогом, но только в какой-то части;

- кода налог уплачивается со всей суммы поддержки.

Когда нет необходимости платить налог

Для этого следует обратиться к положениям ст. 217 НК РФ, согласно которым, при поддержке в следующих ситуациях, НДФЛ не уплачивается:

Для этого следует обратиться к положениям ст. 217 НК РФ, согласно которым, при поддержке в следующих ситуациях, НДФЛ не уплачивается:

- Если сумма поддержки составляет не более 4 тыс. рублей и выплачена она за один календарный год.

- Если сумма в размере, не превышающем 50 тыс. рублей, выплачена при рождении, усыновлении (удочерении) ребёнка. При этом сумма должна быть выделена в течение первого года и при расчёте 50 тыс. рублей на одного малыша.

- Если сумма в неограниченном размере выплачивается пострадавшим в связи с происшедшим стихийным бедствием.

- Если сумма, размер которой не органичен, выплачивается в связи со смертью самого работника либо близкого члена его семьи.

- Если денежные средства, размер которых не ограничивается, выплачиваются вследствие оказания помощи семьям или гражданам в связи с произошедшими террористическими актами.

- Если денежные суммы в требуемом размере переведены на счёт лечебной организации (имеющей соответствующие лицензии) для оплаты лечения работника либо его родственника. В этом случае требуется приложении соответствующих бумаг.

- Если денежная поддержка выдана сотруднику, уходящему на пенсию, но только из средств, являющихся чистой прибылью предприятия.

- Если сумма выплачивается гражданам, которые отнесены к категории граждан,имеющих право на получение социальной помощи в виде сумм адресной социальной помощи за счет средств бюджета.

- Если сумма выплачивается единовременным выплатой согласно Федеральному закону «О единовременной денежной выплате гражданам, получающим пенсию.

Это же правило будет касаться выплат, которые назначались работнику разными распоряжениями. Лишь в первом случае сумма будет признана единоразовой, а в остальных придётся платить налог.

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Когда помощь облагается налогом не в полной мере

Помимо перечисленного ст. 217 НК РФ содержит в себе список причин, при возникновении которых только часть материальной помощи облагается НДФЛ :

Помимо перечисленного ст. 217 НК РФ содержит в себе список причин, при возникновении которых только часть материальной помощи облагается НДФЛ :

- Если в семье был рождён ребёнок, либо взят из приюта малыш, при этом сумма помощи составила более 50 тыс. рублей. С суммы, превышающей 50 тыс. рублей, надлежит уплатить налог.

- Если на предприятии выплачивается поддержка, определённая локальными актами, размер которой превышает 4 тыс. в год. То есть, если к отпуску выплачивается поддержка в сумме 15 тыс. рублей, с 11 тыс. рублей уже будет удержан НДФЛ .

Помощь в натуральной форме и её налогообложение

В некоторых ситуациях работнику может потребоваться предоставление помощи в виде получения товаров или материалов в натуральном виде. Здесь следует обратиться к положениям ст. 211 НК РФ, которая регламентирует, что доход может быть получен не только денежной форме, но и в виде помощи в натуральной форме.

В некоторых ситуациях работнику может потребоваться предоставление помощи в виде получения товаров или материалов в натуральном виде. Здесь следует обратиться к положениям ст. 211 НК РФ, которая регламентирует, что доход может быть получен не только денежной форме, но и в виде помощи в натуральной форме.

Соответственно, обращаясь к п.8 ст. 217 НК РФ можно сделать вывод о том, что налог в этом случае уплачивать придётся.

Важно! Главным условием должно быть наличие денежной оценки выделяемой продукции, со стоимости которой и будет начислен сбор.

Исчисление налога с помощи при рождении ребёнка, смерти сотрудника, студентам и бывшим коллегам

Самые частые ситуации, когда гражданину требуется матпомощь, это смерть родственника либо появление на свет ребёнка в семье.

Самые частые ситуации, когда гражданину требуется матпомощь, это смерть родственника либо появление на свет ребёнка в семье.

Если денежные суммы выплачиваются в связи с кончиной родственника, налог с них удерживаться не будет.

Говоря о матпомощи студентам, здесь стоит обратить внимание на множество писем ФНС: Письмо ФНС РФ от 06.04.2011 N КЕ-4-3/5392@ и Письмо Минфина РФ от 26.04.2011 N 03-04-05/3-301 , согласно которым такая поддержка должна облагаться уплатой налога. Так в письме Минфина России от 15.03.2017 г. № 03-04-05/8512 дано разъяснение, что если образовательная организация выплачивает материальную помощь обучающемуся, то НДФЛ необходимо начислить и удержать. При этом размер и порядок выплаты материальной помощи определяется локальными нормативными актами образовательного учреждения. Стоит отметить, что стипендия учащихся не облагается НДФЛ согласно п.11 ст.217 НК РФ, иных оснований для освобождения от обложения НДФЛ сумм материальной поддержки или материальной помощи, выплачиваемой образовательной организацией обучающимся лицам данная статья не содержит.

Говоря о помощи бывшим коллегам можно сказать, что сумма свыше 4 тыс. рублей облагается налогом, но только если при её выплате не присутствуют основания, определенные в ст. 217 НК РФ, когда необходимости уплачивать сбор нет.

Срок уплаты налога, возврата НДФЛ

На основании требований ст. 226 НК РФ заплатить налог нужно в день выдачи средств нуждающемуся либо сделать это не позднее следующего дня. При этом днём выплаты принято считать:

На основании требований ст. 226 НК РФ заплатить налог нужно в день выдачи средств нуждающемуся либо сделать это не позднее следующего дня. При этом днём выплаты принято считать:

- день выдачи денег наличными;

- день зачисления средств на счёт;

- день получения материалов.

Внимание! Сроки возврата НДФЛ значительно отличаются от сроков уплаты.

Общий период времени с момента подачи заявления в налоговый орган будет составлять не менее 4 месяцев, из которых:

- 3 месяца будет проходить камеральная проверка;

- 1 месяц даётся на доставку уведомления о результатах проведённой проверки.

Важно! Подать бумаги на возврат НДФЛ можно в течение трёх лет.

Действующим законодательством чётко предусмотрены ситуации, когда сумма материальной помощи не облагается НДФЛ . Во всех иных случаях уплачивать этот налог нужно в обязательном порядке.

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

Последние изменения

Наши эксперты отслеживают все изменения в законодательстве, чтобы сообщать вам достоверную информацию.

Добавляйте сайт в закладки и подписывайтесь на наши обновления!

Налоговый кодекс устанавливает, что любое вознаграждение за труд гражданина обязательно облагается налогом, кроме особых выплат, указанных в ст. 217 НК РФ . Иными словами, с заработной платы, премий и прочих начислений должен быть удержан налог на доходы физических лиц.

Работодатель, наряду с оплатой за труд, вправе оказать материальную помощь сотруднику. Материальной помощью признается единовременная денежная выплата физическому лицу в связи с трудной жизненной ситуацией или особыми обстоятельствами. Работник обязан подтвердить обстоятельства документально, если они связаны с частной жизнью, в ином случае полученные денежные средства признаются стимулирующими, то есть вознаграждением за работу.

Особенности обложения НДФЛ материальной помощи

НДФЛ с материальной помощи в 2019 году не удерживается, если ее размер не превышает 4000 рублей в год по любым основаниям, за исключением особых случаев.

1. Полностью не облагаемые, к ним относятся:

- смерть близкого родственника работника, смерть бывшего работника;

- чрезвычайные обстоятельства, в т.ч. стихийное бедствие;

- предупреждение, пресечение и прочие действия, пресекающие свершение терраристического акта.

2. Не облагаемые в лимите 50 000 рублей:

- работникам при рождении (усыновлении, установлении опекунства) ребенка.

Согласно п. 28 ст. 217 НК РФ такая единовременная матпомощь исключается из налогооблагаемой базы для НДФЛ, в части страховых взносов позиция Минфина идентичная. Код дохода (материальная помощь до 4000 рублей) указан в приказе ФНС № ММВ-7-11/387@ от 10.09.2015. К нему относится:

- код дохода 2760 (материалка работникам, бывшим работникам, уволившимся с выходом на пенсию);

- код дохода 2710 (прочие виды материальной помощи, не относящиеся к коду 2760).

Код вычета по любому коду дохода материалки зависит также от основания для начисления работнику.

Важно! Если материальная поддержка превышает лимит, то налогом облагается только сумма превышения.

Законодательством установлен ряд случаев, при которых материалка полностью исключается из базы для расчета налога, независимо от суммы:

- Единовременные выплаты пострадавшим или членам семьи погибших, в результате стихийного бедствия или чрезвычайной ситуации (п. 8.3 ст. 217 НК РФ).

- Помощь гражданам, пострадавшим в результате теракта на территории Российской Федерации, а также членам семьи погибших при указанных обстоятельствах (п. 8.4 ст. 217 НК РФ).

- Единовременная помощь работнику в связи со смертью члена его семьи. Выплата может быть произведена бывшему работнику, вышедшему на пенсию (п. 8 ст. 217 НК РФ).

- Материалка при рождении ребенка, либо его усыновлении. Законодательством установлен лимит — не более 50 тысяч рублей на каждого ребенка, причем в расчете на каждого из родителей в год (п. 8 ст. 217 НК РФ). Такие разъяснения дали представители Минфин РФ в письме от 12.07.2017№ 03-04-06/44336. Чиновники также отозвали предыдущие разъяснения, в которых требовалось представить справку 2-НДФЛ с места работы супруга для получения материалки.

- Разовая матпомощь сотруднику, а также вышедшему на пенсию, на оплату медицинских услуг (п. 10 ст. 217 НК РФ). Чтобы налоговики признали данную выплату материальной помощью, нужно не только подтвердить обстоятельства документально, но и произвести выплату исключительно за счет чистой прибыли предприятия (Письмо ФНС от 17.01.2012 № ЕД-3-3/75@).

Оформление матпомощи

Чтобы получить выплату работнику или бывшему работнику, следует написать заявление в произвольной форме. В текстовой части заявления максимально подробно описать сложившиеся обстоятельства. Приложить документы, подтверждающие жизненную ситуацию (справка от МЧС о стихийном бедствии, свидетельство о смерти родственника, свидетельство о рождении или усыновлении ребенка, выписка из истории болезни, заключение врача).

Руководитель, рассмотрев обращение работника, принимает решение о размере матпомощи, исходя из финансового положения и сложности жизненной ситуации работника.

Выплата матпомощи производится на основании приказа (распоряжения) руководителя. Материалка может быть разбита на несколько частей и выплачена несколькими платежами, например, из-за финансовых трудностей в организации. Но приказ должен быть только один, в нем следует указать периодичность осуществления перечислений. Если будет создано несколько распоряжений по одному поводу, то налоговики признают матпомощью только выплату по первому приказу, а остальные признают вознаграждением за труд.

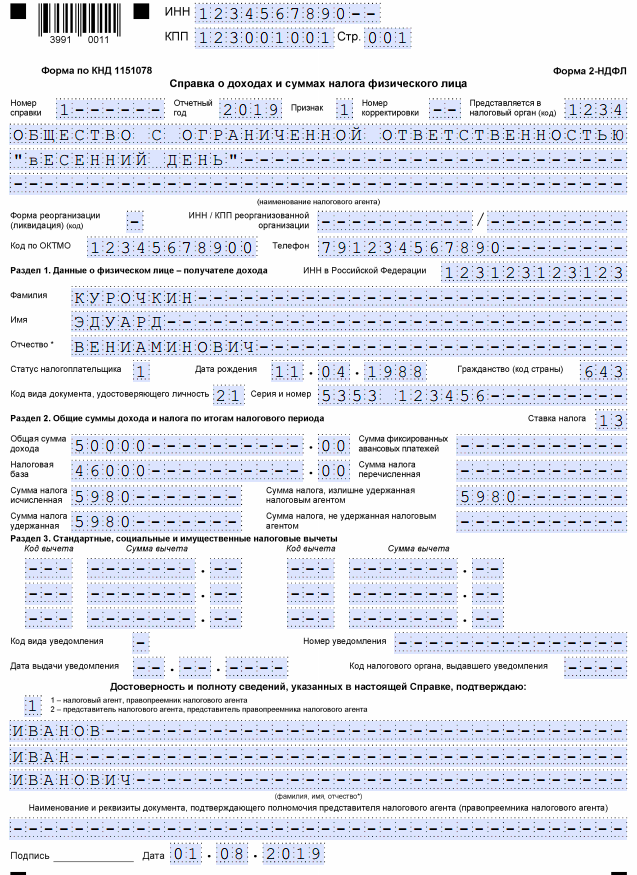

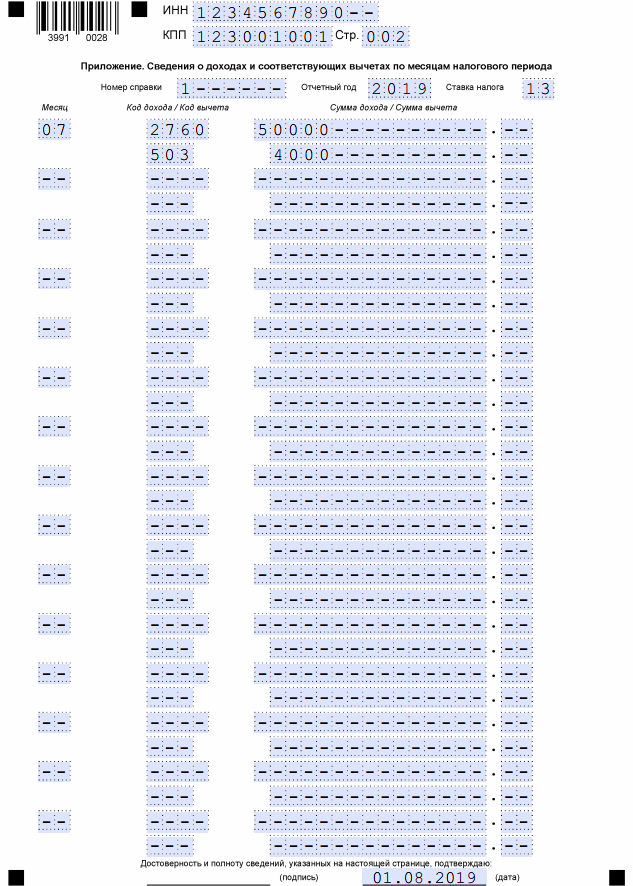

Отражение материальной помощи в налоговой отчетности

Рассмотрим ситуацию на примере.

Курочкин Э. В..обратился 10.07.2019 года к руководителю с заявлением о выплате матпомощи в сумме 50 тысяч рублей.

12.07.2019 руководителем ООО "Весенний день" было принято решение выплатить матпомощь в полном объеме.

Бухгалтер произвел начисление и перечислил, одновременно отразил матпомощь в налоговой отчетности.

ВАЖНО! С 2019 года применяется новая форма справки 2-НДФЛ. Заполнение устаревшего формата не допустимо.

Отчет 6-НДФЛ за третий квартал (для наглядности заполнен только по примеру):

Материальная помощь выплачивается работнику или иному лицу в качестве формы поддержки при особых жизненных обстоятельствах: при необходимости оплаты дорогостоящего лечения, при рождении ребенка и т.д.

Облагается ли материальная помощь НДФЛ в 2019 году? По общему правилу материальная помощь облагается НДФЛ, если превышает 4 000 руб. в год. Если же сумма матпомощи укладывается в 4 000 руб., то обложению НДФЛ и страховыми взносами она не подлежит (п. 28 ст. 217 НК РФ, пп. 11 п.1 ст.422 НК РФ). Но есть виды материальной помощи, которые облагаются НДФЛ в ином порядке.

Когда материальная помощь НДФЛ не облагается

В некоторых случаях сумма матпомощи полностью не облагается НДФЛ. Это материальная помощь, которая выплачена:

- лицу (не обязательно работнику), пострадавшему в связи со стихийным бедствием или чрезвычайным происшествием, а также членам семьи лица, умершего при указанных обстоятельствах (п. 8.3 ст. 217 НК РФ). При этом в организацию должна быть представлена справка, подтверждающая стихийную природу события, например, из МЧС (Письмо Минфина от 04.08.2015 № 03-04-06/44861 );

- лицу, пострадавшему от теракта в РФ, а также членам семьи лица, погибшего в результате теракта в РФ (п. 8.4 ст. 217 НК РФ);

- работнику, членам его семьи, бывшему работнику, вышедшему на пенсию, для оплаты медицинских услуг, что подтверждено документами. Причем для освобождения от НДФЛ сумма должна быть выплачена из чистой прибыли организации-работодателя (п. 10 ст. 217 НК РФ, Письмо ФНС от 17.01.2012 № ЕД-3-3/75@ );

- лицу, имеющему право на получение адресной социальной помощи, оказываемой за счет средств бюджетов и внебюджетных фондов. Речь идет о единовременной выплате;

- членам семьи умершего работника или бывшего работника, вышедшего на пенсию (имеется в виду единовременная выплата);

- работнику или бывшему работнику, вышедшему на пенсию, в связи со смертью члена его семьи. В этом случае помощь так же должна быть единовременной (п.8 ст.217 НК РФ).

Кроме того, не облагается НДФЛ единовременная матпомощь, выплаченная работнику, ставшему родителем (усыновителем, опекуном), в течение первого года после рождения (усыновления, удочерения) ребенка, в сумме не более 50 тыс. руб. на каждого ребенка в расчете на обоих родителей (п.8 ст.217 НК РФ). Это означает, что если одному из родителей выплатили матпомощь в размере 50 тыс. руб., то матпомощь, выплаченная другому родителю, должна облагаться НДФЛ (Письмо Минфина от 24.02.2015 № 03-04-05/8495 ).

Как понять, является ли выплата матпомощи единовременной

Если сумма матпомощи, назначенная одним приказом руководителя, будет разбита на несколько частей и перечислена несколькими платежами, это не отменит ее «единовременности». А вот перечисление нескольких выплат на основании нескольких распоряжений, но по одному и тому же поводу, приведет к тому, что налоговики только первую из них признают единовременной материальной помощью. А с остальных сумм потребуют уплатить НДФЛ (Письмо Минфина от 31.10.2013 № 03-04-06/46587 ).

Документальное оформление материальной помощи

Обычно для получения матпомощи работник пишет заявление и передает его руководителю организации вместе с документами, подтверждающими особые жизненные обстоятельства. Далее издается приказ о выплате матпомощи, на основании которого работник ее и получает.

Имейте в виду, если вы как работодатель перечислите работникам некие выплаты за хорошую работу и назовете их в приказе материальной помощью, то и налоговики, и представители внебюджетных фондов наверняка признают их трудовыми выплатами, с которых придется платить и НДФЛ, и взносы.

Признание матпомощи в расходах

Суммы материальной помощи не учитываются в расходах при расчете как налога на прибыль, так и налога при УСН (п. 23 ст. 270, п. 1 ст. 346.16 НК РФ).